比亚迪该如何估值?(比亚迪估值高不高)

本文为菜头个人的投资日记分享,不收费拉群也不荐股,不做个人投资指导,也不想当什么老师;我就想安安静静写点文字。如果文章对你有所启发和帮助,给菜头点个赞或者打个小赏我就很感激了。希望大家自个儿多多总结和反思,独立思考,理性投资;股市有风险,投资需谨慎。

木头和菜头,公众号:菜头日记菜头日记,致新老朋友!以下为正文:《比亚迪和巴菲特爷爷》

昨天A股,二八行情,抱团好像又回来了。

市场又多了很多乐观的情绪。

当然,菜头不乐观,原因昨天晚上复盘的时候已经说了,这里就不重复了。

今天不谈股票,来谈一家热门的公司,顺带,说下巴菲特老爷子。

毕竟,要在股市赚钱,很多时候比的不是聪明,而是人性和心性。

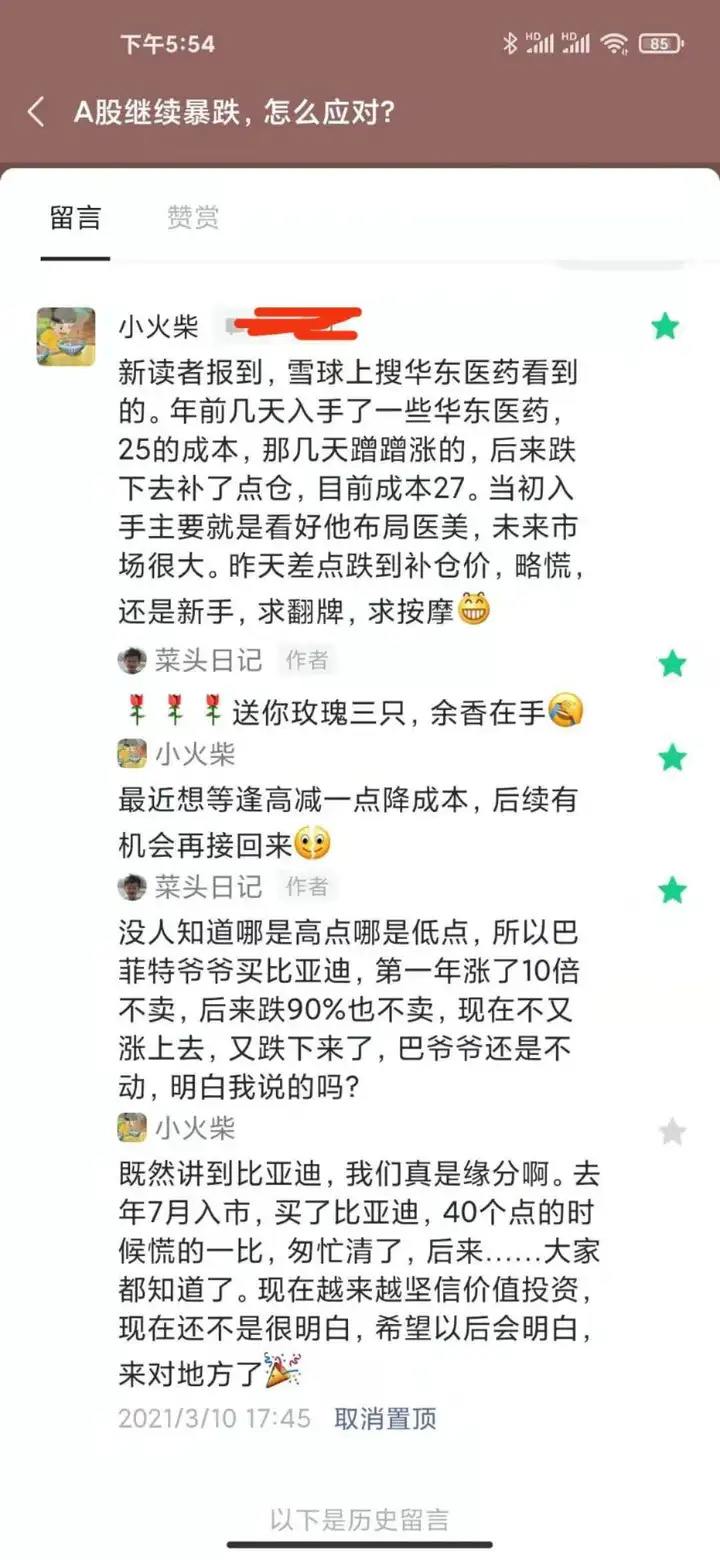

昨天下午,小火柴童鞋在我的文章下面留言,问我华东医药该不该卖的问题。

下面是我的回复,顺带把比亚迪牵扯进来了,那么今天菜头就借着这个话题,来和大家聊一聊巴菲特爷爷和比亚迪之间的故事。

在说这个故事之前,我先来说下巴菲特老爷子的背景,很多人知道巴老爷子的大名,但是不一定知道老爷爷的背景。

巴爷爷是上个世界50年代开始炒股的,老爷子出生背景不错,父亲是国会议员,以我们的话来说,就是妥妥的官二代,并且,还有一个有钱的叔叔,在50年代给了小巴爷爷10万美元的炒股本金。

这个钱,已经很多了。

大家都知道,巴菲特后来的伯克希尔哈撒韦公司,在长达60年的时间了,获得了平均20%左右的年复合增长率。

同时,也成就了一代(其实已经连续超越好多代了)股神。

但是,其实中间有一个细节是被忽略掉的,巴菲特获得的这个收益,具有很大的欺骗性,这个欺骗性在于,早些年的增速太高,拉高了后面的平均收益。

其实最近这10多年里,BRK的收益,已经比之前放缓很多了,甚至最近好几年没有跑赢华尔街的平均收益水平。

原因有两个方面,一个是BRK的规模越来越大,符合投资的标的越来越难找。

其次当然是众所周知的原因,巴爷爷错过了互联网和移动互联网的科技革命中,几乎所有高速成长的优秀公司。

以上是巴老爷子的一个大致背景,下面就说说巴菲特投资比亚迪的事情。

下面的内容,有一部分是去年11月份的时候写的:价值投资的背后,是这样的

前段时间,关于巴菲特投资比亚迪12年涨了18倍,在网上被刷屏,然而,巴菲特是怎么获得这18倍的收益的,菜头认为,才是我们应该关注的问题的核心。

2008年,巴菲特在好友芒格的建议下,以8港元左右的价格,买入了比亚迪的股票。

在巴菲特买入比亚迪的当时,比亚迪公司是非常不被人看好的,大部分基金经理和研究员,都给予比亚迪公司谨慎推荐的投资评级。

上面是比亚迪营收、利润、投资回报率和资本开支四个核心的维度。从上图我们也可以看出来,除了营收持续增长之外,公司的利润、现金流和投资回报率都是非常糟糕的,这基本上和大部分基金经理和研究员的判断一致。

然而,在芒格的强烈建议下,巴菲特还是坚定地买了比亚迪的股票,并且一直拿到现在。

芒格的判断,很快就被市场验证,就在巴菲特买入比亚迪之后,比亚迪股份的股价一路上涨,在2009年10月份最高达到85元以上,涨幅超过10倍。当然,这里面可能也会有巴菲特自身光环的因素。

然而好景不长,在比亚迪一年时间疯狂上涨10倍之后,又掉头向下,到2012年的时候,股价几乎回到了原点,并开启了长期了长达8年的调整,直到2019年,才重拾升势,到了今年10月份,比亚迪的股价才超过2009年的高点。

这个时间,整整11年。在这11年的时间里,巴菲特没有减持一股比亚迪的股份。

到这里,我想大家应该明白菜头为什么要写这篇文章了,巴菲特价值投资的理论几乎尽人皆知,但是全世界仍旧只有一个巴菲特。我们从巴菲特投资比亚迪的案例中,至少可以看到三点稀缺的品质。

第一:敢于与市场一致预期不同,在市场普遍不看好的时候买入心仪的公司,芒格有一句名言:投资就是寻找定错价格的赌注。这在比亚迪身上得到了很好的印证。

巴菲特投资比亚迪的时候,比亚迪正面临原材料成本上升,人员流失严重,宏观经济下行以及利润率大幅下滑等诸多问题。

巴菲特则坚定的相信,新能源是未来的市场,而这个市场,是属于王传福和他带领的比亚迪的。巴菲特在对《财富》杂志的采访中,是这么评价王传福的:这家伙简直就是爱迪生和韦尔奇的混合体;他可以像爱迪生那样解决技术问题,同时又可以像韦尔奇那样解决企业管理上的问题。

就为了这个信念,伯克希尔哈撒韦持有了比亚迪12年。

第二:一年增值10倍,巴菲特却不为所动。试想,不仅仅是我们,全世界有多少人能够做到一家公司在仅仅一年时间投资就翻了10倍的情况下,不为所动,坚定持有。

我们也经常听说,买入一家好公司之后,就是要坚定地持有。然而事实上,有多少人能够拿得住呢?茅台、招行、格力、万科这些公司,在10多年前就被公认为是好公司,但有多少人能够坚持持有这些公司10年呢。

如果有人持有这些公司中的任意一家超过12年,就已经超过市场99%的个人和机构的投资回报了。

人人都明白的道理,做起来是非常难的。

第三:比起第二点,更难做到的,是比亚迪在后来长达8年多时间的调整,并且花了11年才回到了前期高点,11年坚守一只持续调整的股票,这更是常人难以做到的事情。

因此,这就是为什么巴菲特是巴菲特,全世界也就一个巴菲特。

总结:从上面的案列中,其实我们能够学到很多东西,每个人都有自己的投资策略,牛逼的人都有自己的投资系统。

这个系统是在长期的投资生涯中不断地学习,总结和优化当中形成的,是与个人的性格,眼界以及知识结构相结合形成的属于自己独有的投资原则。

只有日积月累地坚持和优化这些原则,才有可能成为市场的常胜将军,并不为短期利益所动,不为短期情绪所左右。

巴菲特所坚持的原则,地球人都知道的。但是只有巴菲特在坚持这些原则,换句话说,如果2009年巴菲特把比亚迪卖了,那么伯克希尔哈撒韦的投资原则就被破坏了,而这个系统和原则,是比10倍收益更重要的。

低买高卖,是巴菲特早期的原则,也是其导师格雷厄姆的原则。但后来巴菲特的原则是,买入优秀的公司,长期持有。

这才是,巴菲特坚守比亚迪12年,背后的逻辑,在这12年里,比亚迪涨了2年,跌了10年,但巴菲特的收益,依然高达18倍。

我们从中,能够悟到点什么呢?

重磅干货

写在最后

1、投资上有什么疑惑,可以关注公众号“菜头日记”直接在文章下面留言,能力范围内的,菜头会用心解答。

2、留言的时候,不要问”有什么股票推荐的,菜头不荐股,请直接留下完整问题,菜头会集中时间解答。

整理和查找资料不容易,如果该回答对你有所启发,请双击两下屏幕为菜头点个赞吧!以上为菜头的个人思考和总结,不构成任何操作建议,请结合自身的实际情况,获取属于你自个儿那份成长和认知。本文来源于“CT600519”微信公众号

作者: 菜头日记

我每天都会写深度分析,希望大家点赞评论,欢迎关注↓↓↓