价值分析:歌尔股份,未来十倍茅台之路!

行业:电子元器件

一、从公司的基本面来看

歌尔股份2019年营业收入351.48亿元,同比增加47.99%;净利润为12.79亿元,同比增加51.47%。

2019年的毛利率为15.43%,同比减少3.39%;净利润率为3.64%,同比增加0.08%;净资产收益率为8.17%,同比增加2.56%。

2019年核心利润为34.62亿元,由核心利润带来的经营活动现金流净额应该在41.54~51.93亿元,而企业实际的经营活动现金流净额为54.51亿元,反映出歌尔股份的现金流是比较充分的。

2019年存货周转天数为53.56,同比减少7.52,应收账款周转天数为78.33,同比减少23.85,净现金周转天数为46.00,同比减少23.29。

2020年一季度营业收入64.74亿元,同比增加13.47%,净利润为2.94亿元,同比增加44.62%。

二、从公司的历史收益来看

歌尔股份今年以来的投资收益率为94.92%,近一年投资收益率为265.02%,近三年年化投资收益率为28.62%,近五年年化投资收益率为22.18%,近十年年化投资收益率为25.54%,上市至今年化投资收益率为31.03%。

公司体检结束后,办公室的90后妹子拿着脂肪肝甘油酸酯高的体检报告欲哭无泪。我说,跑步吧。

当然了,这种体检后开始健身的,绝大多数不会超过三天。难得的是,她竟然一直坚持了下来。

偶尔还和我交流运动装备心得,比如她买了一款运动耳机,牌子很有趣:小鸟听听。

小鸟听听的音质非常好,甚至比我跑马拉松戴的PowerBeats还要舒适。

查了下天眼查,发现小鸟听听还是一个系列,这家公司还有两个兄弟公司:小鸟看看和小鸟问问。

为小鸟听听代工的,是歌尔股份。而天眼查显示,小鸟系列公司的幕后大佬,是歌尔股份。

这只是歌尔股份庞大的产业投资链中的一环。

11月10日,公司发布《关于筹划控股子公司分拆上市的提示性公告》,拟将旗下子公司歌尔微电子拆分上市。

歌尔微电子主要从事公司MEMS麦克风、MEMS传感器、微系统模组等相关产品的设计、制造和销售,产品主要应用于智能手机、智能无线耳机、可穿戴产品、汽车电子等领域。根据国际调研机构YoleDéveloppement的研究报告,2019年全球MEMS产业企业收入排名中歌尔微电子位列第9位,是唯一一家进入全球前十的中国企业。

拆分上市有利于整体市值的增加,对于企业融资是好事。不过,歌尔微电子大概率和歌尔股份关联交易比较多,独立盈利能力有限。

一、歌尔股份的华丽三季报

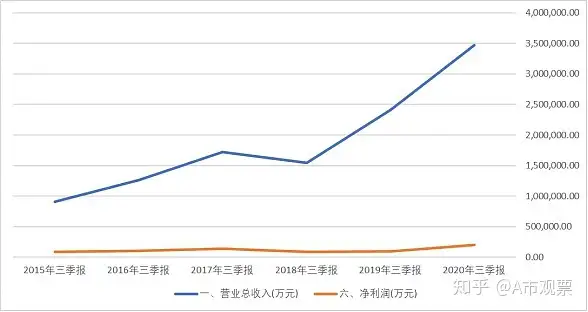

10月22日,歌尔股份发布2020年三季报。数据显示,1-9月份,公司营收347亿,较上年同期增加43.9%,净利润19.83亿,较上年同期增加104.7%,翻了一番。

数据来源:同花顺iFind,制图:星空数据

从历年三季报看,公司2018年开始启动了爆发式增长模式。股价也随之起飞,2018年发生了什么?

在苹果AirPods的带动下,真·蓝牙耳机市场爆发了。

2018年以前,星空君跑马拉松戴的蓝牙耳机长这样:

因为蓝牙协议的原因,所有的双耳蓝牙耳机中间都有连接线。后来苹果AirPods干脆修改了蓝牙协议,支持双耳都无线的真·蓝牙耳机迅速爆发。

现在星空君跑马拉松戴的耳机长这样:

作为真·蓝牙耳机的主要配件供应商,歌尔股份

的业绩自然一飞冲天。

同时,歌尔股份还是苹果、亚马逊、谷歌等知名国际互联网公司的智能音箱代工商,营收非常可观。

乐观估计,随着几乎所有手机厂家加入到真·蓝牙耳机的拼杀,耳机市场还会持续高速成长。

二、为什么要关注数码企业的存货?

对于消费者来说,数码产品有个优点:从上市第一天就在降价。

如果你有足够的耐心,能够买到打骨折的正品iPhone。一方面,企业为了推陈出新,会将旧款产品打折销售,从价格体系上给新品让路,尽快出清库存,有利于回笼资金;另一方面,随着规模不断扩大,数码产品的成本会不断降低,给降价提供了空间,比如苹果即便是骨折销售老款iPhone的时候,依然能保持毛利率35%左右,和新机基本不变。

12月10日选出的豪悦护理(605009)持股10天,涨幅34%;12月11日盘前选出的永兴材料(002756)持股9天;涨幅61% ,12月14日提示布局金种子酒(600199)持骨4天,涨幅106%,还有之前布局的金徽酒,老白干酒,比亚迪也都实现了大涨!

我愿意把截止目前所学所想所经历的分享给诸位,大家都能够一起探讨,还是说有什么关于股票上的问题及下一步的策略都可以来请教 。笔者v:S V 3 0 1 4,至少能你让你少走不少弯路!当风险和机会来临之前多了吹哨人和掌舵者,不至于翻船和踏空!或许还能改变你悲催的炒股史,更重要的是不仅有鱼更有渔,何乐而不为呢?

反过来,对于生产商来说,配件从进入仓库第一天,就开始贬值。

A股历史上,欧菲光曾经因为存货核算错误,导致巨额亏损。

当时欧菲光的存货已经超过100亿。

恰好,2020年三季报中,歌尔股份的存货也超过了100亿,达到了122.6亿之多。

这意味着什么?

如果存货贬值了10%,公司就要损失12亿的利润。对于一家净利润20亿的公司来说,12亿是非常重大的影响。

2020年三季报的存货有多么惊人呢?让我们看一下曲线图。

数据来源:同花顺iFind,制图:星空数据

如果硬要解释这种情况的原因的话,只能说2020年的秋天有一定的特殊性,往年9月份就有不少销量,今年大部分厂商都在10月份以后发布并开售新品,导致9月份之前囤积了大量的库存。

但星空君认为,即便如此,公司的存货依然太吓人了。年底有巨大的计提存货跌价准备的风险,从而严重影响净利润。

2018年,公司计提了7000多万的存货跌价准备;2019年,公司计提了1.09亿的存货跌价准备。

2020年会是多少?年报的时候,拭目以待。

三、负债累累

除了存货高企,公司的长短期借款和债券也超过了百亿,资金使用成本非常高,2020年1-9月份的利息支出超过了2个亿。

为了筹钱,公司发行了可转债。

2020年起,公司大股东开始频繁股权质押,说明大股东的资金链比较紧张。

目前大股东质押比例还不算太高,在20%上下,但这是在公司业绩史上最佳的时候进行质押。

投资者需要持续保持关注,当股权质押占比不断增高的时候,就要小心。

公司缺钱到什么程度?甚至打起了上市融资款的主意。

通过了《关于使用闲置募集资金暂时补充流动资金的议案》,同意公司使用不超过25亿元的闲置募集资金暂时补充流动资金。

根据证监会的规定,公司上市后,融资款必须专款专用,招股书里你说要盖楼就只能盖楼,你要扩生产线就只能扩生产线,如果项目暂未开展,必须存到专户里。

当公司开始打募集资金主意的时候,说明公司要么募资项目是拍脑袋搞的,实际上项目根本用不到这么多钱;要么公司资金链太紧张了,负债累累,能借的钱都借了,再借钱难度也比较大。

结合公司最近发布的公告,满屏两个字:缺钱。

四、股权激励

在公司缺钱的同时,还是想方设法给员工谋福利。

采用了最省钱的方式:股权激励。

方案显示,激励对象是歌尔微电子及其控股子公司高级管理人员、核心骨干人员共308名。

正是准备拆分上市的歌尔微电子,待到上市成功,这些核心员工就大把股权入账。也就是说,公司拆分子公司上市的目的就十分明显了:排排坐分果果