国光股份及国光转债分析(国光转债价值)

本文结构如下:

一、国光股份印象

二、国光股份正股及转债估值

三、国光股份的不确定性

一、国光股份印象

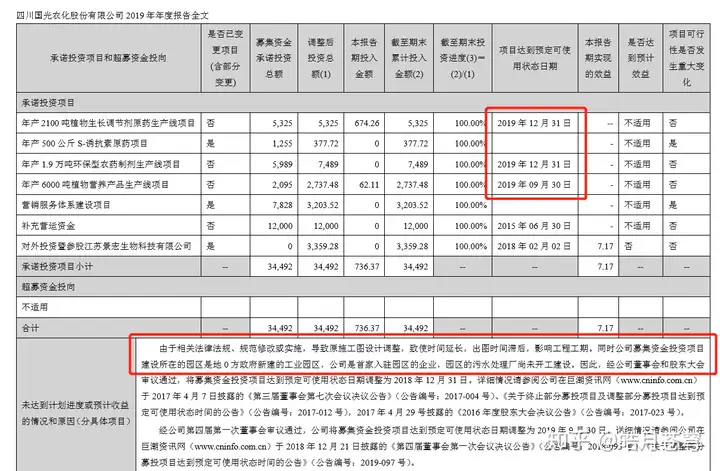

2015年上市,2018年限售解禁,所以2018年的时候整了部分非经常损益。5年时间,因为产业园的原因,虽IPO募投项目2019年已建成,但至今未投产。

公司所处行业大概年复合增速为11%,而根据公告的调研报告,IPO募投项目已于7月份取得排污许可证,计划在2020年底前完成各种备案、验收工作。结合转债项目也是在新厂区建,而建设期为2年,大概率原IPO募投项目会在2年内投产,不然原项目建成了没投产,还在那个地方继续投钱,就够傻的了。

企业调研中的三个问答:

问1:IPO项目投产后,现有老厂是否停产?

答:老厂将暂时不会停产。原由老厂可生产的大部分产品将由IPO项目建设的新厂来承接生产,另外一部分由可转债募投项目承接生产。后期,老厂可用来承担部分仓库功能,并生产部分没有危险工艺的水溶肥和农药制剂。

问2:公司在海南设立子公司目的是什么?

答:海南的经济作物品种丰富,特别是热带水果和反季节蔬菜种植,经济价值比较高,有很大的应用市场。近几年公司海南业务增长较快。因此在海南设立公司加强热带作物产品的应用研发与推广,一方面有利于公司在华南地区的业务拓展,另一方面可以以海南为立足点,辐射同样热带作物品种丰富的东南亚市场。

问3:新员工的培训、工作能力提升效果如何?

答:考虑到公司新产能投放,2019的校园招聘到岗的应届毕业生有200多人,较近年平均数增加了约1倍。3月底至4月初完成新员工的网上培训直接进入岗位实习,7月中旬至8月中旬在公司又进行了1个月的集中培训。目前已分配到各销售区域。

公司成立作物部以后,培训方式方法发生了很大改变,新员工进入角色的速度加快。大多数新员工半年以后能独立负责一些区域的日常工作。

相关图片:

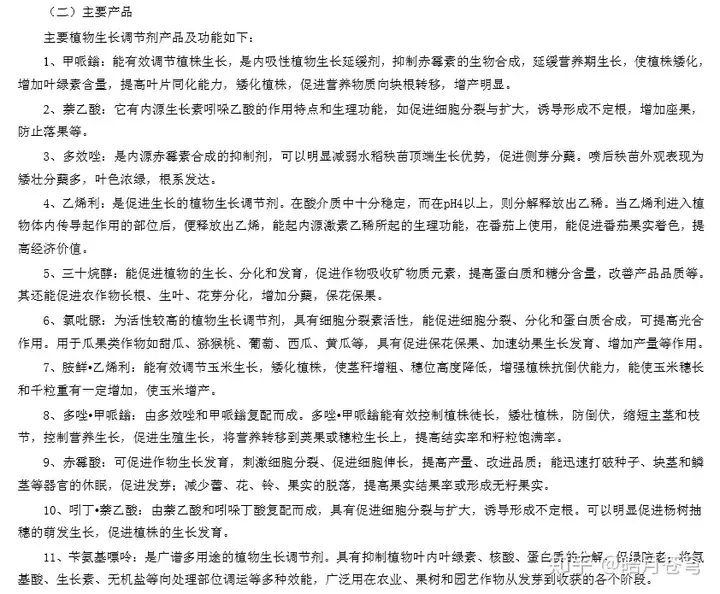

公司产品:

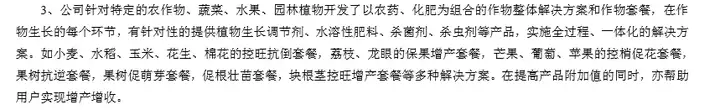

公司所提供的解决方案:

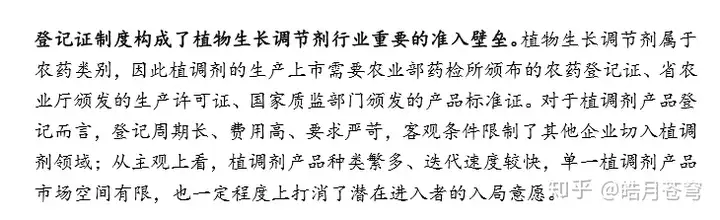

登记证制度:

近几年经营数据:

客户较为分散:

二、国光股份正股及转债估值

考虑到公司的经营节奏及产能投放安排等,未来2年内,IPO项目投产后,原厂区大概率不会停产,IPO项目预期带来增量利润6496.9万元,而国光2020三季报净利润为1.97亿元,一般每年的二季度为国光的销售旺季,如果今年第四季度净利润按0.4亿元计算,则国光股份预期全年净利润为2.37亿元,同比去年(2.01亿元)增长17.91%。这里还有个细节,就是国光股份的IPO募投项目在上年年底已达到可使用状态,折旧在本年计算,2020年半年报中,管理费用的固定资产折旧数额为1194万,比2019半年报的数额41万高出1153万。若不算这个折旧金额,考虑所得税影响(往年约14%),国光2020三季报应该多(1791-61.5)*(1-14%)=1729.5*0.86=1487.37万元,加上这一数字,2020前三季度实际净利润应同比增长(2.12-1.81)/1.81=17.13%。

若按2020年预期净利润2.37亿元算,假设IPO募投项目在未来2年内达产100%,2022年新增净利润6496.9万元,则2022年对应净利润为3.02亿元。而转债募投项目建设期为2年,预期新增净利润为1.38亿元,假设也是2年达产100%,则2024年理论净利润为4.4亿元。从2.37至4.4,4年时间,年化复合增长率为16.7%。

同行业情况如下:

同行PE中值为18.87,若按国光股份今年预期的实际增长率及未来4年复合增长率算,给20pe会较为合理,对应2020年合理估值为2.37*20=47.4亿元(对应股价11.0元),若按25pe算,估值为59.25亿元(对应股价13.75元)。对于目前股价13.29元,处于相对合理的区间。现在这位置的正股,未来几年只能赚取公司利润增长所带来的收益,不能享受估值提升的收益。对于场外的投资者而言,建议国光股份11元以下再重点关注。

转债估值:

若对比同行业的司尔转债及利尔转债,两个转债转债均在转股期,平均溢价率为16.9%,如果根据国光股份的预期年化增长率,中长期给予国光转债17%的溢价率的,2020年10月27日,国光转债收盘价118.30元(对应正股价格13.29元),转股价值为97.01。

如果按2020年的合理估值11-13.75元算,对应转股价值为80.29-100.37元,给予17%溢价率,对应转债价格为93.94-117.43元。(注:大多数转债低于110元会体现债性,极少会出现100元以下价格。)也即目前的国光转债价格,相对合理,可适当“摊饼”。

相关图片:

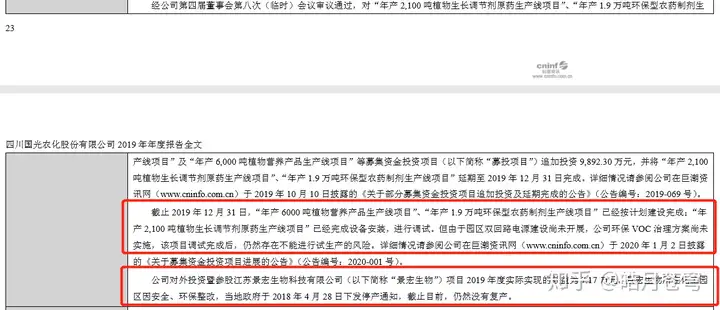

2019年报募集资金使用情况:

产能规划:

转债及募投项目利润情况:

2020半年报中,新增折旧算入固定费用:

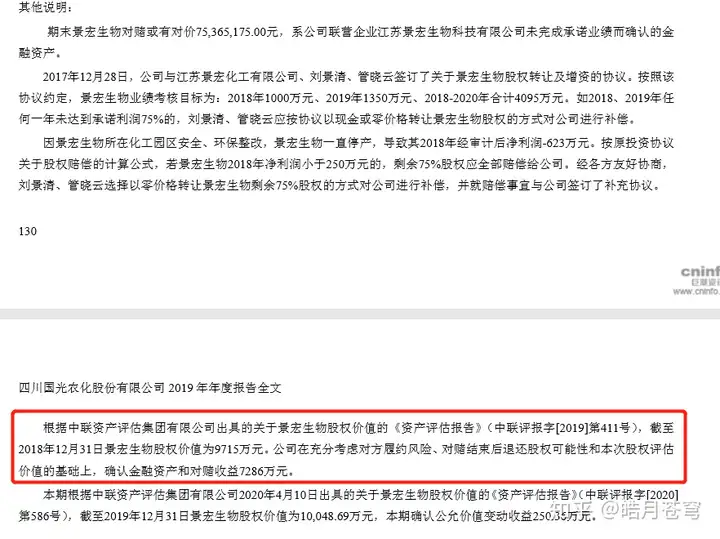

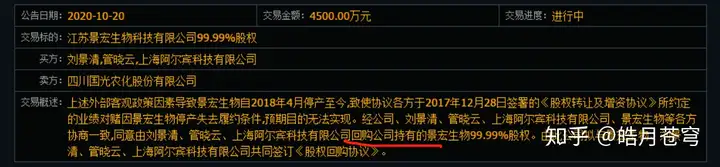

2018年,并购公司的非经常损益:

被并购公司的股权回购:

三、国光股份的不确定性

对于国光股份,不确定性就是:

IPO项目能否在下年开始投产;

新增产能能否及时消化,比如国内市场开拓,东南亚市场开拓。若不能及时消化新增产能,就会走一个“新项目的投产及老项目的逐步停产”路子,公司业绩冲高回落。

参考阅读:企业年报、公告、券商研报等。

注:以上仅为记录投资思考之用,不作为投资建议,据此投资,盈亏自负。

欢迎关注微信公众号--皓月边世,一起交流可转债,股票基本面等信息。

如果感觉文章对你有帮助,欢迎大家多点赞、在看及分享。

本号专注转债及股票基本面研究,每季度跟踪社保及养老基金调仓个股。

关注我们,快速获取每季度精选调仓个股深度基本面研究。

昨天的文章投票中,大多数粉丝都是建议每月筛选5-10只110价格附近的概念性转债(剔除基本面硬伤)用于摊饼,那就11月底再筛选,2020年三季报的社保调仓结果快出来了,这个比较重要。

往期阅读:

有问题或建议,欢迎留言。