净利仅770万,股价涨150%市值650亿,赣锋锂业是泡沫?

今天,我们来聊另外一家锂能电池相关的公司:赣锋锂业。说其是一家电池公司,还不如说是一家矿业公司,因为所属行业是有色冶炼加工。因为这家公司也在新能源概念板块之中,再加上名字中有锂业两个字,所以给广大投资者的印象就是做新能源电池的。其实,它主营的是有色金属冶炼及压延加工业,占比主营收入的80%。而大家普遍认为的锂电池,占比主营收入的20%。所以,关于公司的经营情况,我们还是要搞清楚的。

近期,公司披露了半年度财报,从财报呈现来看,情况并不理想。营业收入23.87亿,同比-15.43%;净利润1.56亿,同比-47.1%。虽然较一季度营业收入10.79亿,同比-18.88%;净利润774.61万,同比-96.94%,情况有着明显改善,但仍旧呈现的是双双大幅负增长。

很多朋友,一看到这种情况,可能就直接摆摆手了,认为太不可思议了,一季度净利润770多万,还能支撑得住650亿的市值,二季度净利仍旧有着-47%的同比,一样不给力,太吓人了!

从直观财报的呈现来看,确实比较吓人,甚至用十分吓人、有泡沫、大泡泡形容。但是,我们看问题,不能片面,要从实际、客观的角度去分析。半年度不管营业收入同比增长率还是净利润同比增长率,双双大幅负增长,是事实。但是,单从二季度的角度来看业绩呈现呢?Q2实现营收13.08亿元,同比-12.36%,环比增长21.25%;归母净利润1.49亿元,同比增长245.42%,环比增长1819%。也就是说,单独二季度的表现,其实是十分亮眼的,奈何一季度受到新冠疫情的影响,拖累了整体业绩的呈现。这样看来,今年业绩的确定性还是挺高的,三季度、四季度有望继续保持正增长,逆转负增长,甚至呈现大幅正增长,都是有望的。

半年度呈现不佳,但二季度表现却很不错。如果没有客观分析,这些内容是挖掘不出来的。并且,公司也在积极的发展,持续获取上游优质锂资源,扩宽原材料渠道供应。当前,公司共拥有锂资源量4817万吨,权益资源量2059万吨。

而锂价方面呢?近几年公司业绩呈现不漂亮,主要是因为锂价格持续走低导致公司锂系列产品盈利能力下降。2018年工业氢氧化锂价格开始持续下行,较2020年一季度分别下降超40%!而公司主营的就是关于锂方面的产品,价格下滑,自然影响收益。但从近期碳酸锂和氢氧化锂价格反应来看,有所趋缓!随着锂盐价格的平稳,未来,有望助力公司业绩的提升!我们再来看看历年财报情况以及估值情况。

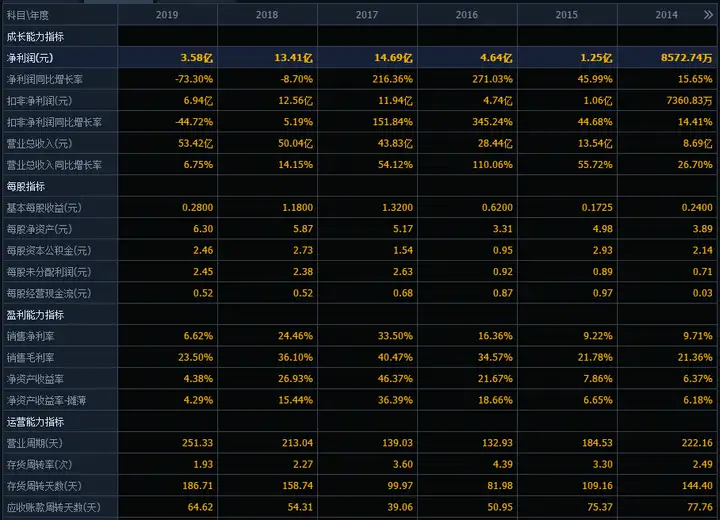

历年财报情况:

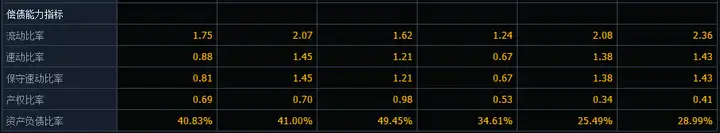

赣锋锂业历年呈现的营业收入同比增长率情况还算是不错,2008年-2019年没有一年是负增长。同期净利润同比增长率,近几年因为锂价格的走低而有着明显负增长,其他年份倒是不错,多数时间为双位数的增长。其他财报情况,值得一提的是公司的毛利率水平,自2018年以来,有着明显的下滑,如今下滑至19%的水平,不过,二季度的呈现下滑有所趋缓,未来或有望回升,这一点是值得期待的。

估值分析:

虽然公司半年度业绩呈现不好,营业收入与净利润同比增长率有着双双的大幅下滑,但市场的预测还是很乐观的,年度有着超50%以上的正增长预测。可能,大家一看到如今净利润同比-47%,年度正增长50%以上颇有些痴人说梦!但从现在二季度的反应来看,业绩呈现是颇为激进的。所以,年度上50%的业绩增长,是有望实现的,且还有望超预期的。

随着锂价格的稳定,以及或有回升,再加上公司锂电池方面的发展,市场对公司2021年、2022年的业绩增长预测也是保持着乐观的,分别预测增长:100%、30%。那么对应的估值如何呢?

以2020年的基本情况计算,估值约为127倍。对应2021年、2022年的估值分别约为64倍、49倍。近些年赣锋锂业的估值平均波动区间并不稳定,参考价值有限。不过,从锂电池、锂原料的发展情况来看,对应到未来二年的估值,虽然不能说低,但也算不上高。