欧普康视行业与公司前景分析(欧普康视属于什么行业)

一、行业前景

1、公司所处行业

1)欧普康视处在医疗器械行业中的细分——硬性接触镜行业。是一家集产品研发、生产、销售,眼视光服务的近视防控科技企业。

2)公司主要产品为硬性角膜接触镜类镜片及镜片护理产品,梦戴维角膜塑形镜为主营产品中的核心。

2、政策支持力度

1)2018年8月,八部门联合印发《综合防控儿童青少年近视实施方案》,近视防控成为公共卫生中的重大课题(支持力度大)。

2)2018年国家卫健委发布的《近视防治指南》中,角膜塑形镜被列为有效的近视防控方法之一(背书)。

3、行业发展简史

1)1963年 - Jessen教授首先介绍了运用硬性的接触镜的配戴使角膜不断变平,从而降低了近视和散光的度数,定义为角膜塑形术。此为第1代角膜塑形镜(早期)

2)70年代 ,三弧面设计硬质接触镜 ,多片系列,最大矫正限度3.00D(1D=100度)。此为第2代角膜塑形镜(不成熟阶段)

3)80年代 ,别名-OK镜 ,为第3代角膜塑形镜(不成熟阶段),此阶段遇到一系列问题,如:

制造问题: 镜片设计、工艺、透氧性不佳问题。

使用问题:配镜者选择问题,使用自来水清洗。

技术问题:视光学水平较低,不具备验配条件。

4)90年代中期 , 随着科技发展,电脑数控高速切削工艺,高湿润、高透氧材料等一系列的技术工艺材料进步,4弧逆几何形态设计得以实现,夜戴,无须更换镜片,最大矫正限度6.00D。此为第4代角膜塑形镜(进入较成熟推广阶段)。

5)本世纪的现代角膜塑形镜的发展处于更加成熟的阶段,近视防控不需要手术治疗,并且可逆性,安全度都较高。夜戴型,白天可保持良好视力,高润、高透气的产品在短期内可提高视力,降低近视度数,长期佩戴可以达到控制近视度数加深的效果。

4、行业产业链

上游为镜片原材料供应商,主要是美国博士伦的 BOSTON 系列和 PARAGON 的 Paragon 材料。

中游为角膜塑形镜生产商。

下游是符合国家验配要求的医疗机构,主要是医院。

5、近视防控现状

1)我国近视人口世界第一,占总人口一半左右,近视人口每年增长大约5~6%,尤其是中小学生近视率占到学生数量的一半还多,每年同样在不断增长,近视防控任务艰巨。

2)发病率高的原因:一是,学生的学习任务繁重,升学压力大,大量时间不得不用在学习上,包括孩子的家长忽视了让孩子去户外运动的重要性。二是,学生使用电子产品的时间过多,长时间过于专注导致用眼过度,眨眼频率低下,久而久之造成视力减退 。

3)目前主要治疗近视手段:准分子激光手术、配戴角膜塑形镜。

(1)准分子激光手术:适应600度以下近视患者,年龄不超过21岁近视人群。但不是所有人群都适合做,术前必须做大量的检查,复合条件的才行。

(2)角膜塑形镜:适应8~~18岁近视患者,近视大于600度,且散光大于200的不能佩戴,佩戴前需要去二级以上医院检查是否有眼疾,同时需要眼科医生的验配,特别要注意个人卫生及佩戴方法。

(3)这里说下低浓度阿托品眼药水:它不是什么神药,不要过于盲信,低浓度阿托品眼药水目前处于临床试验阶段,国内没有企业具备生产资格。

6、未来行业发展

1)角膜塑形镜市场预测数据

2)渗透率在2018年只有1%左右,可以预见对的是随着认可度和认知度的调高,随着渗透率的提高,未来几年行业是快速增长应该是可以预期的。

3)行业目前处于成长阶段。

7、行业竞争状态

1)角膜塑形镜作为三类医疗器械,准入门槛是较高的,目前国内市场上经国家药监局获批的主要有 7 个进口品牌和 2 个大陆品牌,大陆品牌有欧普康视和爱博诺德,欧普康视产品于 2005 年首家获批,爱博诺德产品则是在 2019 年获批。

2)国内外公司及同类产品:

(1)欧普康视 梦戴维(中国大陆)

(2)爱博诺德 普诺瞳(中国大陆)

(3)Euclid Systems 欧几里得(美国)

(4)Lucid Korea 露晰得(韩国)

(5)Procornea Nederland Dreamlite (荷兰)

(6)(日本)株式会 阿尔法(日本)

(7)C&E GP Specialists 菁视(美国)

(8)Paragon Vision Sciences CRT(美国)

(9)台湾亨泰光学 亨泰(中国台湾)

3)目前,各公司市场占有率没有可靠的数据可查。(有的以销售片数,有的以使用者数量)

4)从公司数量上来看,行业竞争格局应该是良性状态的,理论上所有公司都在努力做大蛋糕,而不是在抢蛋糕吃。

5)大陆市场新进入者需国家食品药品监督总局资质认证批文,批文出来才能进入市场,政策壁垒高。

1)现阶段技术产品状态

(1)国内上市的不同品牌角膜塑形镜的硬性材料基本相同,采用的都是高润、高DK值得材料,主要差别在设计和品牌上。主要两种:夜型 日型。

(3)角膜塑形镜的作用是可以有效延缓近视进一步加深,但无法达到治愈近视的目的。

(4)不足之处在于:镜片的清洗与佩戴要求较高 ,对佩戴者的卫生要求也较高。其次有眼疾的患者不能佩戴角膜塑形镜,佩戴者必须经二级以上医院眼科医生和高级验光师的临床验配,同时需严格遵从医嘱定期复查才是最安全、有效的途径。

2)技术产品发展趋势

据立木信息咨询发布的《中国角膜塑形镜市场研究与未来预测报告(2018版)》资料显示,随着视光学、新材料、计算机、软件控制等技术和工业自动化技术等科技的不断发展,角膜接触镜未来在材料升级、产品设计、加工工艺等方面会朝着更为先进的、智能的方向发展。

(1)镜片材料方面:高润、高透氧材料未来逐步向超高透氧材料发展,包括纳米技术也可能得以应用;

(2)产品设计方面:随着验配、计算机软件等技术发展,未来基于角膜地形图引导的自动化产品参数设计成为发展趋势。

(3)加工工艺方面:数控技术和工业自动化的快速发展,产品生产和加工工艺将更为精确;

(4)若上述科技得以实现,未来硬性角膜接触镜配戴时间将会减少,每次配戴后视力矫正持续的时间会大幅度延长。

8、PS:行业总结

1)角膜塑形镜行业有政策支持,相关企业产品上市需要国家药监局批文,政策壁垒高。

2)大陆角膜塑形镜相关企业欧普康视不在是一家独享,目前两家,另一家爱博诺德 。

3)行业增长较快,目前处于成长阶段,且竞争环境处于较为良好状态。

4)低浓度阿托品眼药水有潜在的产品替代威胁,若得到国家药监局的准许进入市场,低浓度阿托品眼药水的使用便捷性、舒适性、价格相对低廉性,如果再有治疗的有效性,那么可以说对角膜塑形镜具行业有很大杀伤力(这也正是XX眼药飞上天的原因)。

5)就目前而言,就角膜塑形镜行业的高政策壁垒,不能不说是好行业。

二、公司前景

1、公司历史

(1)欧普康视 2000 年 10 月于合肥成立。

(2)2005年主营产品角膜塑形镜梦戴维、日戴维RGP获CFDA试产批准 。

(3)2008年主营产品获CFDA准产批准。

(4)2013年通过高新技术企业认定,同年升级为股份有限公司。

(5)2015年推出护理产品线“镜特舒”,同年自主研发综合检测仪获国家发明专利 。

(6)2017 年 1月上市,是首个获得国家食品药品监督管理总局CFDA 批准的生产企业。同年,引进日本全自动生产线。

(7)2018年迁入欧普康视新视光产业基地,同年DreamVision高端系列推入市场,同年推出镜特舒全系列产品。

(8)2019 年 3月推出DV 下面的普通RGP(日戴镜),称DVGP,也叫 all-in-one RGP。同年6月首创视光O2O平台。

2、公司股权

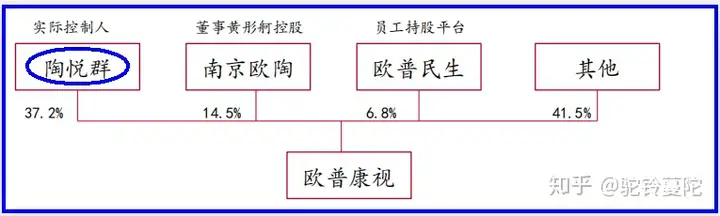

股权结构

1)陶悦群为公司创始人,持股 37.2%,美国加州大学洛杉矶分校(UCLA)工程博士,参与编写《现代角膜塑形学》专著。

2)公司股权集中度较高,陶悦群对公司控制力强。

2、公司技术

1)2018年度财报,公司总薪酬人数898名,技术人员514名占比57.24%,本科及以上223名占比24.83%,技术力量较为雄厚。

2)公司发明专利6项,实用新型21项,软件著作权13个。曾获得安徽省医药质量管理奖,为高新技术企业。

3)研发相关

(1)研发队伍近三年不断壮大,研发投入绝对值每年增幅明显,占营收的比率相对稳定,2018年比率有所下降。

(2)研发资本化率为0,公司研发全部费用化。

(3)技术获取方式:自研 投资获取。

3、公司产品

1)欧普康视主要有两个品牌:夜戴型梦戴维(夜晚)和日戴型日戴维(白天),不可避免的是两者在使用中有异物感,但习惯了就好了。

2)数据显示,欧普康视产品价格均价约为5000~~6000元(每副),进口品牌的终端售价均价约为8000~~10000万(每副),欧普价格优势明显。

3)行业上游材料供应商非常集中,博士伦提供业内最好的原材料,是欧普主要供应商。目前国产原材料替代不了进口的。

4)市场上多数品牌矫正近视度数范围通常为 500 度以内,而欧普最高可达600度,那么 500-600 度患者市场收归欧普 。

6)国外进口品牌没有资质在大陆设厂,从下单到收货货需要时间大概1-1.5 个月,而欧普从下单到收货的时间周期只需要4-7 天,地域优势十分明显。

4、公司产能

1)公司市场占有率估算:以营收规模为计算口径,2018年营收4.58亿,同期中国角膜塑形镜行业规模78.88亿,那么市场占有率5.8%。

2)国元证券数据,2018年镜片总产能达到 47 万片,产能利用率在2017 年高达 140.95%,目前经扩产后利用率仍有望达到 80%以上。扩张后公司形成年产 40 万片角膜塑形镜、80 万套镜片护理液、200 万瓶冲洗液的产能规模。

3)目前扩产能两种途径:一是,设备不变,工人加班,加班使得旺季比淡季销量高一倍。 二是,增加设备,新设备订单周期最短只要 3 月,由此可以满足增长的需求。

5、公司护城河

1)角膜塑形镜行业的政策壁垒极高,没有CFDA 批准,行业准入难(政策壁垒)。

2)角膜塑形镜属于国家三类医疗器械产品,产品准入许可制度较严格,审查周期长达3~5年,产品准入难(政策壁垒)。

3)公司具有标的的稀缺性,大陆业内唯一上市公司。

4)最早经国家药监局批准行业准入的公司,具有先发优势。

5)销售渠道覆盖全国(除西藏),渠道建立绝非一朝一夕就能建立(考虑退出率)。

6、公司销售模式

1)公司销售模式:经销 直销,目前以经销为主,直销占比39%,经销占比61%。

2)公司主营产品采取定制模式, 客户可以通过公司自主开发的订单信息管理系统下订单,以此突出个性化和差异化销售策略。

3)欧普康视兼具医疗器械 大消费属性,医院是主渠道,覆盖全国800多家医疗机构,累计使用人数超过70多万。

4)主要销售区域在华东地区,贡献了60%以上的营收。可以预见的是公司若加强其他区域的布局,营收的增长同样也是可以想象的。

6)布局线下的同时,2019年6月业内首创视光O2O平台模式,完成线上对角膜塑形镜业务引流。

7、公司的痛点

1)公司属于三类医疗器械行业,广告内容管控严格,由此限制了消费者对公司品牌和产品的认知度,目前只能通过口口相传方式来增加公司的美誉度。

2)公司具有大消费属性,渠道 验配师的数量成为瓶颈。如何解决这些问题是公司今后面临的重要课题。

3)在消费者的意识里,进口的好于国产的逻辑根深蒂固,如何正确引导也是问题。

4)公司主要原材料严重依赖进口,理论上对上游话语权不会强,同时还有贸易战影响。长远计,公司必须独立研发原材料,尽快实现进口替代。

5)公司下游客户大多是医院,可以想象对下游话语权自然不怎么强。

8、PS:公司前景总结

1)公司产品丰富,线下(硬件制造 护理服务) O2O网络平台。

2)爱博诺德产品在 2019 年获批上市,竞争格局虽有影响,但不大。

3)欧普康视无疑处在一个好赛道上,公司危机与机会并存,但机会远大于危机。

4)欧普康视是好公司吗?全面财务分析将对公司的好评和差评做定性分析,具体内容将在下一篇展开。