伊利股份分析(三)-市场及竞争格局分析

一、上一篇文章的小尾巴-现金流量表

2020年经营活动现金流量净额98.52亿

投资活动净额-90.43亿

筹资活动产生的现金流量净额-0.4亿

我们可以看到2020年赚取的现金流主要又投资了出去,没有拿去还债。

二、市场及竞争情况

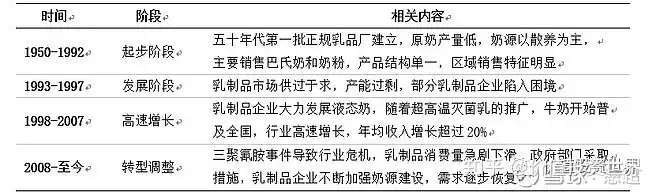

1、历史进程及发展阶段

2、市场趋势分析

液态乳产品在中国乳制品市场占比超过50%,中国液态乳产量由2009年的1642万吨增长至2017年的2692万吨,年复合增长为6.4%,但2017年开始,整体产量为负增长。

中国经济持续增长,人均可支配收入增加带动的健康理念进步,驱动中国乳制品市场规模稳定增长。由2013年的2832亿元快速增长到2017年的3590亿元,复合增长率达到6.1%。随着消费水平的持续升级,预计2023年市场规模将超过4800亿元,预计年增长5%左右。

可以看到整个行业呈现量减价增的趋势。

伴随着经济增长,居民健康意识不断提高,中国消费者对液态乳为代表的乳制品消费实现跨越式增长。从人均液态乳消费来看,中国与欧美发到国家差距明显。相比于饮食结构、生活习惯类似的日本和人口基数庞大的印度,如果拿日本比较,还有一定的增长空间,但已经不大。

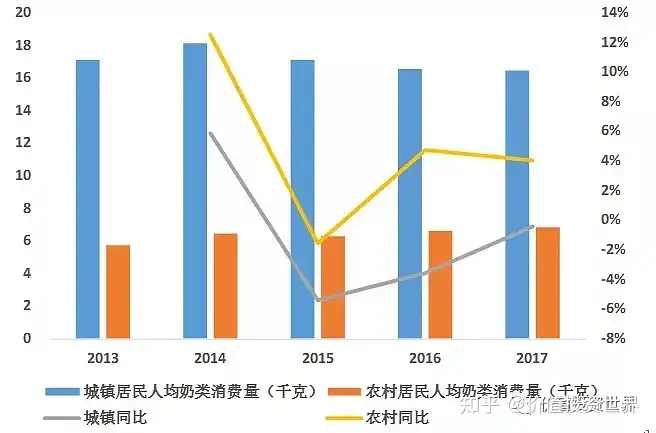

在全国范围看,国内一线城市液态奶渗透率超过90%,人均消费量为31kg,与日本和韩国人均消费接近,二线与部分三线城市人均乳制品消费量为23kg,略高于全国人均消费水平。而目前三四线及农村地区液奶渗透率低于50%,人均消费量也大幅低于全国20.3kg的平均水平。一二线城市可能的增长空间主要为结构升级,而三四线城市主要为渗透率和人均消费量的提升。

综合来看,未来行业的机会一个是消费升级,高端产品价格不断提高;另一个是低一级城市的持续渗透。但是整体增长速度应该不会很快。

另外,国际化和多元化也是后续需要考察的增长点。

3、行业上下游

行业竞争格局变化主要受原奶价格、企业战略、行业及品类发展阶段等因素影响。

乳企属于产业链中游,上游主要为奶牛养殖业、包装业;下游为物流运输、销售环节。

上游养殖。2008年后,受食品安全风波影响,中国奶牛养殖业处于低迷期,养殖企业普遍亏损。自2016年以来,伴随养殖规模化进一步提升,农户散养模式逐步退出,生鲜乳价格回升,上游养殖企业有望迎来扭亏,至2020年,全国奶源自给率达到70%以上,中大规模、集团化、现代化养殖持续发展。

下游销售。乳制品的销售渠道分为线上渠道和线下渠道两种。其中线下渠道占比约80%,线上占比约20%。

1、线下渠道包括传统渠道、批发渠道、特殊渠道、新兴渠道四类。传统渠道即大型超市、便利店、订奶入户、贩卖机等,销售占线下;批发渠道包括经销商、直营店、加盟商等;特殊渠道是指面向学校、医院、政府等特定合作机构;新兴渠道如肯德基、麦当劳等连锁快餐店。

2、线上渠道包括淘宝、京东、拼多多、苏宁易购等电商平台,线上渠道销售增速快,占比不断提升。

从价值链分配上来看,上游奶牛养殖企业为了销售稳定多会选择跟大型乳企合作。而头部乳企多自建牧场或收购牧场,所以,产业链上游的议价权不高。下游渠道根据各乳企资产负债表情况来看,主要跟企业的行业地位有关,品牌力强、渠道能力强的乳企对下游具备话语权。但随着线上渠道占比的提升,大型网购平台也具备一定的议价能力。所以,中游乳企在产业链中获得最多的价值分配。

4、行业竞争格局

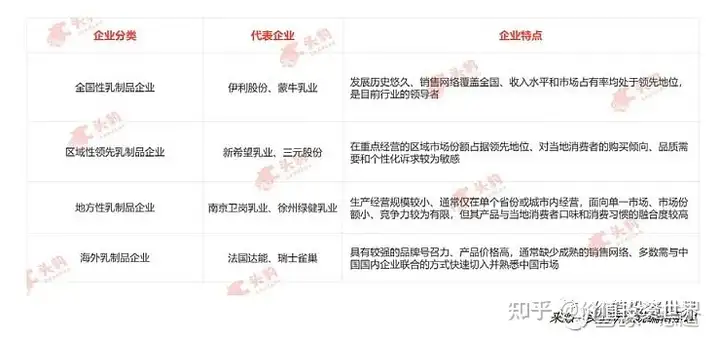

根据乳制品企业的经营范围、渠道覆盖程度及规模,可将我国乳制品企业分为三大梯队:

(1) 全国性乳企:伊利股份、蒙牛乳业。全国性乳制品企业市占率皆为 20%以上,销售网点遍布全国。全国性乳制品企业产品结构丰富、品牌影响力强、渠道铺设完善,具备显著规模优势,领先地位稳固;

(2) 区域性乳企:光明乳业、新乳业等。区域性乳制品企业市占率约为1-5%,营业收入约 50 亿以上,在重点经营的区域内具备较高的市占率、品牌知名度、消费者忠诚度及较完善的渠道网络。

(3) 地方性乳企:燕塘乳业、天润乳业等。地方性乳制品企业的市占率约为 1%以下,营业收入约为 20 亿元以下,规模较小,经营区域仅为部分省内及周边地区, 在经营区域内具备一定知名度。地方性乳企牧场靠近主要消费区域,主要通过生产销售低温乳制品进行差异化发展。

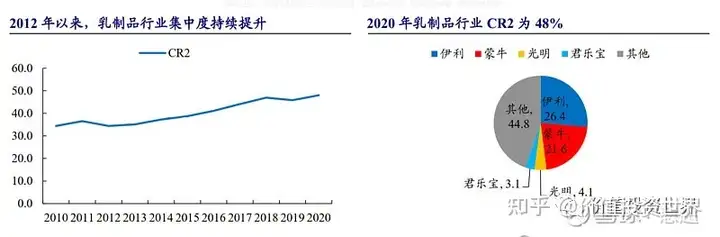

经过多年发展,我国乳制品行业集中度持续提升,呈稳定的双寡头格局,行业 CR2 自 2012 年的 34.4%提升至 2020年的 48%,而且还在不断的提高。

由于乳企龙头在奶源、产能、品控、品牌、渠道能力占据优势,未来行业集中度有望进一步提升。