关于市场及2021年伊利分析

1、行情分析

本周行情短期底部缓慢上涨,大部分人都回了点血,上周的大跌还记忆犹新,大家都恐慌的逃命,本周再往会看发现处处都是机会,估计再过一段时间大家的感触又不一样,不管何时何地,人性都不会改变。

从走势上看,从最高位已经有过两次恐慌性的下跌了,持续阶段性的跳水本身不是什么好事,而且更重要的是平台已经破位,再往下就要考验3200点的支撑了。

不过这些都不算什么,重个股轻大盘,有些个股已经合理估值甚至低估,具备了投资价值,当机会来临,我们要拿着水桶去接而不是用针头。

2、最近发现有朋友对伊利比较感兴趣,本来伊利的分析已经基本告一段落了了,正好最近伊利上半年有两件大事还可以再研究分析下,一个是一季度财报,另一个是定增方案。我们可以聚焦下伊利近期的情况及可能对未来的影响。

1)一季报分析

从一季报我们看到,公司2021年一季度营收273.63亿,同比增长32.49%,净利润28.31亿,同比增长147.69%,不过2020年有疫情影响不具有可比性,我们来看与2019年的比较,与2019年一季度比,营收增长18.3%,两年年化8.7%;利润增长24.3%,两年年化11.7%,增收更增利,完全符合我们的预期。

资产负债表占据前三位的资产分别是固定资产占总资产30%左右、货币资金20%多、存货大概10%,这几个大项问题都不算太大,伊利本身就是重资产运营的模式,而且主要靠快速周转来保证高的ROE回报。

负债方面,有息负债大概120亿,占总资产的15%左右,近几个季度有息借款额度持续增高,年报中我们可以发现如下解释:

这相当于是扩大了公司的护城河,同时考虑到获取这些融资极低的利率,还是可以接受的。

应付账、应付款项持续保持高位,说明公司对上游的议价能力的优势一直在保持,也侧面说明了上游是个很苦逼的行业。

现金流方面,公司一季度的销售额基本上都转化为现金流入了,只是现金支出的也比较多。同时获得的贷款资金也投入到合适的地方,没有去做乱七八糟的事,这方面还是比较放心的。

再横向比较2020年财报,伊利营收968.86亿,利润70.78亿,蒙牛营收760.35亿,利润35.25亿,伊利营收比蒙牛多200亿,利润是蒙牛的一倍。双寡头正在向一家独大倾斜,只要垄断后销售费用会大幅降低,会极大的提高净利润。假设2021年较2019年年化增长10%,则利润是83.9亿,按照分红率70%计算,当前的股息率为2.5%左右,难道不香吗?

2)定增方案分析

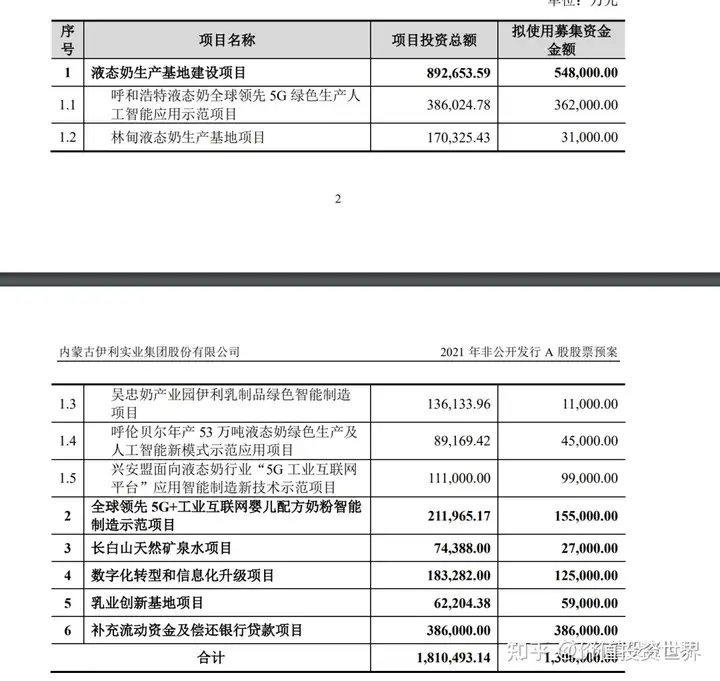

关于定增,广大网友已经进行了很充分的讨论了,短期是利空长期肯定是利好。定增规模在不超过130亿,定增价格在前20个交易日平均价格的八成左右,大概增发5亿股的规模,也就是说如果之前购买了伊利的股票,那么通过这次定增手中持有的股票已经被稀释了,而多筹集的资金已经落到了公司的账面上。按照现在市值,大概会稀释6%左右,当然具体的价格还没出来,姑且就按照每股26元的价格计划。这也部分解释了为什么跌倒30就快要跌不下去了。

定向增发的目标还是在奶粉、国际化、功能饮料等多元化业务上发展,其中奶粉、东南亚冷饮这些细分业务上确定性还是很高的,这部分应该还能增长个几年,但是其他国际化业务、功能饮料就需要好好观察了,目前还没看到特别实质的进展。

接下来就看执行了,如果能实实在在的落到这些未来可持续发展的业务中,应该会有不错的发展。

3、估值方面

其实一直认为估值真的不是很重要,如果觉得不错,买就对了。

伊利长期平均滚动PE大概在27倍左右,当前来到了24.29倍,在把定增的股份折算进来,大概折算到25.5倍,依然是低估的。