因年报季报“难产”易见股份遭立案调查,董监高纷纷离职、股东减持套现,营收占9成核心业务毛利不足1%(周报月报年报什么意思)

易见股份的这场年报季报“难产”似乎早在“备孕期”就有预兆。

5月15日,易见股份(600093.SH)公告称,公司收到中国证监会的《调查通知书》,因公司涉嫌信息披露违法违规,根据《中华人民共和国证券法》的有关规定,决定对公司进行立案调查。

4月28日,易见股份曾公告称,因函证回收比例较低,年度报告的审计工作进度未达预期,公司可能存在无法在4月30日前披露2020年年度报告及2021年一季度报告的风险。

值得一提的是,这也是新证券法颁布之后证监会处理的第一家不按时“交卷”的上市公司。

受此消息影响,自28日中午公告后,易见股份连续三天跌停,股价更是创下近7年来新低5.93元,市值3天蒸发近25亿元。目前,易见股份已于5月6日起停牌。

去年前控股股东频繁减持,以及今年一季度董监高密集离职,如果细数易见股份的种种操作,此次“难产”似乎早有预兆。

年报季报的“难产”或许早有预兆

对于无法按期披露定期报告的原因,易见股份解释为公司业务形成的资产、负债、及权利义务等需进一步梳理清查,导致年报编制工作量大幅增加,部分重大事项有待进一步落实,公司无法按时完成定期报告的编制及披露。

“难产”消息一出,4月28日当天,上交所火速下发问询函,要求易见股份说明是否存在内控重大缺陷和财务真实性问题、业绩下修原因、2020年三季报数据真实性等问题。随后的4月30日,云南证监局也下发责令易见股份改正的决定书。

或许,在早前易见股份披露2020年业绩预减公告时就提前埋下了伏笔。

1月29日,易见股份发布业绩预减公告,预计2020年实现归母净利润3亿元-3.5亿元,同比减少60.49%-66.14%。

对于归母净利润减少的原因,易见股份表示因部分业务逾期未收回,计提信用减值损失,预计影响利润总额1.9亿元;另外,部分客户经营情况不佳,开工率不足,公司主动压缩保理投放规模,并对存量保理业务下调收费比例。

另外,从3月14日起,不到2个月的时间里,接连出现了董事冷天晴、董事兼总裁吴江因个人原因辞职,以及4月27日,易见股份预计无法按期披露年报公告的前一天,财务总监肖琨文和监事吴育均宣布因个人原因辞职。

如果再加上1月6日,董事长阚友钢因身体原因辞去董事长职务,整整4个月内,易见股份的董监高共计5名人员辞职。

值得注意的是,在2019年末还位于第一大股东位置的云南九天投资控股集团有限公司(下称“九天控股”),在2020年通过签署协议转让和集中竞价的方式,将持股比例由31.44%减持至10.65%,套现超过26亿元人民币。截至3月22日,九天控股持股比例仅为10.65%,还有55%处于质押状态。

不过,根据《上海证券交易所股票上市规则》的规定,如公司股票在停牌两个月内仍无法披露2020年年度报告,则应当被实施退市风险警示并复牌;在被实施退市风险警示后两个月内,仍未能披露年度报告的,公司股票可能被终止上市。

营收占比9成业务毛利不足1%

资料显示,易见股份的前身为禾嘉集团,早期做农业和农产品深加工,于2004年转为为汽车零部件生产制造。直到2015年,易见股份收购云南滇中供应链管理有限公司、深圳滇中商业保理有限公司新增供应链及保理业务。目前,公司的主要业务为供应链管理、供应链金融以及供应链金融科技服务。

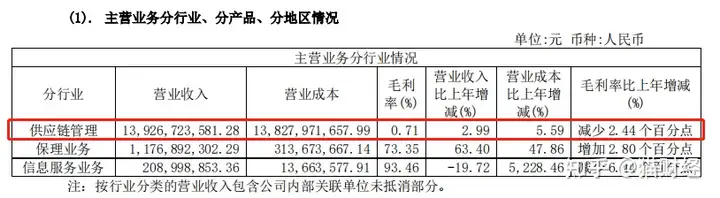

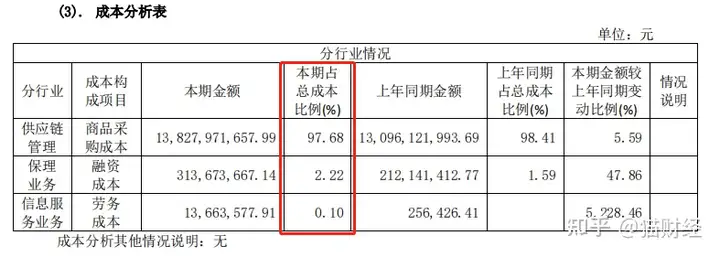

根据2019年年报,供应链管理实现营收139.27亿元,营收占比为90.75%,可以说是易见股份的核心业务了,但是其毛利率仅为0.71%,并且较上一年还减少2.44%。值得注意的是,供应链管理的毛利率近年来一直处于下滑的趋势,2015-2018年分别为0.78%、3.94%、5.47%和3.15%。

与此同时,即便保理业务、信息服务业务的毛利率分别为73.35%、93.46%,但是其营收占比仅为7.67%、1.36%,均无法撑起易见股份的业绩。其中,信息服务业务也就是易见股份列入区块链概念股的业务,作为一项高科技的业务,其成本才为1366万元,占总成本的0.1%。

对于如此超高的毛利率,易见股份在2019年年报中表示,信息服务收入主要来源是深圳市榕时代科技有限公司和易见天树科技(北京)有限公司,本报告期实现营业收入为2.09亿元,因核算原因,信息技术服务营业成本中未包含研发支出,因研发支出不在营业成本中核算,导致毛利率较高。

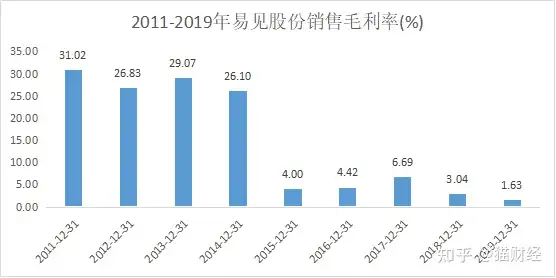

另外,易见股份的销售毛利率从2015年开始呈现断崖式下降,这与易见股份在2015年改变公司经营重心有着很大的关系。特别是近几年,公司的销售毛利率较2017年的6.69%又下滑了5个百分点。

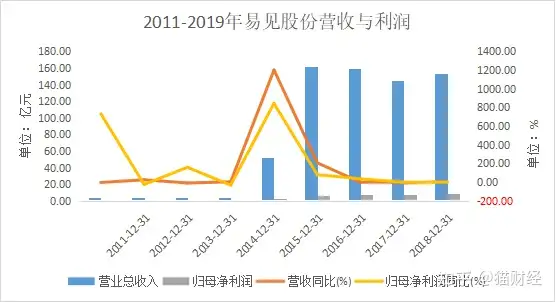

于2015年改变经营经营重心的易见股份,或许在早期靠着收购增厚了公司业绩,2015-2016年期间,实现营收52.71亿元、161.79亿元,分别同比暴增1201.53%、206.92%;但是,近几年随着收购“魔力”的消退,公司营收增速呈现下滑趋势,2017-2019年的增速分别为-1.33%、-9.13%和5.79%。

与此同时,即便易见股份的净利润较收购之前翻了25倍,由2014年的3543万元增加到了2019年8.86亿元,但是也因核心业务毛利率较低,导致公司净利润增速开始放缓。

值得注意的是,离职潮及业绩预减公告披露前,易见股份刚刚完成实际控制人变更。2020年8月,易见股份的控股股东将由滇中集团变更为云南工投集团,公司的实际控制人由云南滇中新区管理委员会变更为云南省国资委。

而2012年耗资3.1亿元入主易见股份的九天控股,其实控人冷天辉已完成了26亿元的套现,或许留下的只是一地鸡毛。