聊聊期权(二):delta与杠杆倍数

本周盈利大幅回落(以我组合平时的波动来看回撤算大了),全周无操作。现在的主要任务就是等机会,3300以上尽量不要买,还是那句话——风险是第一位的。

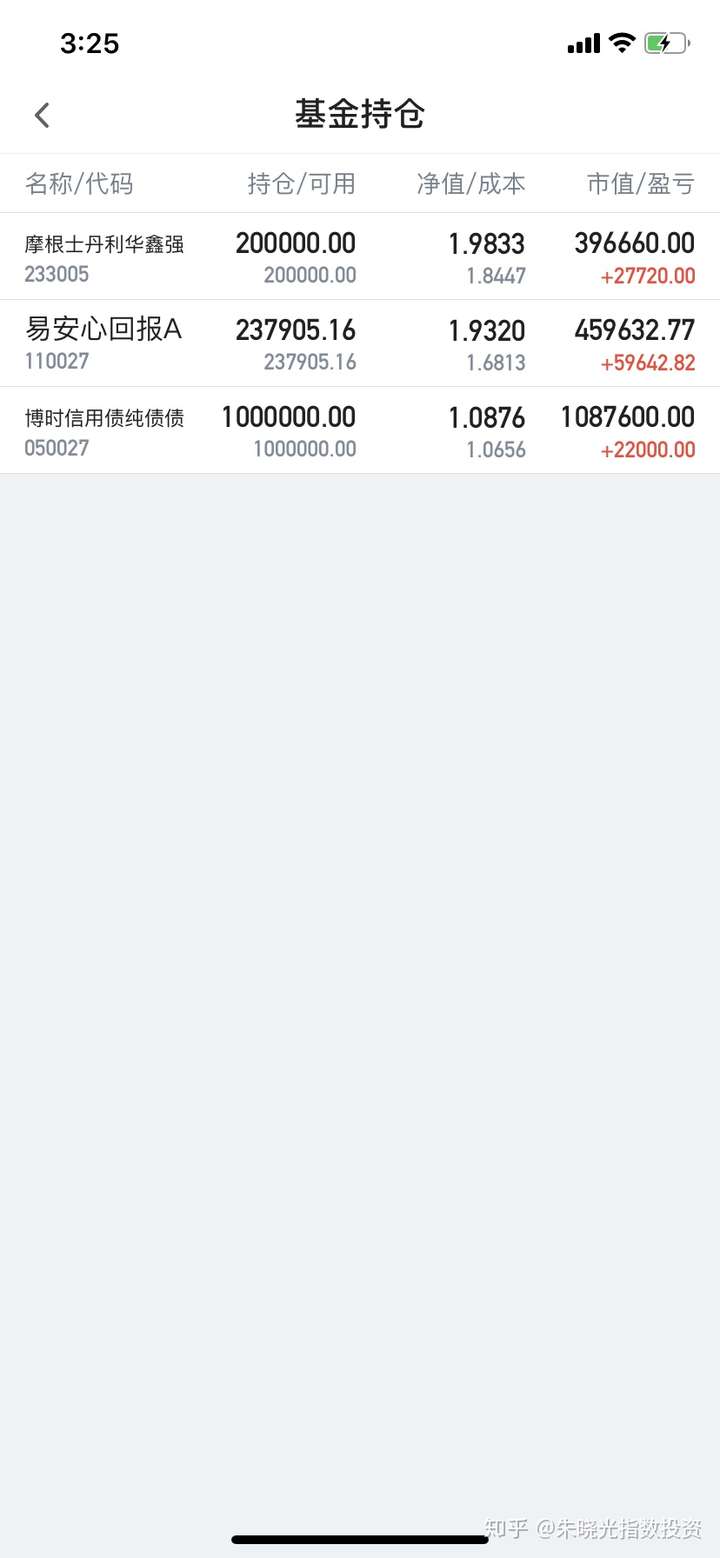

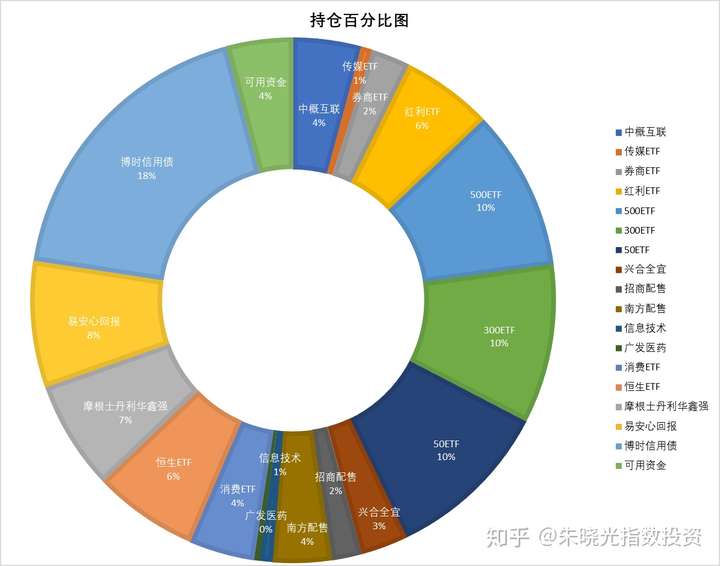

上一下本周仓位图:

上一期咱们介绍了期权的一些基础知识,接下来的几期跟大家聊聊期权进阶的东西:delta、gamma、vega与theta。这些玩意都学习明白以后,就可以开始我们的期权策略了,说好听点叫期权策略,其实就是复刻券商那些有着奇怪收益结构的理财产品。OK,咱们本期先来聊聊期权的delta。

学过中学数学的朋友一定对delta(Δ,δ)这个希腊字母不陌生,它在期权中的应用也很简单:在其他因素保持不变的前提下,给定一单位标的资产的价格变化所引起期权价值变化的一个估计值。

根据定义我们来捋一捋,就拿300ETF期权举例好了,给定的一单位标的资产就是1份300etf,1份300etf价格变化能引起期权价值发生怎样的变化?我们上期刚聊过,期权的本质是一份合同,但是这份合同具有交易价值,价值总是由价格来体现,比如12月到期、行权价为5.0元的300etf认购期权现价是0.2170,说明1份该期权价值0.2170。上面的这个问题就可以换个问法:1份300etf价格的变化能引起期权价格发生怎样的变化?

这个问题不就是在问期权的杠杆倍数吗?

我们先来看一下大家眼中的杠杆:比如券商端的融资账户,本金100万,借入100万,相当于给本金加了1倍杠杆(2倍的杠杆倍数),交易的标的物为股票。当股票上涨10%时,你的收益=股票涨幅*杠杆倍数=10%*2=20%。

再来看一下期权的杠杆倍数:拿12月到期、行权价为5.0元、期权现价为0.2170元/份的300etf认购期权举例,假设我们手头恰好有2170元,恰好买了10000份(手续费暂时忽略)该期权,先回答一下我们购买的标的物是啥。

有同学说标的物是期权。那么假设每份期权的价格上涨10%,我们的收益是多少?当然是2170*10%=217元了!哪来的杠杆?

有同学说标的物是300etf。300etf的现价为4.920元/份,假设每份300etf的价格上涨10%,我们买入的10000份期权收益是多少?具体多少暂时不知道,但是模模糊糊的觉得应该是300ETF涨幅*杠杆倍数才对。那么杠杆倍数是多少?有同学又说了,期权每份0.2170元,背后的真正标的物300etf每份4.920元,杠杆倍数当然是4.920/0.2170=22.67倍!

当300etf上涨10%时,对应的认购期权应该上涨226.7%,期权每份价格涨到0.2170*3.267=0.7089元才对。

让我们抛开一切金融知识,从常识上去想一想这件事合理不。

300etf每份现价是4.920元,对应行权价为5.0元的认购期权现价是0.2170元。当300etf上涨10%至5.412元/份时,这份期权的到期行权价仍然是5元/份(合同早就约定好的),如果这是一份美式期权合约,我们可以立即行权,用5元/份的价格买入300etf,转手在市场上以5.412元/份卖出盈利,我们为了保证能在5元/份的价格买到300etf,在之前付出了0.2170元/份的成本。也就是对我们来说,只要300etf的价格高于5.2170元/份,我们就是盈利的。

同样的,市场上有许多像我们一样聪明的人,如果300etf价格上涨,而期权价格不发生变化,就会有大量套利者涌入, 他们相当于以5.2170元/份的价格获得300etf,然后再以市场价5.412元/份卖掉。不停套利的结果就是这张期权合约在0.4120元附近停止变化,因为套利者通过期权获得1份300etf的成本变成了5.412元,市场上1份300etf的价格也是5.412元,没有了套利空间。

所以,如果这是一张美式期权,同时不考虑交易手续费的前提下,假设300etf上涨10%,我们买入的这张12月到期、行权价为5.0元/份的认购期权会在短时间内迅速涨到0.4120元/份,并且价格会维持在0.4120元附近。买入时的成本价为0.2170元/份,上涨89.86%。

真实的杠杆倍数=89.86/10=8.986倍。

有没有觉得计算起来好复杂?而且咱们的期权是欧式的也不是美式的。为了方便理解和计算,贴心的专业人士早就把场内交易的期权们delta值给定了(任何股票交易软件皆可实时查询),期权的杠杆倍数就等于(标的物价格/权利金)*delta。其中分母的权利金就是期权的现价。

下图是中信证券查询界面:

关于delta与期权的杠杆倍数本期先聊这么多,下期接着聊期权中的希腊字母。

个人微博:@朱晓光指数投资