股票估值浅析

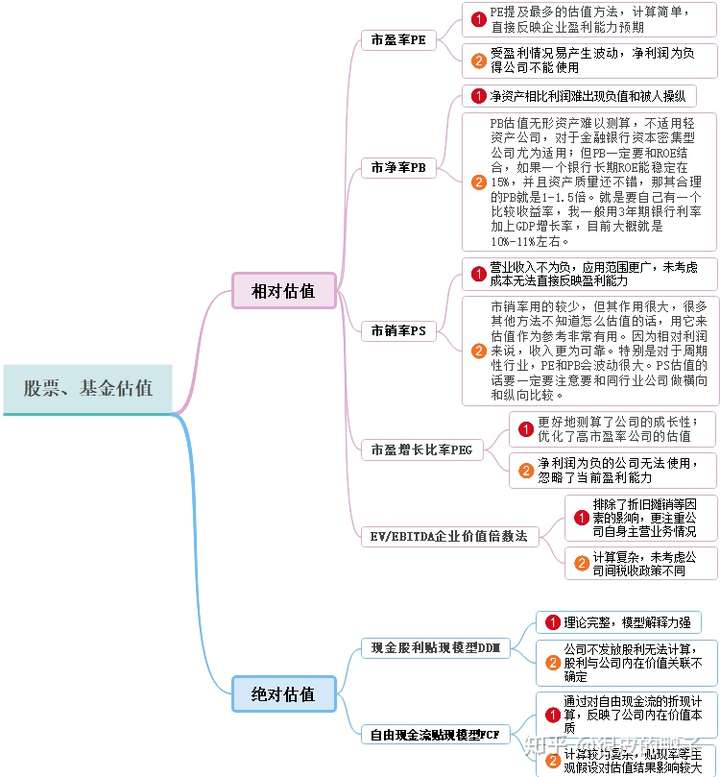

投资时,我们常看到估值是什么?今天总结一下。传统估值方法可分为相对估值法和绝对估值法,各类估值方法都有一定的优缺点,但大多适用于业务成熟度高、营收利润稳定的公司,见下图。

1、市盈率(PE)

PE(Price-earnings)市盈率,最常见的估值指标之一。

计算公式:

PE = 每股市价(Price)÷ 每股收益(Earn)=公司市值 ÷ 年度净利润。

举个例子,假设我有间包子店,每年净赚5万块,这就是我的年度净利润。

你看中了我的这家店,你开价50万,这家包子店的市值就是50万。50万除以5万等于10,你要花10年才能回本,这个10就是市盈率。一般来说,PE越低,回本就越快,赚钱的可能性也就越大。

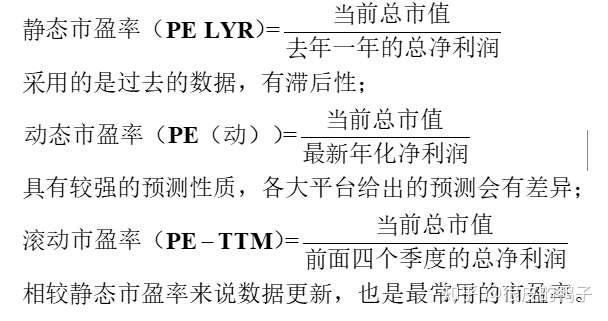

根据计算方式的不同,PE可以被分为静态市盈率、动态市盈率和滚动市盈率。

同时,PE还是存在一些缺陷。

由于PE和公司的市价和盈利紧密相连,它适合盈利比较稳定,周期性较弱的行业。比如消费和医药等行业,毕竟每年大家都需要吃东西和看医生。

而对于波动性较大,甚至容易出现负利润的周期性行业来说,PE这个指标就不具有太大的参考价值。对于这类行业的估值,更适合参考的之后我们会提到的指标:PB。

另外,PE还存在一定的滞后性,它无法反应盈利的增长。对于一家高成长性的公司来说,它现在的盈利能力可能很弱,但是未来可能会有较高的增长水平,对于这种类型的公司,采用PE进行估值就不太合适。

最后,PE的绝对值往往不能说明问题。不是说低PE就一定具有投资价值,高PE则不能投资,这一点会在后面的市盈率歧视中会进一步说明。

2、市净率(PB,Price-to-Book Ratio)

市净率=每股市价(Price) ÷ 每股净资产(Book Value)

市盈率表示的是每股股票价格对应的公司的净资产的比。

举例来说,股价10元,市净率是2的话,那么每花10元,就能买到该上市公司5元的净资产。

PB特别适用于那些盈利不够稳定的公司,比如周期类的钢铁,煤炭,有色等等。这些行业的盈利能力忽大忽小,但相对来说固定资产较多,净资产比较稳定,也就更适合通过PB判断估值高低。除此之外,券商和银行也是典型的应用PB的行业。

一般来说,市净率低意味着投资风险小。

不同的行业市净率的值不同,例如银行业,市净率在1.5倍以内;家电为主的制造业,市净率在2倍以内;钢铁为主的建材行业,市净率通常在1倍以内。一旦超出5以上,很有可能是被高估的。有的时候,股票还会出现破净现象,也就是说股票价格跌破了股票的每股净资产值。

3、PE/PB百分位

对于PE和PB来说,很多时候,绝对的数值很难判断究竟处在低位还是高位。

特别是不同行业之间还存在着市盈率歧视现象。比如说,煤炭行业十年来市盈率的峰值是10.95,之后呈现逐年呈下降的趋势,目前的平均值在6.59。而互联网与软件行业,十年来最低市盈率为34.3倍,最大值甚至有1143。

在这样的情况下,参考PE和PB的百分位会更有价值。

拿沪深300指数的PE百分位举个例子。当前分位点指的是,目前的PE值超过了过去一段时间百分之多少的值。比如这里的分位点是90.80%,那就是超过了过去90.80%时间内的值,显然是处在高位。

时间段在各个网站上可以选择,一般建议选择5年以上,可以走过一个完整的牛熊周期。

PB百分位和PE是一样的道理。

一般来说,PE、PB的百分位是数值越低越好。百分位越低,就说明距离历史均值越远。一旦估值修复上涨,重新回到平均水平,就有更大的获利空间。

通常情况下,如果百分位低于20%就处在低估区间,比较有投资价值。超过80%则被高估了,需要警惕,考虑是否需要卖出。在20%-80%之间,则相对合理。

需要注意的是,PE、PB百分位估值法的核心是:估值会向着历史均值回归或收敛。

但如果一个行业出现了根本性的变化,PE、PB的历史中枢会整体抬升或下移,这时候看百分位也没有太大意义了。

4、市盈增长比率:PEG

PEG = PE ÷ (企业年盈利增长率*100)

举个例子。如果某只个股的市盈率是10倍,其盈利增长速度是10%,那么市盈增长比率=10/10=1倍。

这一指标弥补了PE对企业动态成长性估计的不足。

一般来说,PEG在1附近意味着股票估值可能较为合理,小于1意味着可能被低估,大于1意味着可能被高估。

不少基金经理都喜欢选择低市盈率和高盈利增长率的公司进行投资,也就是PEG越低越有投资价值。

5、净资产收益率:ROE

净资产收益率(Return on Equity),简称ROE。

这是巴菲特非常热爱的一个指标,他曾经说过:如果非要我用一个指标进行选股,我会选择ROE(净资产收益率),那些ROE能常年持续稳定在20%以上的公司都是好公司,投资者应当考虑买入。

ROE = 净利润 ÷ 归属于母公司所有者权益 = 每股净利润 ÷ 每股净资产

反映企业每年净资产收益情况,和股价无关,代表着公司赚钱的能力。

举个例子,小王在小区开了个服装店,一年下来平均投入了100万(净资产),净利润30万,那么这家店今年的净资产收益率为30%,即30/100*100%=30%。

一般来说,ROE是越高越好,ROE越高,代表着公司越能赚钱。

6、股债利差(FED)

股债利差 = 万得全A市盈率的倒数-十年期国开债收益率

这个指标,代表股市的市场收益率高于债市无风险利率的部分。

利差越高,说明股市越值得投,反之,就重点投债市。

7、企业价值倍数法(EV/EBITDA)

EV/EBITDA是一种被广泛使用的公司估值指标。它反映了投资资本的市场价值和未来1年企业收益间的比例关系。

EV/EBIT、EV/EBITDA

EV/EBIT、EV/EBITDA 又称企业价值倍数,是一种被广泛使用的公司估值指标,公式为:EV÷EBIT、EV÷EBITDA 投资应用:EV/EBIT、EV/EBITDA和市盈率(PE)等相对估值法指标的用法一样,其倍数相对于行业平均水平或历史水平较高通常说明高估,较低说明低估,不同行业或板块有不同的估值(倍数)水平。EV

EV(Enterprise Value) 表示企业价值,是衡量公司价值的一种方式,经常以直接的公司市值的替代形式出现。

EV的计算公式是:EV=公司市值+负债+少数股东权益+优先股-现金以及现金等价物。(EV = Market Capitalization + Interest Bearing Debt + Preferred Stock - Excess Cash)

EV=市值+(总负债-总现金)=市值+净负债

EV与市值的区别

人们经常将EV看作是接管的理论价格。在并购活动中,收购方必须承担被收购方的负债,这提高了并购的成本,但与此同时,被收购公司的现金以及现金等价物在收购之后将直接落入收购者的口袋,这对收购者来说等同于减少了收购成本。EV比市值更加能理智体现公司收购价值或者说真实的价值,这就是EV,一种市场公认的企业价值标准,虽然有点虚的感觉,但是,很多时候,你不得不承认其价值的存在。

EBIT

EBIT(息税前利润):EBIT全称为earnings before interest and tax即息税前利润。从字面意思可知是不扣除利息、所得税之前的利润,即未计利息、税项前的利润。

EBIT=净利润+所得税+利息

EBIT=经营利润+投资收益+以前年度损益调整。(但不包括营业外收入与支出)

EBITDA

EBITDA(Earings before interest,tax,depreciation and amortization)(利息、所得税、折旧、摊销前盈余)

EBITDA =营业利润+折旧费用+摊销费用 其中,营业利润=毛利-销售费用-管理费用

无形资产摊销≈无形资产期初余额-无形资产期末余额+本期新增加无形资产的原值-本期卖出无形资产的净值。

长期待摊费用摊销≈长期待摊费用期初余额+本期新增加的长期待摊费用项目的初始金额-长期待摊费用期末余额。

偿付利息所支付的现金≈财务费用;或用现金流量表中的分配股利、利润或偿付利息所支付的现金减去其中支付的股利或利润部分后的净额来代替

EBIT、EBITDA与净利润区别

EBIT主要用来衡量企业主营业务的盈利能力,EBITDA则主要用于衡量企业主营业务产生现金流的能力。他们都反映企业现金的流动情况,是资本市场上投资者比较重视的两个指标,通过在计算利润时剔除掉一些因素,可以使利润的计算口径更方便投资者使用。和净利润的主要区别就在于剔除了资本结构和所得税政策的影响。如此,同一行业里的不同企业之间,无论所在地的所得税率、资本结构有多大差异,都可以够拿出EBIT这类指标来更为准确比较盈利能力。而同一个企业在分析不同时期盈利能力变化时,使用EBIT也比较净利润更具可比性。

EV/EBIT、EV/EBITDA优势

首先,以收益为基础的可比法的一个使用前提是收益必须为正。如果一个企业的预测净利润为负值,则PE就失效了。相比而言,由于EBITDA指标中扣除的费用项目较少,因此其相对于净利润而言成为负数的可能性也更小,因而具有比PE更广泛的使用范围。

其次,由于在EBITDA指标中不包含财务费用,因此它不受企业融资政策的影响,不同资本结构的企业在这一指标下更具有可比性。同样,由于EBITDA为扣除折旧摊销费用之前的收益指标,企业间不同的折旧政策也不会对上述指标产生影响,这也避免了折旧政策差异以及折旧反常等现象对估值合理性的影响。

最后,EBITDA指标中不包括投资收益、营业外收支等其他收益项目,仅代表了企业主营业务的运营绩效,这也使企业间的比较更加纯粹,真正体现了企业主业运营的经营效果以及由此而应该具有的价值。当然,这也要求单独评估长期投资的价值,并在最终的计算结果中加回到股东价值之中。

EV/EBIT、EV/EBITDA的不足、没有什么可以取代现金流量表、不真实的利息偿付率、忽略业绩质量、使公司价值看上去比实际便宜。

8、现金流折现模型(DCF, Discounted Cash Flow Model)