迪马股份:营业收入与盈利均同比上升,物业分拆上市在望(迪马股份业绩大全)

2021年上半年,由于主业房地产业与物业服务的驱动,迪马股份营业收入与盈利均呈上升态势。

财务状况方面,“三道红线”各指标表现出现下滑,但整体比较稳健。由于现金短债比下降至低于1倍,因此目前处于黄档,但其净负债率58.5%仍处于较低的水平。

物业服务方面,东原仁知服务仍然保持着较强的综合竞争力,同时以多元化市场拓展策略不断外拓其他领域,实现多领域和业态覆盖。期内已在港交所递表,物业分拆上市在望。

一、 主业是主要驱动力,营业收入与盈利均同比上升

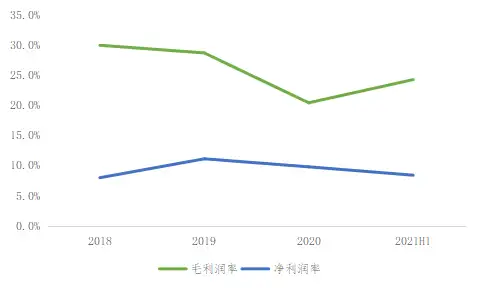

2021年上半年,迪马股份营业收入与盈利均呈上升态势。营业收入为62.3亿元,较2020年上半年同比增长45.5%,毛利润15.1亿元、净利润5.2亿元,同比增长51.0%与90.8%。毛利润率、净利润率分别为24.2%与8.4%,较2020年同期上升0.9个百分点、2个百分点,同时,其毛利润率较2020年出现明显回调。

图表:2018-2021H1迪马股份毛利润率、净利润率走势

资料来源:亿翰智库,企业公告

分业务来看,主业房地产及物业服务是营业收入增长的主要动力,其毛利润率的明显提升带动整体毛利润率上升。相较2020年同期,迪马股份三个业务板块制造业、房地产业及物业服务、建筑业及其他中,主业房地产业及物业服务营业收入增幅最大,达48.4%,同时只有其毛利润率实现增长,幅度达3.77个百分点,其他两项业务毛利润率均出现小幅下降,因此,房地产业及物业服务毛利润率也超过了制造业。

图表:2020H1-2021H1迪马股份分业务毛利润率情况

业务2021H12020H1同比变化制造业22.90%23.24%下降0.34个百分点房地产业及物业服务24.77%21.00%上升3.77个百分点建筑业及其他2.65%3.44%下降0.79个百分点资料来源:亿翰智库,企业公告

分区域来看,华中、华西区域竣工交付大幅增加,因此结转收入大幅增长,取代2020年同期的西南、华东成为主要营业收入贡献来源。具体而言,华中、华西区域营业收入分别为30.5亿元、16.8亿元,同比增长达197.5%与146.3%,而西南及其他区域的营业收入则分别同比下降了16.1%与70.7%。

二、 “三道红线”由绿转黄,整体仍较为稳健

2021年上半年,迪马股份保持投资力度,新增土地储备10宗,规划计容建筑面积达181.2万方,较2020年同期略升6.6%。截至2021年6月30日,迪马股份待开发土地及房地产开发投资项目规划计容建筑面积达2467.6万方,土地储备较为充足。

财务状况方面,“三道红线”三个指标的表现均有所下滑,由于现金短债比下降至低于1倍,由绿档转为黄档,但整体而言财务状况仍较为稳健。

具体而言,截至2021年上半年,净负债率、剔除预收款后的资产负债率及现金短债比分别为58.5%、69.5%及0.9倍,较2020年底分别上升10.2个百分点、0.4个百分点及下降0.3倍,由于现金短债比下降至1倍以下,因此踩一条线变为黄档。同时,其债务结构有所优化,短债占比由2020年的33.2%降至31.9%。由于其净负债率仍然较低,现金短债比接近1倍,且债务结构处于优化中,因此整体而言我们认为迪马股份的财务状况还是较为稳健。

三、 传统领域优势保持+新领域持续拓展,物业分拆上市在望

物业服务方面,东原仁知服务在传统领域住宅物业服务上继续保持领先优势,并持续加大外拓,实现多领域和业态覆盖,同时,物业分拆上市在望。

一方面,东原物业保持着较强的综合竞争力,实现客户服务满意度行业第二,蝉联行业前三的成绩。另一方面,其通过合资合作、收并购、品牌输出等多元市场拓展模式,不断拓展服务领域,目前其业态已涵盖商业综合体、写字楼、政府公建、工业产业园、国际学校、医院、外国使领馆等多个领域。

期内,迪马股份向香港联交所递交了物业上市的申请材料,物业分拆上市或将在短期内实现。物业板块成功上市将为其规模扩张和长足发展带来助力,巩固其在物业服务领域的综合实力。