爱旭股份大股东业绩对赌失败,或引发股票大涨(爱旭股份的对赌)

这是虎年的首份文章,我们聊聊爱旭股份的业绩对赌。

先说说结论,爱旭股份由于实质控制人与上市公司对赌失败,可能会导致实质控制人8亿股注销,总股数将由原来的20亿降至12亿。假设市值不变前提下,估计每股价值提升40%左右。

1 爱旭股份业绩对赌协议的来龙去脉

爱旭股份的前身是一家房地产公司,上海新梅置业股份有限公司(简称“上海新梅”),主营业务为房地产。2019年,爱旭通过借壳上市,上海新梅改名为爱旭股份。公司从房地产行业转型为光伏行业,主营业务为太阳能电池的研发、生产和销售。爱旭借壳上市的方式是通过资产置换和发行股份方式进行实施。爱旭借壳上市的操作如下:

置出资产(卖出原上海新梅部分资产)5.17亿元;置入资产(买入爱旭科技,经营实体)58.85亿元;差价53.68 亿元由上海新梅以发行股份138,350.5150万股,每股发行价为3.88元/股,向爱旭科技的全体股东购买。上述操作实施后,爱旭科技的实质控制人陈刚及其一致行动人将合计持有上市公司41.22%的股权,陈刚成为了上海新梅的实质控制人。“上海新梅”由此改名“爱旭股份”。

当然,上述操作也是有条件的。陈刚及其一致行动人承诺,在实施完借壳上市后,约定标的公司广东爱旭(爱旭股份的主要子公司)在2019年度、2020年度和2021年度实现的净利润分别不低于4.75亿元、6.68亿元和8亿元。2020年由于受疫情影响,爱旭股份召开股东大会将 2020 年业绩承诺调整为不低于5.38亿元,2021年业绩承诺调整为不低于9.3亿元。

以上便是爱旭股份上市公司与实际控制人之间的业绩对赌的由来。

2 业绩对赌完成情况

下面我们看一下, 三年过去了之后,目前业绩完成得怎么样。

广东爱旭2019年经审计的扣非归母净利润为49,342.37万元,业绩承诺实现率为103.88%。

2020 年度经审计的扣非归母净利润为54,878.90万元,实现了2020年度调整后的业绩承诺,业绩承诺实现率为 102.01%。前两年都是刚好完成的。

但是,事情来到2021年,就发生了变化了,业绩完不成了。

根据2022年1月30号晚,爱旭股份发布了业绩预亏公告,预计2021年归母净利润出现亏损,约为-7,000万元至-1,000万元;扣非归母净利润约为-20,000万元至-10,000万元。

当然,这个业绩完不成的主要原因是显然易见的,公司主要的产品是光伏电池片。而电池片生产60-70%的成本来自于硅片,硅片的主要成本是多晶硅(即硅料)。硅料从2021年年初的约80元/公斤飙升至当年10月超270元/公斤的最高值,涨幅超2倍。由于上游原材料的大幅度上涨,而电池片在行业议价能力低,直接导致了今年的亏损。同行业的中来股份、东方日升同样也发布预亏公告。

3 业绩对赌补偿

既然爱旭股份亏损已经是既定事实,那么当时参与爱旭借壳上市的主要股东(陈刚、义乌奇光、天创海河基金、佛山嘉时,以及南通沿海创投等七名小股东)要补偿多少呢?

根据公司签订的业绩承诺,2021年需实现业绩9.3亿元,而业绩预亏为-2亿至-1亿(扣非归母净利润)。那么我们大致估测,未实现的业绩为10亿,实际数据要等2021年审计报告出来后才清楚,可能亏损会更多。

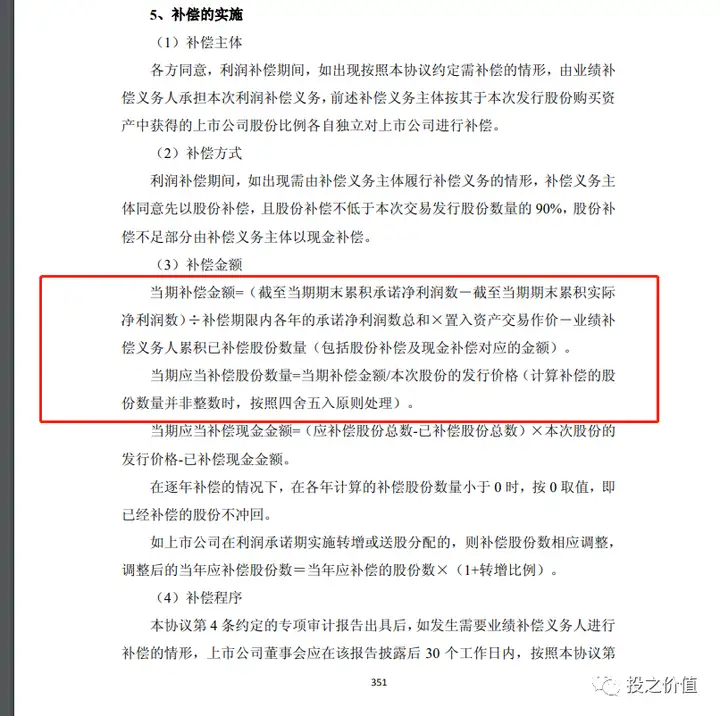

那么根据业绩承诺条款,爱旭股份的大股东至少要补偿金额大致为10/19.43*58.85=30.29亿元。应当补偿的股份数量=30.29/3.88=7.8亿股。(具体计算公式见下图)

因此大致测算出大股东及其一致行动人预计要赔偿上市公司8亿股左右。而这8亿股,上市公司将对应补偿股份以人民币1.00元的总价格进行回购并予以注销。因此,可以得出我们在文章开头的结论,大股东的8亿股将会被注销。

其实在2021年10月在爱旭在回复证监会的报告——《上海爱旭新能源股份有限公司与华泰联合证券有限责任公司关于<上海爱旭新能源股份有限公司

非公开发行股票申请文件的二次反馈意见>之回复报告》中,也针对业绩对赌问题进行了详细的测算。

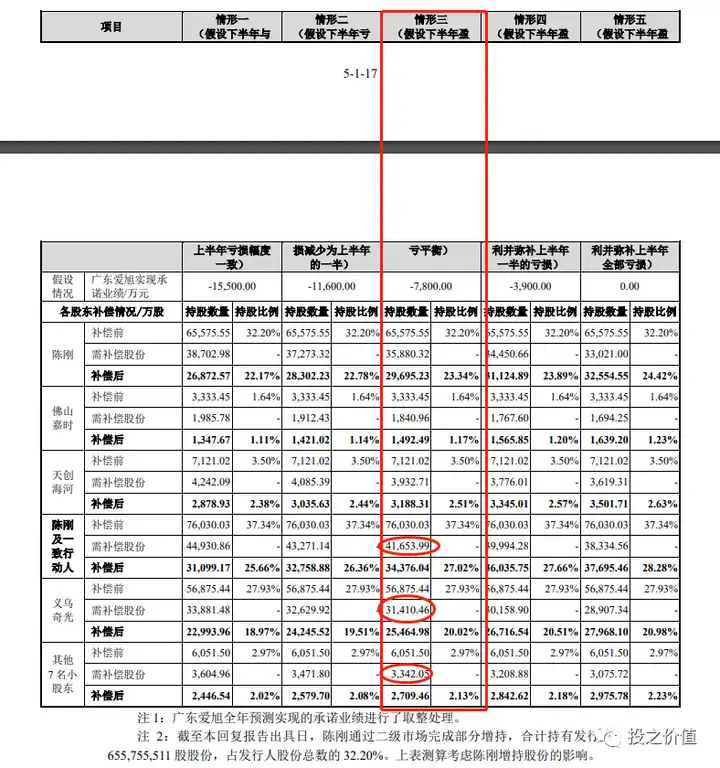

根据测算,按照目前的已经发布的预亏报告情况上看,爱旭在一定程度上与实现下半年盈亏平衡的结果较为接近,即需补偿7.5亿股左右。因此,即使这样保守估算,假设市值不变的前提下,股票至少上涨40%以上才能达到现有的市值水平。

业绩补偿后,爱旭股份的实际控制人是否会发生变化呢?

从这份测算我们可以看到,即使大股东用股份进行业绩补偿后,爱旭股份的实际控制人仍然是陈刚,公司的控制权是没有发生变化。

4 接下来的剧情怎么发展

①关于业绩对赌条款是否会发生修改

业绩对赌失败基本上是板上定钉的事情了,但有一个不确定是,爱旭是否还会像2020年一样,由于业绩对赌失败而调整对赌协议。2020年调整对赌协议的主要原因是疫情原因,而2021年已经没有这样的借口了。这个借口可以是硅片大幅度上涨,并且爱旭的营业收入还是保持了比较高的增长。但是上游原材料是市场因素,这样的借口肯定不能为投资人所接受。所以纵使对赌条款有调整,也不可能全部调整将业绩补偿全部推迟到2022年,但不排除存在将部分业绩实现调整到2022年完成的可能性。

②股票会怎么走

文章的开头说股票可能会大涨40%左右,是基于市值不变的情况下的假设。但是市值毕竟是根据交易的结果实现的,当前爱旭处于亏损状态,是否还值370亿这个价值,是否会引来投资者抛售,导致股票价格下跌呢?

我从以下三个方面考虑爱旭的价值:

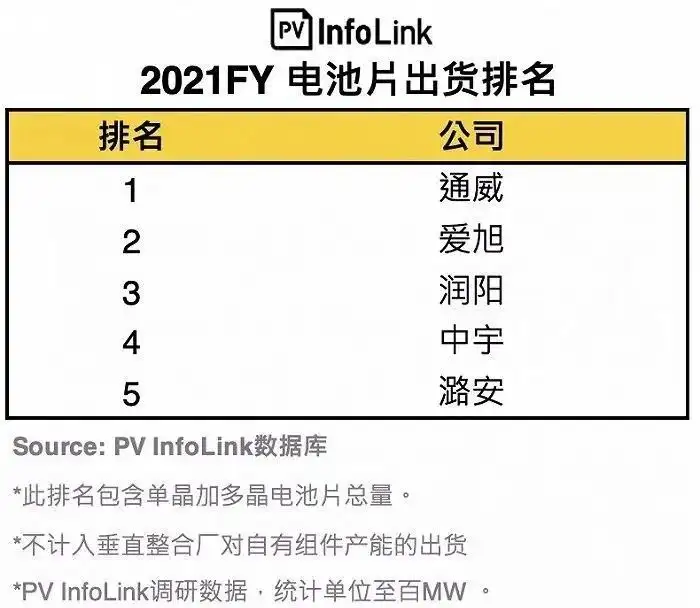

一是爱旭当前的市场地位。虽然爱旭市值在光伏行业不算高,但是爱旭行业地位却有目共睹。根据PVinfolink统计,目前是全球第二大光伏电池片厂商(剔除一体化组件公司),行业地位仅次于通威股份。前三季度,爱旭股份实现营收111.98亿元,同比增长78.99%。因此从全年的营收增长看,爱旭实现150亿元的营业收入还是有希望的。

二是爱旭的IBC电池进展情况。个人认为光伏行业发展的第一性原理是不断提高电池的转换效率。爱旭作为一家专业电池片公司,专注于高效光能转换效率的电池研发。从董秘的发布消息来看,目前ABC电池新产能正在加快建设,计划2022年投产,预计量产转换效率将达到25%-25.5%。这个转换效率目前是处于行业领先水平的,高出了现有的PERC电池10%左右。等到2022年下半年ABC电池具体的生产数据就会出来,如果真的如预想的那样,生产成本不高的前提下,那爱旭的ABC电池基本就是当前市场中的王者,市场空间很快就会被打开。后续需进一步关注爱旭ABC电池的量产的转换效率和生产成本。

三是硅料的价格预期。去年10月份前后的时候,市场就开始预期硅料产能将在2022年过剩,但是到了今年年初的时候,发现硅料12月下跌了一段时间之后,又开始反弹了。当前市场的看法认为2022年硅料仍然是偏紧的,价格仍将处于高位。

硅料价格未来肯定是要降的。高昂的硅料价格影响了整个产业链的发展,影响2021年光伏装机的热情。这个是比较关键的,光伏装机主要集中在一些大国企手上,产业链的成本太高,一些光照时长一般的地区测算的IRR就没法通过内部投资评估,直接影响了光伏的装机量。这也不利于碳中和的实现。

当前的市场是不均衡的,行业的上游拿走了大部分的利润,很多企业在2021年纷纷发布新增产能计划。但2022年随着新增硅料产能的达产,硅料将会逐步下降。而且硅料生产的技术门槛并不高,大量新进入者竞争将拉低行业的利润,未来硅料价格将会回归到正常水平。

综合以上三点,爱旭即使在上游硅料成本翻2倍的背景下,也能在下半年实现盈亏平衡,说明在成本控制上是高于同行业公司的。从行业的地位、技术水平、未来预期来看,当前爱旭是值得上370亿的市值的。随着行业形势变好、ABC电池量产、硅料价格缓和,爱旭有望在2022年实现反转。

因此,叠加业绩补偿、2021年业绩预亏、未来预期,我们判断近期爱旭股份仍会实现一定程度的上涨,前期扰动因素更多的是业绩补偿和业绩预亏。当然如果价格并没有像我们预期的那样,反而发生大幅度下跌,这个时候可能是个捡大漏的好机会。

本文使用 文章同步助手 同步