11月3日美联储连续第四次加息75个基点,将带来什么影响?(美联储首次加息)

符合预期,没有惊吓,甚至还有惊喜。

美联储联邦公开市场委员会(FOMC)的声明里大篇幅都是在给加息进行合理化解释,什么通胀居高不下(要加息),什么就业增长势头强劲、失业率保持在较低水平,支出和生产都出现了温和增长(能加息),balabalabala

再重申一下会坚定地把通胀控制在约2%

基本属于陈词滥调,没啥新意。

有意思的是,FOMC的声明里,加息以来首次出现了新的表述:

在确定未来目标区间的加息步伐时,委员会将考虑货币政策的累积紧缩、对经济活动和通胀的影响的滞后性以及经济和金融的发展。

在评估适当的货币政策立场时,委员会将继续监测新信息对经济前景的影响,如果出现可能阻碍实现委员会目标的风险,委员会将准备适当调整货币政策立场。委员会的评估将考虑广泛的信息,包括公共卫生、劳动力市场状况、通胀压力和预期以及金融和国际事态的发展。为了便于大家理解,概括成一句话:

未来决定加息速度时会考虑经济和金融活动。

在美联储的官方语境里,各项指标都显示,经济正在温和增长,这个不去与它分辨,就当增长好了。

但金融活动都被折磨成啥了,想必不用再说了吧?

天下苦加息久已。

根据美联储9月发布的利率点阵图,决策者预计的年底利率中值落在4.4%,

按这个测算,11月2日公布的75个基点之后,12月还剩下50个基点的加息空间。

换言之,从这一刻开始,加息活动必然趋缓,

直至停止,然后又回到量化宽松。

熟悉的老铁们知道,咱在8月份开脑洞,作出了11月趋缓的判断,

这回,咱再开个脑洞,看看美联储的加息极限能到什么程度。

9月份,美国人口普查局(U.S. Census Bureau)公布了美国财政状况年度报告,报告显示

2021年美国家庭收入中位数与上年基本持平,为7.08万美元(差不多每月6000美元)。

另据房屋交易平台Realtor在10月份公布的数据,业主每月按揭中位数为2300美元,加息前该中位数为1300美元(上涨了80%,基本上和美联储基准利率的涨幅一致)

相当于一个家庭1/3的收入用来交房贷,

这一点上,太平洋两岸终于达成了难得的共识。

而随着利率上升,这个数字还会增长,

按月供收入比的极限50%进行测算,

中位数收入的美国家庭,最高能承受按揭贷款的月供为3000美元,还有30%的增长空间

我们将它作为承受能力的锚点,用来测算基准利率上限

4%*(1+30%)=5.2%

给点余量算5.5%

再高,中位数收入的美国家庭都负担不起月供。

(原先低利率的情况下,一年一签的利率要比长期的30年利率低1-2个点,应该有一部分人是会选择浮动利率的,这个比例大还是小,我没有数据,欢迎留言区探讨)

也就是说,加息不仅仅影响新的购房获得,对已购住房的部分人群也是有很大影响的

美联储还有150个基点的加息空间,逻辑上没毛病吧?

据此,我抛出一个大胆的预测:

本轮加息顶点,从利率上,最高到5.5%,

从时间上,最迟到明年11月份。

如果本月的中期选举共和党取得优势,加息曲线还得左移(时间提前,高点下降)

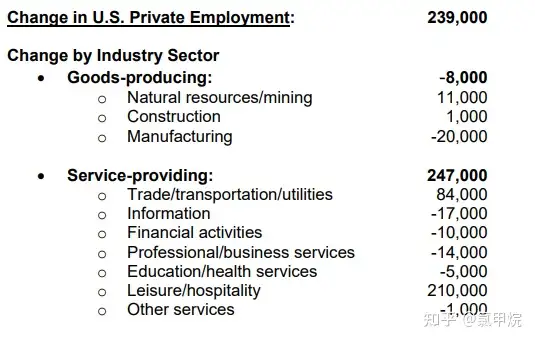

下图是美国自动数据处理公司(ADP)11月2日发布的私营企业就业报告(小非农)

十月私营企业新增就业23.9万人(比道琼斯的预测值19.5万人要高出一大截)

数据很亮眼对不对,

但是,制造业萎缩,信息服务、金融、教育、商业服务就业减少,

前者是共和党的铁杆支持者,后者民主党的铁杆支持者,

而增加的就业在贸易/交通运输/公用事业板块(8万),休闲和接待行业(21万)

这部分是增加的是什么,短期用工、季节性用工,比如卡车司机、酒店服务员,

与经济景气周期密切相关,受波动性影响更大,

就业减少的更在意长期的政策影响,

就业增加的不在意政策,甚至不在意谁在台上。

而根据历史经验,人们在利益受损的时候往往比得利的时候更团结,行动力更强。