欧普康视(300595):成长型企业的优势!(欧普康视业绩预告不及预期)

今天选一家成长型公司进行财务分析,让大家对优秀的成长型企业有一个充分的强化认识。

昭衍新药,健帆生物和欧普康视,虽为医疗行业里的不同子行业,并且上市时间不久,但因它们成长性卓著,备受市场关注。

我们可以通过对它们的财务分析,找出优秀成长型企业的共性,并且领悟投资成长型企业的估值要点。

从目前炒作方向来看,有政策支撑的板块依然是大资金主攻方向,从盘面表现看,相关概念股已经蓄势待发,有望成为市场最强风口!我观察了一周新能源车板块,多股处于低调爬升状态,当板块内多只股票都越走越好时,意味着妖股隐藏在内!龙头其实已经出来了,新能源车的200只个股,仅有一只非常特别,很可能成为今年大妖!

该股有以下特征:1、老龙头+新能源车;2、业绩持续高增长,主力低位吸筹;3、整体上看,股价处于低位水平,结构上看,在搭一个小平台,W底已经形成,后市看涨;4、走W底反弹,有望创年线新高。这只票前期被错杀太多,技术上有强烈的反弹需求,目前还在低位试探,在近两个交易日中,大资金悄然介入,短期还有消息刺激,明显的启动状态,择机干进去,接下来就座等起飞!

成长型企业的估值方式。

首先,排除对重资产行业适用的市净率估值。因为重资产行业都有巨大的资本支出,无法形成良好的自由现金流。

就算净利润快速增长,也很容易陷入增长率陷阱中,因此很难被价值投资者选中,

其次,排除对亏损企业常用的市销率估值。市销率对高毛利,高利润率的企业使用效果不好。

而且谨慎的价值投资者不会选择还在亏损的企业进行投资。

第三,现金流折现由于折现率难以确定,就不在文章里细讲了。

如果大家感兴趣,可以自行看书学习。

那么剩下的常用估值法,就只有市盈率以及市盈率变体的PEG(市盈率/净利润增长率)估值法。

对于成长型企业,市场通常会比较乐观的看待未来,给予企业更高的估值。

如果用传统的市盈率估值法,将很难买到符合标准的成长型企业股权。

那我们就重点介绍专为成长型企业估值设计的PEG估值法。

PEG估值法,就是用PE(市盈率)除以G(净利润增长率)。

净利润增长率可以是对未来净利润复合增长率的预估,也可以是过去平均净利润增长率。

通常认为,PE/G小于1,公司价值可能被低估,PE/G大于1,公司价值可能被高估。

举例说明,一个企业过去5年平均净利润增长率40%,当前市盈率为30。

那么PE/G为30/40=0.75,我们就认为公司价值可能被市场低估了。

需要注意的是,不能用单独一年的净利润增长率作为标准,因为单独一年的净利润增长率有可能非常高,用PEG估值就会过分高估企业价值。

再次强调,任何一种估值都是见仁见智,每个人在使用过程中都会有自己的理解,因此要反复在实战中训练,才能很好的建立起自己的估值体系。

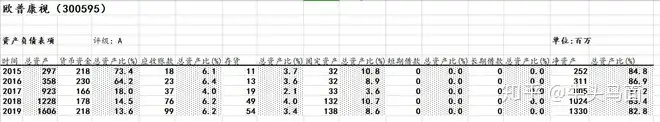

资产负债表干净,挑不出毛病。

在昭衍新药篇介绍过,上市初期这种货币资金的快速消耗是正常现象,不用过分担心。如忘记,可回看。

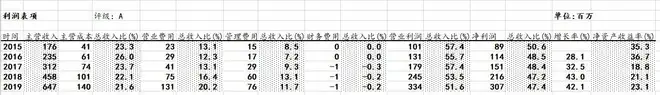

净利润率高的惊人,看着就让人心动的利润表。

现金流表更是完美。