第14篇深度分析:欧普康视

基于欧普康视年报的基本面分析

关注原因:

在医药产业链上,除了创新药、仿制药等企业外还是有一些企业,客户和用户仍然是高度分散的个体,而不是医保局和医院。以欧普康视为例,主要产品是角膜塑形镜及其护理产品,用于视力矫正和近视控制。角膜塑形镜根据用户的角膜几何形状和屈光度个性化设计制作,通过暂时性的改变角膜形态达到暂时性降低近视度数的效果。长期配戴角膜塑形镜可以减少或消除旁中心远视离焦,减缓眼轴的增长,从而显著减缓近视度数的加深。角膜塑形镜的客户一般是小学生或初中生的家长,有一定的消费属性,大概率是不受医保影响的。

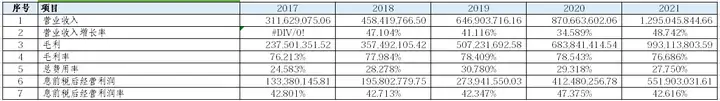

公司的净资产收益率常年保持在23%以上,2021年为27.96%(较2020年的28.12%虽略有下降,但基本还是保持较高水平);通过杜邦分析可以发现,2021年的销售净利率45.68%较2020年的50.99%有所下降;资产周转率为1.31次较2020年的0.46次有所提升;权益乘数为1.31较2020年的1.24有所提升。公司2021年的毛利率为76.69%,较2020年的78.54%略有下降,但常年保持在76%以上的水平。公司2021年的每股现金流为0.74元/股,较2020年的0.63元/股有所提升。

初步看,欧普康视是家值得研究的公司。基本面究竟如何,是否现在值得布局买入,下面根据公司最新的年报及季报进行深度分析。

一、从投资活动现金流量看公司的战略及未来

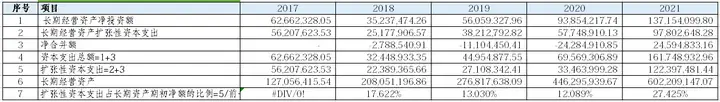

1、从投资活动现金流量表来看,公司长期经营资产净投资额常年远大于0,2021年为1.37亿,较2020年的0.93亿增幅较大,且自2018年的0.35亿来保持逐年递增态势;长期经营资产扩张性资本支出2021年为0.97亿,较2020年的0.57亿增幅较大,同样从2018年来保持逐年递增态势;长期经营资产扩张性资本支出比例2021年为21.9%,自2018年来基本保持在19%以上;以上说明公司执行的是自身规模扩张战略,且扩张速度相对较快。

2、除自身规模扩张,公司同样通过并购、出售来进行战略活动,2018~2020年公司均存在出售子公司活动,2020年的净合并额为-0.24亿;2021年则通过并购活动进行扩张,净合并额为0.24亿;并购金额相对较小,故战略投资活动总体规模仍是扩张的态势,2021年达1.22亿,较2018~2020年之和还多,且战略投资活动处于增长态势中。

3、具体来看下公司的财务报表中披露的信息:

(1)2020年构建固定资产、无形资产和其他长期资产支付的现金达0.94亿,相比2019年的0.57亿出现明显的提升,报表中具体的披露为:

1)固定资产2020年新增投入0.74亿,其中购置机器设备及电子设备等达0.42亿、企业合并增加0.11亿、在建工程及投资房地产转入达0.2亿;

2)重要在建工程2020年新增投入0.08亿,主要为年产 40 万片角膜塑形镜及配套件系列产品项目投入0.0082亿(100%)、滴眼剂及无菌膏剂项目投入0.068亿(60%)、眼健康近视防控主题科普馆建设工程投入0.011亿(95%)等。

3)无形资产2020年新增投入近0.01亿,其中主要是购置软件系统;

4)商誉账面值期初为0.87亿,2021年度通过企业合并形成新增0.88亿,期末余额达1.75亿;涉及商誉公司达35个,与上述净合并额结论一致:本报告期商誉期末余额171,992,550.49元,较上年末增长103.51%,主要系本期非同一控制下控股合并子公司增加所致。考虑到此系列公司均与公司的主营业务密切相关,问题应该不大。

5)2020年研发投入0.19亿,占总营收的2.19%,全部费用化,同比增长18.32%。

(2)2021年构建固定资产、无形资产和其他长期资产支付的现金达1.37亿,相比2020年的0.94亿继续提升,报表中具体的披露为:

1)固定资产2021年新增投入0.8亿,其中购置机器设备等0.47亿、在建工程转入0.16亿、企业合并增加0.17亿;

2)重要在建工程2021年新增投入0.46亿,主要为接触镜和配套产品产业化项目建设工程0.4亿(35%)、滴眼剂及无菌膏剂项目投入0.057亿(70%)、眼健康近视防控主题科普馆建设工程投入图0.005亿(100%);与2020年结合,在建工程与公司主营业务较为密切,且建设进度正常;另外报表中披露继续扩大产能的计划2021年完成的内容包括:“在合肥高新区的积极协调下,收购了总部东侧的43.5亩工业用地,将研发生产基地的建设用地由30亩增加到73.5亩,新增用地将建设视光学研发生产基地二期,完成后,镜片和护理品产能将大幅提高,同时将实现更加智能和专业化的生产系统;在现有的厂房内新增一条全自动镜片生产线,增加了镜片产能;新建一条大瓶型高速线车间并投产,增加了护理品产能;无菌器械车间机器人包装自动线正式投产,生产效率提高,护理品产能同步增加。”

3)无形资产2021年新增投入0.16亿,主要为土地使用权的购置;

4)商誉账面价值期初为1.75亿,本年度因为合并新增0.82亿,至期末商誉达2.58亿;本报告期商誉期末余额较期初增长47.73%,主要系本期非同一控制下控股合并子公司增加所致。考虑到此系列公司均与公司的主营业务密切相关,问题应该不大。

5)2021年研发投入为0.27亿,占总营收的2.11%,全部费用化处理,同比增长43.66%,报告中注释主要系本期公司各项研发投入增加所致,

二、从筹资活动看公司的资本管理能力

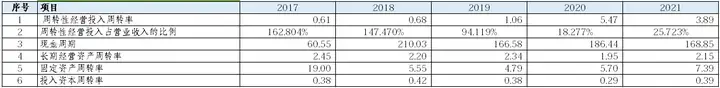

1、首先看公司是否存在现金缺口,公司的现金自给率2021年达389%,虽较2020年的547%有明显下降,但也能充分说明公司的现金量级是很大的;虽目前公司实行的是扩张战略,但目前并不存在筹资需求,公司处在内涵式发展的模式中。

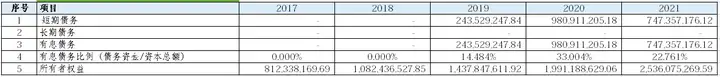

2、公司从股东方筹资的净额波动较大,2021年为-1.4亿,这是因为公司2020年分红方案金额较大的原因(2021年为1.27亿,与2020年基本一致);2021年派息率为20%,较2020年的27%下降明显,股息率为42%,为历年最高水平(与2021年的总基准股本增加有关系);2021年债务筹资净额为0.02亿;2021年有息债务比例达2.17%,达有史以来最高水平,相比股权资本的绝对多数显得不值一提;后期公司可适当增加债务资本的规模。

三、公司的资产及资本分析

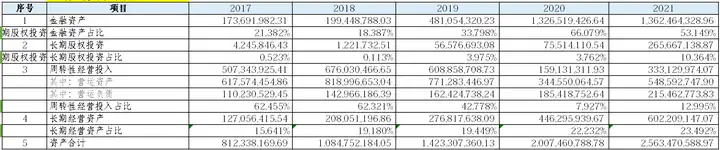

1、首先来看下公司的资产结构,公司的金融资产占比近年来波动较大,2018~2020年逐年递增,由18.3%增至66.07%,2021年虽又下降至53.14%,但比例还是大了些;长期股权投资占比基本逐年递增,2021年达10.36%(较2020年的3.76%增长明显);周转性经营投入占比2021年为12.9%,虽较2020年的7.9%有所提升,但相比2019年之前的50%之余还是缩小了不小的规模,总体来讲,周转性经营投入占比越小越好;长期资产占比2021年为23.49%,与2020年的22.2%基本保持一致;公司的金融资产与周转性经营投入占比达60%以上,资产属于轻资产类型。

2、具体来分析下周转性经营投入:

(1)应收账款按账龄进行披露,合计1.68亿,其中1年及以内的为1.47亿(占绝对多数),3年及以上的仅为0.042亿。

(2)存货2021年的账面价值为1.05亿,相比2020年的0.72亿增长近45%;其中原材料由0.09亿增长至0.127亿(同比增长41%)、库存商品由0.55亿增至0.81亿(同比增长47%)、周转材料由0.72亿增长至1.05亿(同比增长45%);考虑到营业收入同比增长48.7%,所以存货增长比例还是较为合理的。

(3)再来看下应付账款,2021年为0.37亿,较2020年的0.44亿下降了不少,账龄超过1年的重要应付款无,考虑到公司的现金实力,基本不存在逾期的可能性。

3、长期经营资产在第一部分已有说明,此处不具体展开。

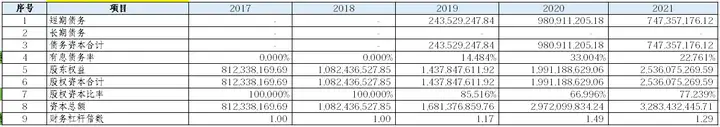

4、再来看公司的资本结构,2021年有息债务率达22.7%,虽较2020年的33%有所下降,但仍处于历史高位;相应股权资本占比2021年为77%,财务杠杆倍数为1.29;资本中,短期资本的比例为22.76%,长期资本占比为77%;长期融资净值常年为正,且保持正增长态势,2021年达13.3亿;短期融资常年为负;周转性经营投入长期化率2021年为500%,虽较2020年的923%有所下降,但在历史上同样处于高位水平;综上公司的资本结构还是比较稳健的,出现流动性风险的可能性较小。

四、公司的收入、成本费用分析

1、公司营收自2017年保持逐年增长,2021年的营业收入为12.95亿,较2020年的8.7亿增长48.74%(之前三年同比增长率分别为:34.58、41.11、47.1%,说明公司的近年来营收增长速度是非常优秀的);报表中注释为主要系本期销量增加、营销服务终端收入增加,以及新增并表子公司等原因所致。

(1)分行业来看,公司的产品涉及两个行业,分别为硬性角膜接触镜行业、医疗行业(公司所处大行业为医疗器械行业,细分行业为硬性接触镜行业);其中硬性角膜接触镜行业占营收比例为86.33%(2020年占比为92.76%,毛利率为77.38%),同比增长38.44%;医疗行业营收占比13.67%(2020年仅为7.24%,毛利率为72.3%),同比增长180.78%;很明显后者增长走势很强劲;

(2)分产品来看,角膜塑形镜营收占比51.73%(毛利率为89.66%),同比增长28.45%;普通角膜接触镜营收占比1.34%,同比增长-13.96%;护理产品营收占比17.63%(毛利率为54.83%),同比增长47.49%;医疗营收占比13.66%,同比增长180.78%;普通框架镜及其他营收占比15.12%(毛利率为61.9%),同比增长84.44%;可以发现,医疗、普通框架镜及其他、护理产品增长增长是高于整体水平的;

(3)分地区来看,华东地区营收占比64.52%(占有绝对优势),同比增长50.31%;其他地区中华南地区、西南地区增长分别为66.03%、65.49%;

(4)分销售模式来看,公司经销业务营收占比35.48%,同比增长40.83%;直销业务占比64%,同比增长53.66%,这对公司来讲是个好事,因为直销往往意味着利润率较高(直销毛利率为80.65%、经销毛利率为69.53%)。

注:硬性透气性角膜接触镜,按配戴时间和功能不同,分为日戴型(RGP),夜戴型(OK镜,角膜塑形镜),治疗型(圆锥角膜型)。

2、看下公司2021年的产销量情况,报告期内销售量同比增长35.53%,注释主要系公司核心产品角膜塑形镜的需求仍处于上升通道中,一方面,公司产品具有较强的竞争力,提高了已合作终端的销量;另一方面,公司新增了一批合作终端,同时通过投资增加了一批自有营销服务终端,均提高了公司镜片订单;报告期内生产量同比增长36.94%,注释主要系公司核心产品角膜塑形镜销售订单增长,生产量随之同步增长。报告期内采购量同比增长154.40%,注释主要系部分子公司在纳入合并前就有经销其他品牌角膜塑形镜,业务仍在持续发生且上年同期基数较小,致使同比增长幅度较大。上表中的采购量片数即为其他品牌角膜塑形镜。

3、公司的主要销售客户中,前5名客户的销售额为0.84亿,占营收的6.54%,渠道依赖问题不大;前5名供应商合计采购金额为1.12亿,占采购总额的比例高达47.79%,存在依赖性;这点公司管理层也意识到了,披露了情况及应对策略:十几年来一直使用美国博士伦供应的原材料,这一稳定的合作关系在2021年得以继续,保障了供货及价格稳定性。为避免主要原材料供应商较为集中的风险,公司已和生产同种原材料的其它厂商达成合作协议并已开始少量使用,2022年度将扩大使用量。此外,公司研发中心材料实验室开展的镜片材料研发项目已经完成并通过自检,正在国家药监局检测中心进行全性能检测。

4、毛利率长期保持在75%以上,2021年公司的毛利率为76.68%,较2020年的78.54%略有下降(营业成本增长比例大于营业收入),但仍非常不错。

5、再来看下费用率,公司的总费用率在2018年达阶段性高峰为30.78%,2020、2021年连续两年下降,至2021年为27.7%,其中销售费用率从20.2%降至18.83%(2020年为18.4%),管理费用率有9.3%降至7.9%,营业税金及附加有1.29%降至0.9%;总体来说,公司在费用上还是有控制趋势的,接下来重点关注销售费用是否能保持稳定或下降。

6、再来看下利润的质量,息税前经营利润逐年增长,2021年为6.3亿;息前税后经营利润同样逐年增长,至2021年为5.5亿;息前税后经营利润率2021年为42.6%,较2020年的阶段性高峰47.37%下降不少;在息税前利润中,经营利润占比基本保持在87%以上(2021年为88%),远远高于股权投资收益、金融资产收益之和,其中金融资产收益近年来保持在10%左右水平,2021年为10.2%(与金融资产规模不匹配)。

7、公司的净利润逐年增长,2021年达6.23亿,考虑股东投入的8%资金成本后得出股权价值增加值,与净利润保持一致的增长态势,2021年达4.2亿,说明公司实实在在为股东赚到了钱,且赚钱的能力在逐年增强。

五、公司的营运效率分析

1、公司的股东权益回报率近年稳定在20%以上,2021年内为24.59%(为历史最高水平);通过对要素进行分解,发现主要是因为资产周转率略提升的原因,具体来看下:

(1)公司的经营资产周转率2021年为1.38次,其中周转性经营投入周转率为3.89次,长期资产周转率2.15次;固定资产、存货、应收账款、应付账款周转率较2020年均有所提升;

(2)营业周期2021年为172.26天,为2018年来最好水平;现金周期为168.85天,较2020年的186.44天有所下降。

2、公司金融资产收益率波动较大,2021年为5.38%;长期股权投资收益率同样波动较大,2021年为0.61%。

3、从债务对股东权益的比率、利息保障倍数来看,公司对债权人的保障程度是相当高的。

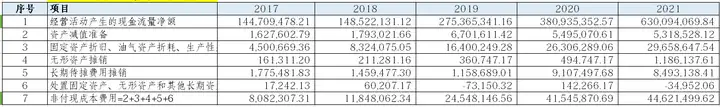

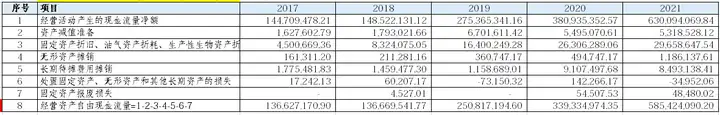

六、公司的经营活动自由现金流分析

1、公司2021年营业收入中的现金含量为1.1,较之前年份基本持平,均略大于1;成本费用付现率为0.77,较之前年份略有上升,但常年均小于1;息前税后经营利润现金含量为1.14,净利润现金含量为1.07,2018年来均稳定在1以上;利润中真金白银水平高于往年。

2、经营活动产生的现金流量净额常年大于0,且保持逐年增长,至2021年达6.3亿(较上年增长65.41%,报表中注释主要系营业收入增长、销售回款增加,以及执行新租赁准则将偿还租赁负债本金及利息所支付的现金计入筹资活动现金流出所致。);非付现成本费用也逐年提升,但增长幅度远远小于现金流量净额,公司的经营活动对公司未来的发展能够提供支撑。

3、经营活动现金流量净额扣除保守性资本支出,例如减值准备、折旧、摊销等后得到经营资产自由现金流,历史数据表明,2017年来公司的经营资产自由现金流逐年增长,至2021年达5.85亿(远高于2020年的3.39亿,同比增长72.52%);近三年来的同比增长率依次为:72.51、35.29、83.52%。

4、销售商品、提供劳务收到的现金4年复合增长率为40%(近三年依次为53.86、32.07、37.53%);营业收入4年复合增长率为43%(近三年来依次为48.74、34.59、41.12%)。

七、公司的分析总结及合理价位

1、经过以上全方面的分析,公司基本面还是相当优秀的,对于这么一家“有一定的消费属性,大概率是不受医保影响”的企业而言,确实值得我们关注。

2、角膜塑形镜根据用户的角膜几何形状和屈光度个性化设计制作,通过暂时性的改变角膜形态达到暂时性降低近视度数的效果,用户可以睡觉时配戴,起床后摘下,整个白天裸眼视力清晰。临床研究表明,长期配戴角膜塑形镜可以减少或消除旁中心远视离焦,减缓眼轴的增长,从而显著减缓近视度数的加深。在所有这些减缓近视增长的方法中,角膜塑形是临床应用时间最长、用户最多且已被证实普遍有效的方法,同时还可以让用户白天免戴任何眼镜,目前是大多数眼科专家的首选。

3、随着角膜塑形镜市场的不断扩大,进入这个领域的品牌也在增加,2021年度又新增二张注册证,一家境内和一家台湾产。至此,获得国家药品监督管理局(NMPA)颁发的角膜塑形镜产品注册证已有十二张,由十一家生产企业拥有,由于品牌数量的增加,品牌间的竞争也在加剧。公司在2021年度的医疗器械注册证为5张(与2020年保持持平),另硬性接触镜冲洗液医疗器械证已于2022年3月取得产品注册证,硬性接触镜润滑液则处于注册申报阶段。

4、年报中披露公司2022年的战略为:(1)保持在硬性接触镜研发生产销售这一细分领域的领导地位;(2)投资合作与自建结合,积极拓展眼视光服务市场及其它非基础保障性医疗服务市场;(3)投资合作与自研结合,积极开发眼视光产品及其它市场需求大的健康类产品。

5、公司一方面通过技术培训和售后服务拓展经销渠道,一方面通过投资和并购扩大自有视光终端。2021年公司新增的合作终端300多家,目前已建立合作关系的终端总数超过1400家,其中参股和控股的终端超过350家。2021年年报中披露公司将通过学术推广、技术扶持等方式,拓展不低于200家新合作终端;通过自建和投资入股等方式,拓展不低于100家参股和控股(包括子、孙公司经营)的视光终端, 如果增发计划得以实施,控股视光终端的数目也会大幅提升。新增视光终端与2021年实际完成保持同水平,可以展望公司的业绩会进一步提升。

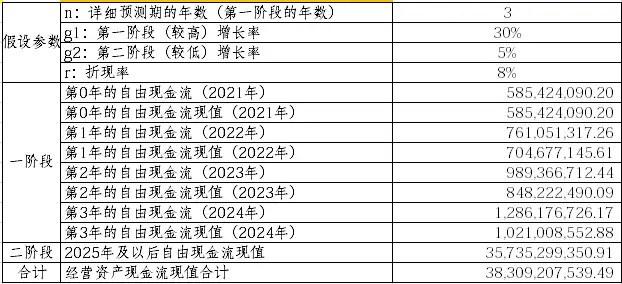

6、结合公司的扩张战略及经营目标,公司可以用二阶段折现模型进行价值估算的。按二阶段折现模型:假设第一阶段的增长率为30%(复合增长率为40%左右,公司管理层目标与2021年基本一致,故30%较能保证实现),第二阶段的增长率为5%,那么公司的每股内在价值为40.19元。

注:敏感性分析,假设第一阶段的增长率为40%,那么公司每股内在价值为49.77元。

7、公司业绩大概率会受疫情影响,如果华东地区(包括上海)6月份后疫情可控,那么业绩总体不会受太大影响(往年业绩中下半年业绩占比较高);如果拉长时间到3~5年,那么公司业绩受疫情影响基本可以忽略,但前面也提到了随着相关医疗产品注册证的增加,公司面临的竞争会加剧,所以公司管理层接下来应该将重点放在如何打造差异化产品上面,例如增强品牌影响力等,这点是非常值得投资者重点关注的。

注:以上为个人分析,请各位理性参考。

参考文献:

1、2017~2021年欧普康视公司各年度财务报告。