华友钴业投资价值分析报告:业务布局及竞争优势分析

一、公司概况:钴业龙头成功转型锂电材料领军企业

2002-2008 年,公司发展早期:2002 年,浙江华友钴业股份有限公司的前身浙江华 友钴镍材料有限公司于浙江桐乡成立。2003 年起,公司深入刚果(金)开始上游钴资源 布局,2006 年公司成立 CDM 公司,建立了非洲运营保障体系和贸易平台。2008 年 4 月, 华友钴镍整体变更为股份有限公司。

2009-2017 年,公司深耕刚果(金)钴铜资源和业务扩张:2009 年,公司成功收购 COMMUS 公司、MIKAS 公司和 WESO 公司三家刚果(金)矿业企业的控股权,建立起 非洲资源供应基地。2015 年,公司于上交所主板上市,同年公司收购刚果(金)PE527 采矿权,资源储量大幅增加;2016 年,公司 1 万吨钴冶炼、2 万吨前驱体项目投产,将业 务延伸至锂电材料领域;2017 年刚果(金)PE527 铜钴矿山项目投产,铜钴产能进一步 扩大,同年公司开始布局资源回收领域。

2018 年起,公司转型新能源锂电材料并布局印尼镍冶炼产能:2018 年,公司与 LG 化学和浦项建立合资工厂,加快三元前驱体和正极材料布局。同年公司启动建设印尼年产 6 万吨镍湿法冶炼项目;2019 年,公司募资建设 3 万吨电池级硫酸镍项目,完善产业链布 局,同年公司投资建设的 CDM 公司 3 万吨电积铜项目投产;2020 年,公司公告将定增募 资 60.18 亿元投向 4.5 万吨高冰镍项目和 5 万吨三元前驱体项目。

2021 年,公司一体化战略布局加速推进:2021 年初,公司顺利完成 60.18 亿定增项 目,印尼高冰镍项目和 5 万吨前驱体项目进入实质性推进阶段;2021 年 5 月,公司宣布 收购巴莫科技,补齐正极材料环节布局,并与合资方建设 12 万吨镍湿法冶炼项目;2021 年 6 月,公司推出 76 亿元可转债项目,计划建设 15 万吨前驱体和 5 万吨正极材料项目。 公司产能建设和产业链一体化布局进入全面加速阶段。

公司计划打造从资源到材料和回收的完整锂电材料产业链。经过十多年的发展,华友 钴业完成了总部在桐乡、资源保障在境外、制造基地在中国、市场在全球的空间布局;形 成了资源、有色、新能源三大业务板块,打造了从钴镍资源开发、冶炼,到锂电正极材料 深加工,再到资源循环回收利用的新能源锂电产业生态。

股权结构:公司控股股东为浙江华友控股集团有限公司,实际控制人为董事长陈雪华。 2021 年 6 月,公司发布公告,原第二大股东计划将持有的 6.8%华友钴业股权转让给陈雪 华,交易完成后,陈雪华直接与间接持股比例将上升至 23.49%。公司主要子公司可分为 四大业务板块,分别为资源板块、有色板块、新能源材料板块和回收业务板块。

公司经营数据

2020 年业绩回暖,2021 年延续高增长态势。2020 年公司营业收入为 211.87 亿元, 同比增长 5.82%,归母净利润为 11.65 亿元,同比增长 640.27%。2020 年虽然受到疫情 冲击,但公司铜钴产品和前驱体产销两旺,公司经营业绩显著增长。2021 年第一季度, 受益于铜钴价格上涨和下游锂电材料需求持续强劲,公司营收同比增长 45.2%至 64.24 亿 元,归母净利润同比增长 256.5%至 6.54 亿元。

钴铜业务是公司当前营收和利润的主要来源。公司营业收入主要来自钴产品和铜产品, 二者在 2020 年贡献的收入分别为 50.81 亿元和 30.14 亿元,分别占总营收的 24.97%和 17.68%。钴、铜业务2020年的毛利润分别为10.7亿和13.55亿元,分别占总毛利的32.26% 和 40.85%。三元前驱体贡献收入和利润快速提升。2016-2020 年,公司三元前驱体业务 营收从 1.34 亿元增长至 25.32 亿元,营收占比从 2.74%增至 11.95%(2020 年不考虑贸 易业务收入,三元前驱体营收占比为 21.37%)。2016-2020 年三元前驱体业务的毛利润从 0.04 亿元增至 4.38 亿元,毛利占比从 0.5%增至 13.2%。公司当前镍矿业务收入占比较低, 2020 年的营收及毛利分别为 4.81 亿元/0.59 亿元,占比分别为 2.27%/1.78%。

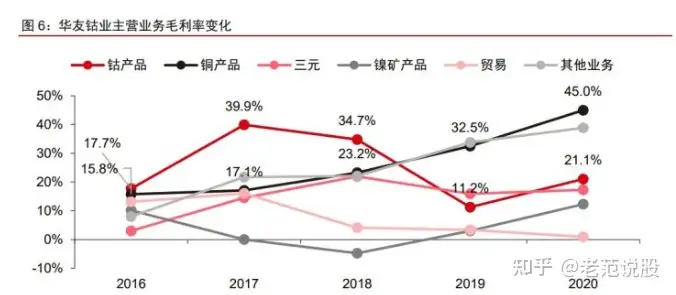

钴产品盈利恢复,铜产品利润率不断提升。公司铜产品的毛利率从 2016 年的 15.8% 增长至 2020 年的 45.0%,铜产品强劲的盈利能力成为了公司利润增长的重要驱动力。2019 年,受钴价大幅下跌影响,公司钴产品毛利率下降至 11.2%。2020 年,公司钴产品毛利 率回升至 21.1%,钴价触底回暖带动钴业务盈利恢复。公司近年来重点发力的三元前驱体 业务毛利率整体呈现改善趋势,毛利率从 2016 年的 2.9%增长至 17.3%。

公司经营性现金流充裕,资产负债率总体呈下降趋势。2018-2020 年,公司经营活动 产生的现金流净额分别为 18.2 亿元/26.0 亿元/18.6 亿元,连续三年保持充裕的经营性现金 流。2021 年第一季度经营活动产生的现金流量净额为 9.4 亿元,同比增长 1337.04%。2017 年到 2021 年第一季度,公司资产结构不断优化,资产负债率从 63.4%下降至 46.4%。公 司在快速扩张阶段注重借助资本市场的融资渠道,始终保持现金流和资产结构平稳运行。

二、新能源锂电材料业务

公司三元前驱体业务已跻身国内第一梯队

公司大力转型新能源材料业务。华友钴业在新能源材料领域的布局起始于 2014 年, 公司开始建设 2 万吨三元正极材料前驱体项目,2018 年起公司新能源材料布局加速,先 后与 POSCO(浦项制铁)和 LG 化学成立合资公司。截至 2020 年底,公司控制的三元前 驱体产能达到 10 万吨/年。2021 年公司宣布收购巴莫科技股权,补齐三元正极材料环节布 局。2021 年 7 月,华友新能源 5 万吨三元前驱体项目正式开工。

公司已建成三元前驱体产能 10 万吨/年,并加速三元正极材料业务布局。华友钴业三 元前驱体和三元正极材料生产项目实施主体分为四个部分:总部工厂、中外合资工厂、巴 莫科技(拟收购)以及子公司广西巴莫。

1)总部工厂:即华友新能源科技(衢州)有限公司,由公司 100%控股,现已建成前 驱体产能 5.5 万吨/年,2020 年募投项目之一的年产 5 万吨高性能动力电池三元前驱体 项目已于 2021 年 7 月正式开工建设;

2)合资公司:包括与 POSCO 合资的华友浦项和浦项华友,两家公司分别负责实施 年产 3 万吨三元前驱体材料项目/年产 3 万吨三元正极材料项目,华友钴业通过子公司浙江 华友新能源科技分别持有 60%/40%的股权;与 LG 化学合资的华金公司和乐友公司,两家 公司分别负责实施年产 4 万吨三元前驱体材料项目/年产 4 万吨三元正极材料项目,华友新 能源科技分别持有 51%/49%的股权。浦项华友和乐友公司的正极材料产线已于 2020 年下 半年进入量产阶段,2021 年第一季度,华友浦项一期 5000 吨产能实现量产,华金公司在 上半年完成认证,我们预计下半年将实现量产;

3)巴莫科技:拟控制子公司,收购完成后股权比例为 65%,建成正极材料产能 5.65 万吨/年,包括 4.3 万吨三元正极材料和 1.35 万吨钴酸锂;

4)广西巴莫:2020 年 6 月 11 日,公司发布公告,全资子公司广西巴莫科技将在广 西玉林建设年产 10 万吨高镍型动力电池用三元前驱体材料生产线和年产 5 万吨高镍型动 力电池用三元正极材料生产线。

公司三元前驱体远期规划产能达到 38.5 万吨/年。公司现已建成三元前驱体产能 10 万吨,包括华友新能源 5.5 万吨、华金公司 4 万吨以及华友浦项一期 0.5 万吨;在建产能 7.5 万吨,包括华友新能源 5 万吨(2020 年定增项目)以及华友浦项二期 2.5 万吨。根据 公司此前与 LG 化学的合作规划,未来华金公司前驱体产能将达到 10 万吨,剩余 6 万吨 产能公司将择机启动建设。2021 年 6 月的可转债项目未来将继续新增 15 万吨三元前驱体 产能,分别为广西巴莫 10 万吨,华友新能源 5 万吨。以上产能全部建设完成后,公司三 元前驱体总产能将达到 38.5 万吨(含合资项目)。

2020 年公司三元前驱体产销量大幅增长,盈利能力显著增强。2020 年华友钴业三元 前驱体产销量分别为 34710 吨、33320 吨,同比增长 164%和 136%,产销量增幅居行业 前列,显示出公司在 2020 年三元前驱体产品市场竞争力显著增强。2021 年随着公司与浦 项和 LG 化学的合资项目释放产能,公司三元前驱体产销量预计将继续保持快速增长。2020 年公司三元前驱体业务毛利率为 17.3%,较 2019 年提高 1.4 个百分点。2016-2018 年, 随着公司前驱体产品逐步放量,前驱体业务毛利率快速提升。

公司三元前驱体市场份额快速增长,已跻身国内第一梯队。根据鑫椤资讯数据,2020 年,华友钴业三元前驱体中国市场占有率达到 11%,排名第四位,较 2019 年提升 6%, 且与排名第二、三位的湖南邦普、格林美差距不大。2020 年是华友钴业三元前驱体业务 快速发展的一年,市占率显著提高。随着公司 2021 年合资项目的产能释放,预计华友钴 业三元前驱体的市占率在 2021 年将继续提升。

拟控股巴莫科技,完善三元正极材料产业布局

2021 年 5 月 24 日,华友钴业发布公告宣布拟收购天津巴莫科技有限责任公司 38.62% 的股权,交易价格为 13.5 亿元。同时公司公告称上述股权交割完成后,公司控股股东华友 控股会将持有的巴莫科技 26.40%的股权对应的表决权委托给上市公司,以上交易完成后, 华友钴业合计控制巴莫科技 65.02%的表决权,实现对巴莫科技的控制。

巴莫科技是国内正极材料的头部企业之一,在高镍材料领域优势明显

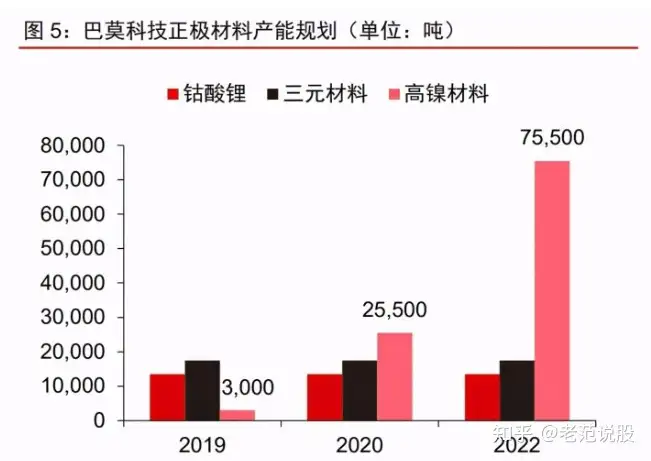

巴莫科技正极材料规划产能超过 10万吨。巴莫科技此前为公司下游客户及参股公司, 在天津及成都两地拥有锂电材料产业化基地,截至 2020 年正极材料总产能为 5.65 万吨/ 年,其中钴酸锂材料产能 1.35 万吨/年,三元正极材料产能 4.3 万吨/年,包括中低镍三元 材料 1.75 万吨和高镍材料 2.55 万吨。巴莫科技在建产能为成都巴莫三期项目,该项目规 划新增 5 万吨/年高镍材料产能,项目投资 33.08 亿元,以上项目建成后巴莫科技正极材料 总产能将达到 10.65 万吨/年。

2020 年巴莫科技产销量快速增长,盈利大幅改善。2020 年,巴莫科技实现营收 41.52 亿元,归母净利润 1.89 亿元,同比分别增长 36%、89%。2020 年,巴莫科技正极材料产 销量分别为 2.83/2.58 万吨,同比增长 46%和 38%,其中高镍材料产销量为 1.64/1.51 万 吨,同比增长 463%/492%。受高镍材料出货量大增影响,2020 年公司三元材料(含高镍 材料)毛利率提升至 14.08%,推动公司整体毛利率上升至 12.03%。2020 年上半年,成 都巴莫二期项目的高镍材料产能陆续投产,推动巴莫科技产销量增长和盈利改善。

巴莫科技拥有优质的客户结构。天津巴莫成立于 2002 年,是国内最早一批从事锂电 正极材料生产销售的企业。凭借在锂电材料领域多年来的市场积累,以及优质的产品和技 术服务,公司现已与全球主流锂电池制造商建立了长期稳定的合作关系,包括 LG、比亚 迪、CATL、冠宇、孚能、ATL、亿纬、力神等国内外主流的电芯企业,并与苹果、华为等 终端应用制造商保持着密切的沟通和联系,拥有优质的客户结构。

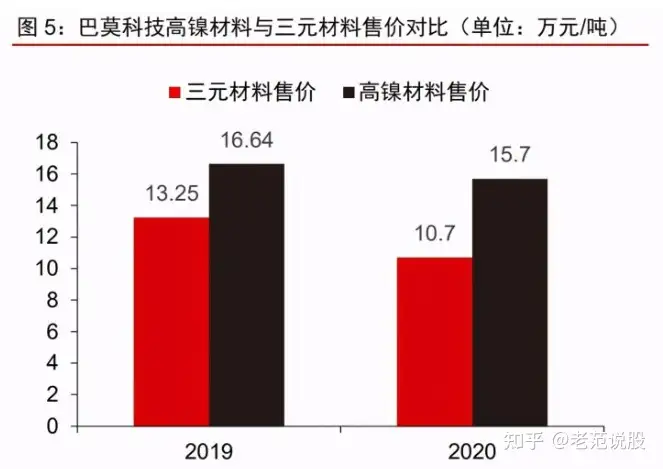

巴莫科技在高镍三元正极材料领域处于国内领先地位。2019/2020 年巴莫科技高镍材 料的平均售价为 16.64/15.7 万元/吨,较普通三元材料高出 26%/47%。高镍材料对普通三 元材料的溢价在 2020 年显著增加,显示出巴莫在高镍材料领域的突出优势。2020 年,巴 莫科技高镍材料营收达到 23.7 亿元,占整体营收比例从 14.0%提升至 57%。根据公司未 来产能规划,预计高镍材料的销售占比会继续提升,领先优势继续扩大。

2021Q1 巴莫科技三元材料市占率居国内首位。根据鑫椤资讯公布的数据,2020 年国 内三元正极材料产量为 21 万吨,巴莫科技出货量排名第二,市占率为 9%。 2021 年第一 季度,巴莫科技以 13%的市占率跃居国内首位。2020 年以来随着巴莫科技高镍材料产能 的释放,市占率快速提升,成为国内三元正极材料行业的龙头企业之一。

公司三元正极材料产能规划达到 28.3 万吨/年。华友钴业三元正极材料产能主要来自 合资项目、巴莫科技(拟收购)和自建产能三部分。截至目前,浦项华友一期 0.5 万吨以 及乐友公司 4 万吨产能已经建成,巴莫科技三元正极材料建成产能 4.3 万吨(巴莫科技还 有 1.35 万吨/年钴酸锂产能),建成产能为 8.8 万吨。公司在建产能为浦项华友二期 2.5 万 吨以及成都巴莫三期 5 万吨。根据公司此前与 LG 化学的合作规划,未来乐友公司三元正极材料产能将达到 10 万吨,剩余 6 万吨产能公司将择机启动建设。2021 年 6 月的可转债 项目将在广西巴莫建设 5 万吨高镍型动力电池三元正极材料产能。以上项目建设完成后, 公司三元正极材料将达到 28.3 万吨/年(含合资项目)。

行业分析:锂电正极材料行业一体化趋势越发显著

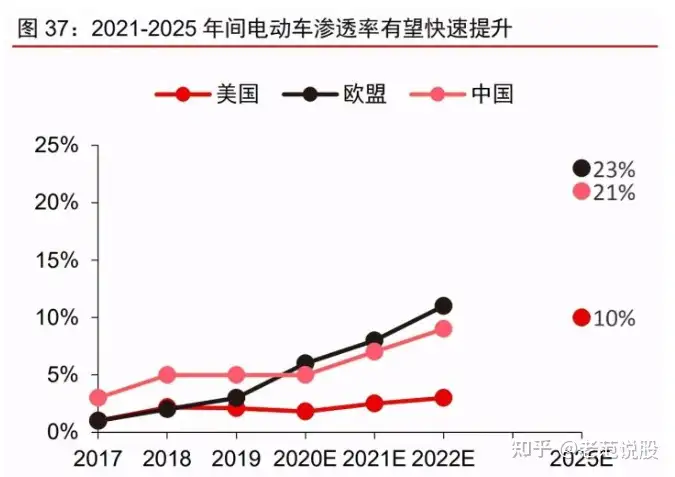

三元正极材料及前驱体行业将保持长周期景气。根据高工锂电预测数据,在电动车产 销量快速增长的拉动下,到 2025 年全球三元正极材料和三元前驱体的需求量将达到 150 万吨,2021-2025 年 CAGR 约为 30%。三元正极材料及前驱体需求量的快速增长要求生 产企业加快产能布局以抢占市场份额。

下游动力电池企业大规模扩产计划对正极材料厂的产能提出更高要求。在全球动力电 池需求快速增长的刺激下,全球主要动力电池厂商均制定了大规模的扩张计划,其中 CATL、 LG 化学等公司 2021 年动力电池规划产能均达到 100GWh 的规模,对应的三元正极材料 需求量超过 15 万吨。与下游动力电池超级工厂的产能规模相比,目前国内三元正极 材料企业的产能规模明显偏低,处于明显的不对称竞争态势。未来国内三元正极材料企业 要想实现对下游客户的稳定供货,需要匹配更大的产能规模。

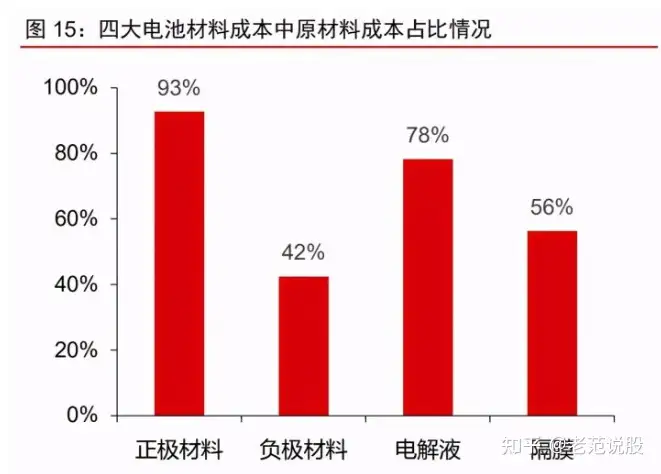

三元正极材料原材料成本占比高,对金属价格高度敏感。在正极、负极、隔膜、电解 液四大电池材料中,三元正极材料的原材料成本占比最高,一般超过 90%,主要由锂、镍、 钴、锰等金属原料构成。同时由于三元正极材料在动力电池中成本占比高,电池企业和正 极材料企业均对金属原料价格高度敏感。

电池原材料供应高度依赖海外且价格波动性强,对企业经营带来挑战。中国锂电材料 所用的锂、镍、钴资源高度依赖海外进口,2019 年中国锂、钴、镍原料的对外依存度分 别为 80%、97%和 80%。资源过度依赖海外,一方面造成正极材料金属原料价格的大幅 波动,不利于行业平稳健康发展,同时也给国内正极材料企业原材料保障带来了风险。金 属价格的大幅波动对企业经营带来了严重挑战,企业的利润同样呈现高波动性。

电池原料供应扰动持续,资源保障和供应稳定性成为行业的核心关切。2019 年以来, 锂钴镍等电池金属行业仍然呈现高波动性。嘉能可关停旗下最大钴矿、印尼禁止镍矿出口、 澳洲锂矿山破产退出等事件不仅造成锂钴镍金属价格的大幅波动,同时为国内企业的供应 保障带来挑战。随着下游电动车和动力电池行业对电池原料的需求不断增长,资源保障和 供应链安全将成为产业链上下游的核心关切。

下游车企与电池企业对上游原材料的重视程度不断加深。电动汽车产业的高速发展将 对上游锂、钴、镍等金属原料需求带来持续拉动。为实现稳定的原材料供应和成本管控, 下游车企和电池企业纷纷布局上游矿产原料。早在 2010 年,丰田就与澳洲矿业公司 Orocobre 合作开发盐湖锂项目。近年来,宁德时代、特斯拉等企业也加大了原料布局力度, 入股上游矿企或直接与矿企签署电池金属原料的采购协议。

一体化布局成为电池材料企业发展的共识。下游车企和动力电池企业绕过中间环节, 直接采购电池金属原料的穿透式采购模式近年来愈发明显。这一模式下,中间环节材料企 业的盈利将主要来自加工费,且存在逐年下降的风险。若材料企业拥有原料布局,一方面 可以更好地满足下游客户对稳定供应的要求,实现优质客户导入,另一方面也能获得产业 链上游利润,实现盈利能力的提升。从金属原料到精炼产品再到电池材料的垂直一体化业 务布局成为企业发展的共识,也更加符合下游车企和动力电池企业对供应商的要求。

三、镍业务

公司率先布局印尼镍冶炼项目,规划总产能达到 22.5 万吨

公司规划多个镍冶炼项目,权益产能达到 9 万吨镍/年。2018 年,华友钴业开始在印 尼布局镍冶炼项目,与多方合作伙伴建设多个镍冶炼项目。其中包括:

1)华越镍钴年产 6 万吨镍金属量氢氧化镍钴项目,公司拥有 57%的股权;

2)华科镍业年产 4.5 万吨镍金属 量高冰镍项目,公司拥有 70%股权;

3)华宇镍钴年产 12 万吨镍金属量氢氧化镍钴项目, 公司拥有 20%的股权;

4)友山镍业年产 3.4 万吨镍金属量高冰镍项目,公司拥有 29.25% 的股权(项目现由盛屯矿业运营)。以上项目全部建成后,按照当前权益占比,华友钴业 镍产品权益产能将达到 10 万吨/年,若不考虑已经交由盛屯矿业运营的友山镍业项目,公 司镍权益产能将达到 9 万吨/年。

华越镍钴项目引入多个合作方,投资建设 6 万吨红土镍矿湿法冶炼项目。2018 年 10 月 29 日,公司全资孙公司华青公司与青创国际、沃源控股、IMIP、LONG SINCERE 签《印尼 Morowali 红土镍矿湿法冶炼项目合资协议》,共同设立合资公司华越镍钴,合资 公司拟在印度尼西亚 Morowali 工业园区建设年产 6 万吨镍金属量的红土镍矿湿法冶炼项 目,项目投资总额为 12.8 亿美元。2019 年 11 月 9 日,洛阳钼业通过全资子公司 CMOC 收购沃源控股,由沃源控股收购 IMIP 持有的华越钴镍 10%股权,并引入投资人华龙公司。 股权变更完成后,华青公司认缴出资 1.51 亿美元,持股比例为 57%。沃源控股、青创国、华龙公司以及 LONG SINCERE 的持股比例分别为 30%/10%/2%/1%。

定增募资推动华科镍业 4.5 万吨高冰镍项目。2020 年 10 月 17 日,公司发布非公开 发行 A 股股票预案,为印尼年产 4.5 万吨镍金属量高冰镍项目募集资金。项目实施主体为 华科镍业印尼有限公司,由公司全资孙公司华科镍业和青山集团子公司永泰实业共同出资 建设,其中华科镍业持股 70%,永泰实业持股 30%。项目建设地点在印尼马鲁古省纬达 贝工业园(IWIP)内,建设内容包括 4 台干燥窑、4 台焙烧回转窑、4 台矿热电炉、4P-S转炉及配套设施,配套建设250MW 燃煤电厂。项目建成后,使用火法处理镍含量1.85% 的红土镍矿 414 万吨/年(湿基),产出高冰镍产品 57,692 吨/年,含镍金属量 45,000 吨, 项目总投资为 5.16 亿美元。2021 年 2 月 10 日,公司完成定增募资。

与亿纬锂能等合资方投资建设华宇镍钴项目,规划年产镍 12 万吨/年。2021 年 5 月 23 日,华友钴业的全资孙公司华友国际钴业与永瑞、Glaucous、亿纬亚洲、LINDO 签订 了《印尼华宇镍钴红土镍矿湿法冶炼项目合资协议》。合资公司拟在印度尼西亚 Weda Bay 工业园区建设红土镍矿湿法冶炼项目,项目生产规模为年产约 12 万吨镍金属量和约 1.5 万吨钴金属量的产品。项目建设总投资约为 20.8 亿美元(133.74 亿元)。华友国际钴业认 缴出资 200 万美元,持股比例为 20%。

参股友山镍业项目,项目由盛屯矿业负责运营。2019 年 8 月 9 日,盛屯矿业发布公 告称全资子公司宏盛国际拟对华友钴业全资子公司华玮镍业增资550万美元,增资完成后, 盛屯矿业持有华玮镍业 55%股权,负责友山镍业项目运营。华友钴业持有友山镍业股比降 至 29.25%。友山镍业在印度尼西亚纬达贝工业园投建年产 3.4 万吨镍金属量高冰镍项目, 项目建设总投资为 4.07 亿美元。按照协议约定,华友钴业在该项目中共出资 3569.58 万 美元。

2020 年 4 月,华友钴业完成发行股份购买资产并募集配套资金 8 亿元,投向年产 3 万吨(金属量)高纯三元动力电池级硫酸镍项目,该项目由子公司衢州华友钴新材料有 限公司(华友衢州)负责建设。项目产品为电池级硫酸镍,以印尼自产氢氧化镍和高冰镍 产品为原料,下一步用于生产三元前驱体。

行业分析:电池用镍原料供应紧张,红土镍矿开发成为行业焦点

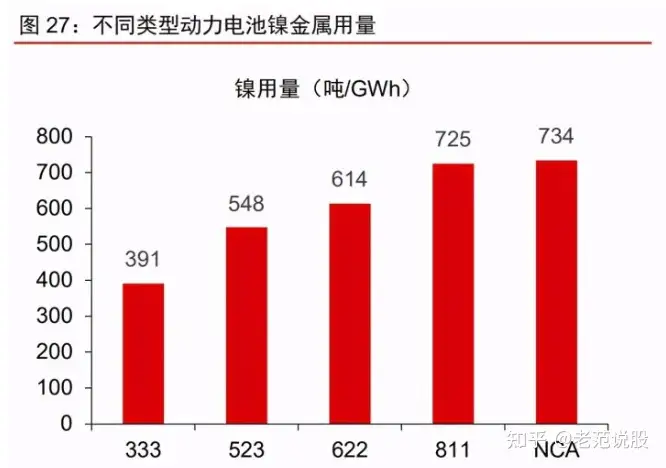

2030 年全球动力电池用镍量将增长至接近 100 万吨。动力电池材料高镍化趋势呈现 加速态势,与传统的 5 系产品相比,8 系材料的镍单耗将增长超过 30%,每 GWh 高镍动 力电池用镍量达到730吨。随着全球动力电池需求快速增长以及高镍材料占比的持续提升, 动力电池用镍量预计呈现加速态势。2020 年全球动力电池用镍量约 10 万吨,预计到 2025 年将增长至 50 万吨,到 2030 年将增长至接近 100 万吨。

动力电池用镍将显著改变镍行业供需格局。2020 年,全球电池领域镍消费量仅占镍 总需求量的 6%。随着三元正极材料出货量的快速增长以及材料中镍含量的不断上升,预 计到 2025 年全球原生镍消费量将达到 300 万吨,其中电池用镍 44.6 万吨,占比为 14.9%, 不锈钢用镍占比降至 68%,根据 Roskill 预测数据,到 2030 年电池用镍占比将达到 26%, 2040 年达到 36%,电池领域用镍将成为镍需求增长的主要来源。

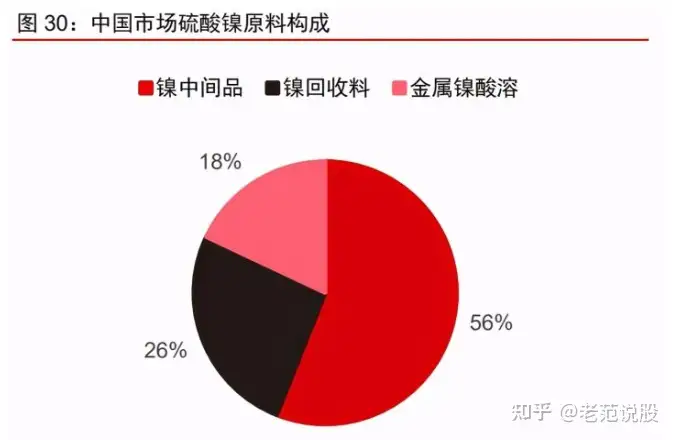

原生物料产量无显著增长,硫酸镍原料供应保持紧张。硫酸镍的生产原料包括镍中间 品(粗制氢氧化镍钴、高冰镍等)、镍回收料以及金属镍(酸溶生产)等,其中镍中间品 作为原生物料是生产硫酸镍的主要来源。根据安泰科数据,2012 年以来,全球镍中间品 产量未出现明显增长,2020 年产量最高也仅为 12 万吨。原生物料的供应缺失使得国内企 业被迫增加金属镍酸溶的比例,也导致镍金属价格在 2020 年持续走高。2021 年,全球范 围内镍中间品的供应增量仍然有限,硫酸镍生产原料供应保持紧张趋势。

结构性短缺持续,镍价预计维持高位震荡。自 2014 年印度尼西亚宣布禁止镍原矿出 口以来,传统的印尼出矿+中国冶炼的模式被打破,印尼的出口政策以及大规模新建 的镍冶炼产能成为影响镍价的重要因素。2017 年以来,随着新能源汽车市场快速发展, 电池用镍量大幅增长,镍中间品产能增长缓慢导致镍市出现结构性短缺,成为影响镍价的 另一个重要因素。我们预计 2021-2022 年电池用镍原料的结构性短缺局面将持续,镍价将 维持高位震荡态势。2023 年起随着国内在印尼投建的镍冶炼项目按计划大量投产,预计 电池用镍的供应紧张趋势缓解,镍价存在下行风险。

高压酸浸是处理红土镍矿的成熟工艺

红土镍矿冶炼是未来镍资源开发利用的关键,有火法和湿法两种冶炼工艺。镍的矿产 原料主要为硫化镍矿和红土镍矿,硫化镍矿品位较高,是镍冶炼的传统原料,火法冶炼工 艺成熟,主要产品高冰镍可用于生产电解镍和硫酸镍。红土镍矿资源主要分布在赤道附近, 品位低于硫化镍矿,使用火法冶炼生产的镍铁产品是不锈钢生产的主要原料,近年来热度 较高的红土镍矿湿法冶炼工艺可处理中低品位的矿石原料,随着高品位的硫化镍矿逐渐耗 尽,红土镍矿湿法冶炼有望成为未来镍矿开发利用的主流工艺。

高压酸浸工艺可以实现红土镍矿中镍钴元素的高效提取。高压酸浸工艺(HPAL)始 于 20 世纪 50 年代古巴 Moa 镍厂,该工艺的主要特点是能耗低,适合处理褐铁矿型红土 镍矿。高压酸浸过程的反应温度一般为 240-250℃,在此温度下,矿石中的镍钴等氧化物 与硫酸反应形成可溶性的硫酸盐进入溶液,铁等杂质元素形成难溶的赤铁矿留在渣中。后 续经过闪蒸降温、中和、洗涤、分离等工序得到镍钴氢氧化物沉淀,再精炼进行镍钴分离。 高压酸浸工艺的优势在于镍钴回收率高,可达 90%以上,缺点是操作过程中会结垢,减少 高压釜容积,降低传热效率,堵塞管道等,且高压高温的反应条件相对苛刻。

全球已建成多个红土镍矿湿法冶炼项目。红土镍矿湿法冶炼技术最早的产业化案例可 以追溯到上世纪 50 年末建设的古巴 Moa 镍厂,由 Sherritt 国际公司负责运营。经过 60 余年的发展,全球已建成多个红土镍矿湿法冶炼项目,具有代表性的项目还有嘉能可在澳 大利亚运营的 Murrin Murrin 项目和中冶瑞木在巴布亚新几内亚运营的 Ramu 镍钴项目。

高压酸浸工艺可以实现稳定低成本生产镍钴产品。中冶瑞木项目被认为是全球已建成 红土镍矿湿法冶炼项目中技术最领先,运营状况最好的公司。该项目 2012 年建成试生产, 2013 年首个完整年度的产能利用率达到 40%,2017 年该项目首次实现满产,并连续四年 实现超产。2020 年,瑞木项目实现镍产量 3.37 万吨,相当于名义产能的 103%,镍、钴 回收率分别达到 96%、94%。

四、铜钴业务

公司在刚果(金)有完善的资源保障体系和铜钴冶炼产能

公司多年深耕刚果(金),建立了完善的上游资源保障体系。公司在刚果(金)的铜 钴业务布局起始于 2006 年,在刚果(金)成立 CDM 公司,建立非洲运营保障体系和贸 易平台。公司在 2008 年和 2015 年完成两次资源并购,收购 MIKAS 公司和 PE527 采矿 权,大幅增厚铜钴资源。公司同时积极推动铜钴冶炼产能扩张,先后完成 MIKAS 公司一、 二、三期扩改建项目和 CDM 公司年产 3 万吨电积铜项目建设。公司在非洲资源板块已经 形成了以自有矿山为保障,以刚果(金)当地矿山、矿业公司采购为补充的商业模式。

华友钴业在刚果(金)的铜钴业务主要依托 MIKAS 公司和 CDM 公司开展,两家公司 拥有 KAMBOVE 尾矿(两个区域)、SHONKOLE 矿以及 PE527 矿权,控制的钴金属量约 7 万吨,铜金属量约 58 万吨,铜钴冶炼产能合计为 9.6 万吨/年、2.1 万吨/年。加上公司 在衢州基地还拥有 1.5 万吨铜冶炼产能,公司当前铜总产能为 11.1 万吨/年。

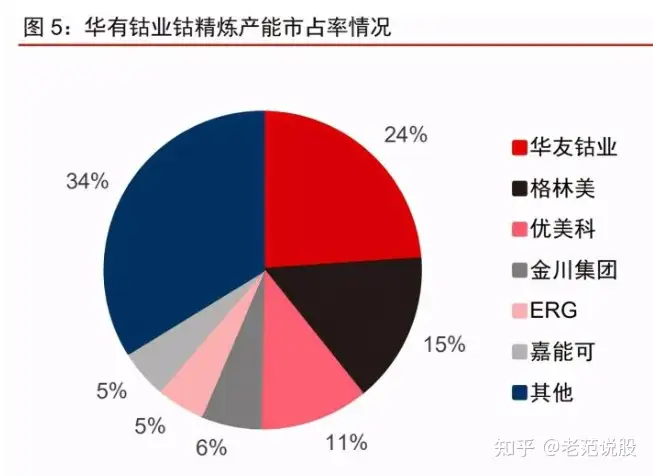

公司钴冶炼产能高达 3.9 万吨/年,居全球首位。华友钴业经过多年发展,当前已经拥 有 3.9 万吨钴精炼产能,主要分布于衢州和桐乡基地。公司钴精炼产能规模位居全球第一, 市占率接近 1/4,显著领先同行业公司。公司钴产品线丰富,包括四氧化三钴、硫酸钴、 氧化钴、碳酸钴、氢氧化钴等。近年来公司钴产品销量保持稳定,全球第一大精炼钴供应 商地位稳固。钴业务不仅为公司提供了稳定的利润来源,同时为下游新能源材料业务提供 了资源保障,是公司一体化业务的重要组成部分。

公司钴产量保持稳定,受托加工业务增长迅速,产能利用率不断提升。2018-2020 年, 公司钴产量保持增长态势,其中主要增量来自受托加工业务,2020 年公司钴受托加工量 达到 7180 吨,同比增长 43.7%。公司在国内拥有 3.9 万吨钴冶炼产能,显著高于非洲资 源板块,受托业务的增长有助于公司最大化利用钴冶炼产能,同时也在一定程度上帮助公 司回避原料价格波动风险,赚取稳定利润。

公司铜产量快速增长。2019 年,公司鲁库尼 3 万吨电积铜项目建成投产,当年铜产 品产量突破产能和原材料供应限制,同比增长 83%至 71376 吨(含受托加工 3681 吨)。 2020 年公司铜产量进一步增长至 98633 吨(含受托加工 15414 吨),同比增长 38%。铜 业务成为公司重要的收入和利润来源。2020 年 12 月,MIKAS 公司三期项目产出首批电积 铜,公司铜冶炼产能增加 1.35 万吨/年,铜产销量有望继续保持增长。

钴:被去钴化掩盖的需求增长,强资源属性有望推动价格中枢抬升

电动车渗透率提升将继续拉动钴的需求增长。2020 年以来,受电池材料去钴化 和磷酸铁锂电池装机量回升的影响,钴在电池材料中的应用受到质疑。但我们判断动力电 池对高能量密度的追求将使得三元正极材料成为主流,钴元素在三元材料中的作用短期内 无法被替代,因此电动车渗透率的快速提升对钴的需求拉动作用将持续存在。嘉能可预计 到 2050 年全球钴需求量将超过 50 万吨,钴的需求增长高确定性依然存在。

消费锂电领域钴需求将保持稳定增长。钴的下游消费中消费锂电用钴(钴酸锂)占比 仍然较高,2020 年占钴的整体消费比例接近 40%,动力电池用钴量占比仅有 14%,消费 锂电对钴的消费有重要影响。IDC预测2021-2025年全球智能手机出货量的CAGR为3.6%, 其中 5G 手机占比将从 20%提升至 70%,5G 手机出货量占比提升带动的手机单机用钴量 提升将继续拉动消费锂电领域钴需求增长。

单位电池用钴量降至低位,钴价对电池成本影响有限。钴金属高昂的价格是影响钴在 动力电池材料中应用的重要因素,但随着电池中钴用量的持续下降,预计现在渗透率逐渐 提升的6系和8系材料中钴的成本占比已经降至10%以下,对应镍的成本占比则高达50%。 钴在正极材料成本中占比降至低位,企业对钴价的敏感程度降低,也有助于钴继续保持作 为电池原材料的地位,行业去钴化的动力将减弱。

钴供应链管理不断强化,为钴在动力电池中的应用保驾护航。除了价格高昂,钴的供 应链风险也是影响其在动力电池领域应用的重要障碍。2018 年以来,在刚果(金)政府、 矿业公司、下游客户的共同努力下,钴行业供应链管理日趋强化,例如华友钴业宣布停止 从个人手中购买钴原料,洛阳钼业加入公平钴倡议项目等。随着钴供应链管理不断完 善,我们预计下游客户对钴应用于电池材料的抵触情绪将弱化,也有利于钴在动力电池领 域中的消费增长。

钴的供需格局维持紧平衡状态,长周期仍需新增供应补充。在动力电池用钴增长和合 金领域用钴恢复的拉动下,预计 2021 年全球钴需求量将达到 16 万吨,到 2025 年将增长 至 23.2 万吨。供应方面,未来增量主要来自刚果(金)铜钴矿山扩产和印尼镍湿法冶炼项 目的伴生产出,整体增量较少。我们预计未来两年全球钴供需格局仍将维持紧平衡状态, 2024-2025 年,若无明显的新增供应补充,行业将转为短缺。

钴行业采购模式变化将导致手抓矿供应和中游备货需求的同时萎缩。钴行业的穿透采 购将导致以下变化:

1)钴供应链管理强化,手抓矿未来供应将不断萎缩,钴供应端弹性 显著减小;

2)下游电池企业和车企直接向矿端采购,中游环节更多扮演代工厂角色,备 库需求减小,行业中的隐性库存降低。随着钴行业供应端和需求端弹性的减小,钴价走势将更多受到供需基本面主导,未来钴价的波动范围预计收窄。

我们预计未来钴价波动范围为 28-35 万元/吨,整体呈现震荡上行态势。2019 年钴价 触底反弹以来,需求端成为钴价走势的主导因素。在 5G 手机和新能源汽车行业的拉动下, 钴未来需求料将保持稳定增长。供应端则由于手抓矿的减少和缺少新增矿山项目呈现收缩 态势,行业供需格局持续改善。此外,受刚果(金)矿山品位下滑,税率提高等因素影响, 钴矿成本呈现刚性上升,钴价未来将整体呈现上行态势。但由于行业商业模式的变化,钴 价波动区间将收窄,长期均衡价格预计为 18-22 美元/磅,对应国内钴价 28-35 万元/吨。

铜:新能源需求与资源瓶颈的背离,料将驱动价格中枢升至 8000 美元/吨

碳中和政策下,新能源领域用铜成为长周期的增量。碳中和背景下,全球用电侧和发 电侧的新能源化都利于消费强度更大的铜的增长。叠加新能源车、储能、光伏风电及配套 设施的未来持续性增长,我们预计 2025 年全球新能源领域铜消费量可达 220.1 万吨,来 5 年 CAGR 为 17.7%,对应的消费占比有望从 2020 年的 4%提升至 2025 年的 8%,预 计消费增量贡献在 2025 年将超过 50%,将成为未来铜主要的消费增量。

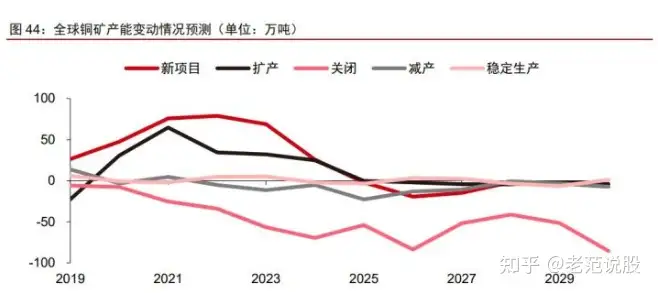

预计 2024 年起全球新增铜矿产能将出现断崖式下跌。根据 Wood Mackenzie 预测 2021-2023 年,全球新增和扩产的铜矿产能较多,例如 Cobre Panama、Oyu Togloi、 Kamoa-Kakula、巨龙铜矿等,预计 2021-2023 年全球铜矿产能同比增速将超过 3%。但 2024 年后,全球铜矿新增和扩产产能迅速减少,原有产能则料将出现较大规模的关闭。 铜矿新增供应的减少以及稳定的需求增长之间的矛盾预计在 2024 年之后变得突出。

预计全球精炼铜 2023 年前处于紧平衡,2024 年起缺口迅速放大。新能源领域用铜量 的稳定增长以及全球铜矿供应新增量处于高位共同作用下,全球精炼铜供需格局预计处于 紧平衡状态,2021-2023 年供需错配分别为-10/-6/0 万吨。2024 年起,随着全球铜矿新增 产能出现显著下滑,精炼铜供应缺口迅速放大,2025 年若无新增供应补充,缺口将达到 89 万吨。新能源需求和资源瓶颈的背离将对长期铜价形成支撑,我们预计未来铜价中枢有 望保持在 8000 美元/吨上方。

五、公司竞争优势分析

公司拥有最完整的锂电正极材料一体化产业链布局

公司拥有锂电正极材料产业中最完整的一体化产业链布局。华友钴业当前已经形成了 包括上游矿产资源、中游有色金属冶炼和锂电材料以及循环回收的一体化产业布局。与同 行业公司相比,公司的产业链布局最完善,在上游钴镍资源板块具备显著的先发优势。公 司还是工信部发布的符合《新能源汽车废旧动力蓄电池综合利用行业规范条件》企业名单 的第一批 5 家企业之一,回收业务布局处于行业领先地位。

一体化布局为公司带来显著的成本优势和盈利优势。通过将上游精炼产品和前驱体生 产进行一体化整合,华友钴业的前驱体生产具备高品质、低成本、连续短程、绿色制造 的特点。主要体现在以下方面:

1)公司一体化布局减少了传统生产模式中镍钴溶液结晶、 包装、运输、重溶等步骤,原材料成本大幅下降,同时也将精炼产品环节的利润纳入前驱 体环节;

2)由于前驱体生产所用原料全部来自自产精炼产品,产品的品质管控更加出色, 成品的一致性和稳定性更有保障;

3)减少了传统生产模式中的不必要环节,全流程更加 低碳绿色,符合电池材料绿色制造的发展趋势。

2020 年公司三元前驱体加工成本大幅下降,成本优势显现。2020 年华友钴业三元前 驱体的加工成本(包括辅料、人工、能源和其他成本)为 0.8 万元/吨,较 2019 年下降近 40%。2020 年公司三元前驱体业务加工成本显著下降,一方面是由于公司前驱体产销量 大幅上升,也表明随着公司一体化业务逐渐打造成型,公司的成本优势逐渐显现。

凭借一体化布局,华友钴业前驱体业务盈利能力水平行业领先。2016-2020 年,华友 钴业三元前驱体业务的毛利率从 2.9%上升至 17.3%,高于行业可比公司水平。2019-2020 年,随着钴价波动收窄,华友钴业三元前驱体单吨毛利趋于稳定,约 1.3 万元/吨,较同行 业可比公司高出 3000 元/吨。以上对比数据表明,凭借一体化的产业链布局,华友钴业的 前驱体业务成本优势已经显现。随着公司在镍原料的布局进一步完善,预计公司前驱体的 盈利水平将继续提升,拉开与可比公司的差距。

一体化布局同时带来了客户导入和认证的优势。电动车产业的快速发展使得下游客户 对原料供应的稳定性和产品的安全性提出了更高要求。行业穿透式认证的趋势不断加强, 即下游的动力电池企业和车企直接对上游的锂钴镍精炼产品,甚至是矿产资源进行认证。 新能源材料企业若具备一体化的业务布局可以减轻下游客户的认证难度,也可以显著缩短 认证周期,预计将得到下游客户的青睐。华友作为目前国内新能源材料企业中一体化程度 最深入的企业,未来有望获得更多下游客户的订单,继续增强供应链地位。

镍原料布局具有显著的先发优势和规模优势

公司印尼镍冶炼业务进展顺利,并有望在 2022 年率先投产。华友钴业自 2018 年 10 月开始在印尼布局镍矿冶炼项目,设立华越镍钴(印尼)有限公司并建设年产 6 万吨镍金 属量红土镍矿湿法冶炼项目。2020 年 3 月 1 日,华越项目正式开工建设,2020 年 12 月 5 日安装第一台高压反应釜;2021 年 2 月 20 日,华越项目所有高压釜安装完成,4 月 20 日,华越项目 35KV 系统受电成功。华越项目建设周期为 2 年,预计 2022 年初建成投产。

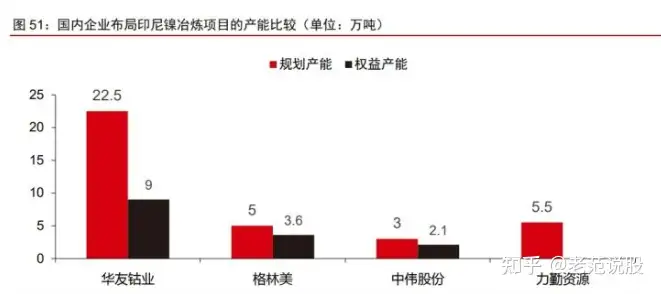

公司印尼镍冶炼产能规划显著领先同行业可比公司。华友钴业目前在印尼布局的镍冶 炼项目总产能达到 22.5 万吨/年(不含友山镍业),权益产能约 9 万吨/年。格林印尼镍 项目总产能为 5 万吨/年,权益产能为 3.6 万吨/年,中伟股份印尼镍冶炼项目产能为 3 万 吨/年,权益产能为 2.1 万吨/年。随着印尼镍冶炼项目建设进入高峰期,未来在印尼继续获 取镍矿资源的难度预计增加,公司率先启动规模庞大的项目建设,卡位优质矿产资源。

公司率先投产有望更多享受镍价的景气周期。2022-2023 年是中国企业在印尼新建的 镍冶炼项目的投产高峰期,随着印尼镍冶炼产能的快速增长以及大量镍铁产能转产高冰镍 /硫酸镍的技术路线冲击,镍价后续存在下行风险。2021-2022 年受电池用镍量的快速增长 以及硫酸镍原料供应的结构性短缺,镍价有望维持高位。华友在印尼的镍冶炼项目有望在 2022 年率先投产,最早受益镍价的景气周期。

印尼镍冶炼项目投产后将为公司贡献丰厚利润

公司镍冶炼项目的投资成本较行业内此前项目大幅降低。公司在印尼投建的红土镍矿 湿法冶炼项目基于此前中冶瑞木项目成熟的技术和运营经验,同时配套青山产业园完备的 基础设施,公司的单吨投资额较此前的红土镍矿湿法冶炼项目大幅下降,约为 1.9 万美元/ 吨镍。与华越项目相比,华科镍业作为火法冶炼工艺,工艺成熟度更高,投资更低,投资 强度仅为 1.15 万美元/吨。

投资成本的大幅下降使得公司镍冶炼项目具备较强的成本优势。根据公司披露数据, 华越项目在运营期内预计年均营收为 55.5 亿元,年均净利润 14.7 亿元,净利率为 26.5%, 归母净利润 8.4 亿元。华科镍业在运营期预计可实现营收 31.2 亿元,年均净利润 6.3 亿元, 净利率为 20.2%,归母净利润 4.4 亿元。凭借成熟的技术和较低的投资强度,公司印尼镍 业务的成本优势显著,投产后料将为公司贡献丰厚利润。

同时布局湿法和火法两种工艺,实现资源的最大化利用。红土镍矿的处理工艺根据矿 物成分不同可分为湿法和火法两种,其中火法适用于处理镍品位较高的腐殖土型红土镍矿, 湿法则适用于褐铁矿红土镍矿。早期印尼火法技术路线发展较快,大量褐铁矿型的红土镍 矿未得到有效利用。公司同时布局湿法和火法两种工艺,可以针对性地利用不同种类的红 土镍矿资源,实现资源的最大化利用。同时火法工艺相较于湿法工艺建设时间短,达产速 度快,也有助于尽快满足公司对镍资源的迫切需求。

传统铜钴业务未来预计贡献稳定利润

钴业务盈利恢复,铜业务盈利稳定提升。2016-2019 年华友钴业盈利波动较大,主要 是公司此前收入和利润主要来自钴产品业务,2016-2019 年钴价大幅波动造成公司盈利稳 定性偏弱。2020 年,随着钴价触底回暖且波动幅度收窄,公司钴业务盈利复苏。近年来, 公司铜业务增长较快,随着公司湿法冶炼项目的陆续投产,铜产品的盈利水平也逐年提升。 2020 年公司铜产品的单吨毛利涨至 1.73 万元,毛利率涨至 45%。2021 年铜钴价格较 2020 年大幅提高,将显著拉动公司业绩提升。

钴价波动对公司业绩的影响逐渐减弱。2017-2018 年,由于钴价大幅上涨以及公司库 存规模上升,公司存货规模上升较快,2019 年受钴价大幅下跌影响,公司计提大额资产 减值损失。2019 年以来,公司营收规模虽然快速扩大,但存货金额显著下降,表明公司 库存水平有所降低,钴价波动也不再造成显著的资产减值损失。我们预计未来钴价波动区 间将收窄,叠加公司业务更加多元,利润贡献点增多,钴价对公司的业绩影响逐渐减弱, 公司业绩的稳定性显著增强。

刚果(金)铜冶炼业务盈利水平较高,是稳定的利润来源。刚果(金)铜钴矿资源丰 富,但冶炼产能紧张,因此在刚果(金)从事铜冶炼业务的中资企业利润率水平处于相对 较高水平。即使是外购铜矿原料从事冶炼的企业如寒锐钴业,铜业务的毛利率一般也达到 30%以上,华友钴业在刚果(金)同时具备自有矿山资源和稳定的采购渠道,随着冶炼产 能扩张,铜业务的利润贡献逐年加大,未来也有望作为公司持续的利润来源。