如果银行倒闭了,那我们存在银行里的存款怎么办?存款有风险吗?(银行倒闭的话,里面的存款怎么办)

50万以内无风险,超过存在一定风险

如果银行倒闭了,那该怎么办?呃……自认倒霉呗!就像你欠债总不能让你的老父亲来还吧!如资不抵债,只能从你的资产清算中受偿,不能归还部分就是一笔坏账。

银行也一样,资不抵债,仅能从资产清算中受偿,不能归还部分对存款人来说就是一笔坏账,只能自认倒霉。

过去,历史遗留的原因是,儿子死了,他的债务由他的家庭,如他的父亲或他的儿子偿还(父债子偿)。

商业银行在党十八届三中全会以前,商业银行的“父亲”央行要为银行的债务兜底。如1998年破产倒闭的海南发展银行和2012年破产倒闭的河北省肃宁县尚村农信社,对个人储户存款(企业存款只能自认倒霉),资金都先由央行进行兜底,归还存款人存款。

但是这样的做法有违工商体制,毕竟商业银行本身也是企业,与其他法人机构一样,参与竞争,应自负盈亏,都有可能面临破产倒闭,特别是如今乱七八糟的银行都有(如网商银行、微众银行、苏宁银行等等)。

如果央行为每个商业银行进行兜底,那么可能导致商业银行肆无忌惮(变相的鼓励商业银行冒险投资),会助长这种不良行为野蛮生长,不利于市场机制完善。

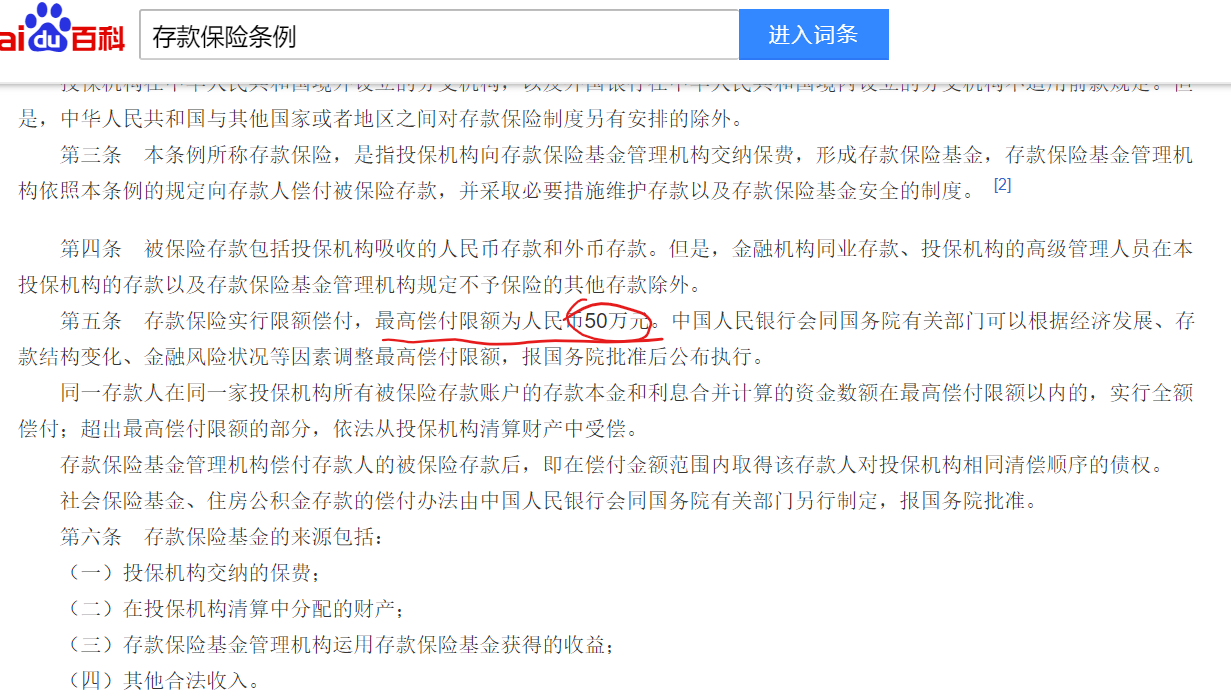

当然,在不兜底的同时,也推出了相应的解决方案,比如2015年5月1日起实施的《存款保险条例》里第五条规定:

存款保险实行限额偿付,最高偿付限额为人民币50万元……同一存款人在同一家投保机构所有被保险存款账户的存款本金和利息合并计算的资金数额在最高偿付限额以内的,实行全额偿付;超出最高偿付限额的部分,依法从投保机构清算财产中受偿。

也就是说,同一存款人在同一家投保机构(包括银行和信用社)所有被保险存款账户本金和利息低于50万都能得到全额赔付。如果存款人担心银行倒闭,那么可以进行多家银行存入金额不超过50万,或者给直系亲属多开几个账户存入同一家银行。

但是,如今处于负利率时代,通货膨胀率远远高于存款利率,存入银行是要贬值的。所以,强烈建议有超过50万资金的就不要把过多的资金存入银行,最好进行分散式投资其他金融产品。这样不但能获得较高的收益,同时还可以分散风险,比如银行倒闭风险。

我国商业银行容易倒闭吗?

当商业银行经营不善(资不抵债或面临破产),我国央行和银保监会会接管银行,对商业银行进行业务调整和资金注入。比如包商银行就于2019年5月24日被央行和银保监会接管,在6月完成大额债权收购与转让后,7月-9月完成了清产核资,10月起接管领导小组启动了包商银行改革重组事宜。

截至目前消息,存款保险基金管理有限责任公司联合内蒙古自治区、包头市两级财政及部分区属企业,并引入建设银行、徽商银行等优质机构,发起设立一家新银行(名称为蒙商银行),收购承接包商银行的相关业务、资产和负债(未由存款保险基金提供保障的债权不在承接范围内)——银行个人存款并不受影响。

由此可见,商业银行在我国是不易倒闭的,在被央行和银保监会接管之后较容易被重组,像包商银行一样重组成一家新银行,而个人存款和业务都不受影响。

再来看2008年的金融危机,我国也未出现商业银行倒闭——我国商业银行本身是不易倒闭的,毕竟我国商业银行门槛,也可以说是垄断行业。

不过话又说回来了,若出现严重的金融危机或经济危机,当整个经济体承受不起时,商业银行还是会倒闭的——毕竟银行赚的是利差,挤兑风险无时不在。

我国商业银行不会倒闭的原因

商业银行首先有央行和银保监会做信用担保(银行的牌照很难拿,即使腾讯、苏宁或蚂蚁金服等开设银行,最大股东也仅能持有30%的股份,股权不能过于集中)。

其次有存款准备金机制,存款准备金的目的就是为了确保商业银行在遇到突然大量提取银行存款时,能有相当充足的清偿能力,也就是为了防范挤兑风险。

最后就是《存款保险条例》,存款金额在50万以内,若银行倒闭,本息都可全额赔付。而超过50万部分它是由投保机构(银行或信用社)清算财产中受偿,存款准备金(商业银行存在央行里的钱)间接充当着这一角色。

因此,不必过于担心商业银行倒闭,如果金额在50万以内,即使倒闭也安啦!