现金不足1亿收购对价27亿资产!中设股份“蛇吞象”背后问题重重(中设集团市值)

由于体量相差较大,中设股份此次收购悉地设计也带来诸多疑问。截至2020年三季度末,中设股份货币资金余额仅为9078万元,其如何支付现金对价成为此次收购的问题之一

《投资时报》研究员 余飞

手中资金不足一亿,却要以27.28亿元对价收购一家IPO曾遭否的公司,江苏中设集团股份有限公司(下称中设股份,002883.SZ)这起重大资产重组引发市场聚焦。

2021年2月18日,中设股份公告称,拟通过发行股份及支付现金的方式作价27.28亿元购买上海悉地工程设计顾问股份有限公司(下称悉地设计)100%股权,其中以现金支付2.98亿元,以股份支付24.3亿元。

对比中设股份和悉地设计的规模,这明显是一起“蛇吞象”式的收购。

目前中设股份尚未发布2020年报,从其2020年三季报来看,截至2020年9月30日,上市公司货币资金余额仅为9077.93万元,截至2021年3月2日总市值也只有15.84亿元。以悉地设计目前的交易作价,接近中设股份市值的两倍。

值得注意的是,悉地设计2017年曾申请首次公开发行股票被否。随后,悉地设计进行了多次增资及股权转让,最近一次是在2020年8月。另外在本次发行股份购买资产的方案安排中,包括向实际控制人发行股份募集配套资金,部分交易对手方出具不谋求上市公司控制权的承诺。如上安排,也让此次收购难逃规避“重组上市”的疑惑。

对此,深交所在2月26日向中设股份下发重组问询函,要求就相关事项进行解释说明。

悉地设计应收账款高企

同为工程设计企业,中设股份和悉地设计在2017年可谓“冰火两重天”。2017年6月中设股份在深交所中小板挂牌;同年12月,悉地设计的IPO却被否。

据当时发审委对悉地设计的反馈,其主要问题存在于“营业收入及净利润呈下降趋势”,“应收账款金额持续增长且周转率低于同行业可比公司”等方面。

悉地设计当时递交的招股书显示,2014年至2016年实现营业收入分别约为22.03亿元、18.91亿元、18.31亿元;对应的归母净利润分别约为2.69亿元、1.84亿元、1.39亿元,呈逐年下滑趋势。

时至今日,阻碍悉地设计IPO的业绩下滑和应收账款等问题是否有所缓解?

《投资时报》研究员注意到,据中设股份收购草案中披露的数据,虽然悉地设计营收有所回升,但利润仍未达到2014年高点。2018年—2019年,悉地设计营业收入分别为26.41亿元、29.87亿元,归母净利润分别为2.06亿元、2.46亿元。

此外,悉地设计应收账款的问题依然存在。

草案披露,截至2018年12月31日、2019年12月31日和2020年9月30日,悉地设计应收账款和合同资产账面余额合计数分别为23.8亿元、27.85亿元和29.65亿元,占同期营业收入的比例分别为90.14%、93.32%和159.40%。

在应收账款影响下,悉地设计的在2018年、2019年和2020年前三季度的经营性现金流量净额分别为1.6亿元、1.83亿元和-1.09亿元。

中设股份在收购草案中表示,如果悉地设计应收账款不能及时收回,其现金流状况可能存在重大不利变化,可能成为业务规模的持续增长的瓶颈。

深交所在重组问询函中也对悉地设计应收账款的情况提出疑问,要求中设股份结合悉地设计所处行业特征、业务开展及结算模式、同行业可比公司情况等,分析说明其应收账款占总资产比重较高,占营业收入比例较大的原因及合理性。

中设股份履约能力或成问题

虽然中设股份和悉地设计同为工程设计企业,但两者的规模体量相差不小。

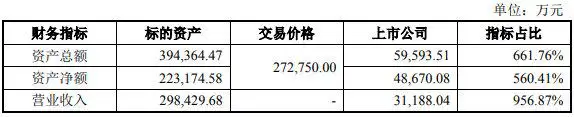

2019年末,悉地设计总资产为39.51亿元、净资产为25.67亿元,2019年实现营业收入达29.86亿元,归母净利润为2.46亿元。而同期,中设股份的总资产仅为5.96亿元,净资产为4.87亿元,营业收入为3.12亿元。

如此来看,悉地设计的资产总额、资产净额、营业收入分别为中设股份2019年度对应财务指标的661.76%、560.41%、956.87%。

由于体量相差较大,这次中设股份收购悉地设计也存在隐忧。

截至2020年9月30日,中设股份货币资金余额为9077.93万元。根据收购草案,悉地设计100%股权作价27.28亿元,其中以现金支付2.98亿元,以股份支付24.3亿元。同时,本次交易拟向上市公司实际控制人陈凤军、孙家骏及陈峻3人募集配套资金1.47亿元,用于支付现金对价、中介机构费用及相关税费。

若按照2020年三季末中设股份的货币资金来看,即使加上募集的配套资金,距离2.98亿元的现金支付仍然有一定的差距,何况上市公司账面资金也不能全额用作收购。

因此,中设股份如何支付此次现金对价,其资金来源及安排成为收购的问题之一。

按照重组问询函要求,中设股份需要说明交易募集配套资金的认购资金来源、资金筹措的具体安排。另外,中设股份还需要说明是否具备足够的现金履约能力,现金对价支付完成后是否对公司流动性及偿债能力产生不利影响,以及拟采取的应对措施。

除除此之外,中设股份收购方案是否有意规避“重组上市”也成为关注重点。

根据草案,交易完成后中设股份实际控制人及其控制的主体持股比例为18.33%,无锡交通集团持股比例为11.02%,枞繁设计持股比例为10.82%。公告称,因为上市公司实际控制人未发生变化,本次交易不构成重组上市。

在与中设股份交易的16名交易对手中,枞繁设计、无锡交通集团、倍盛控股、联熙投资、悉聚创投、悉嘉创投、悉盈创投、悉和企业等出具了关于不谋求上市公司控制权的承诺。

仅有承诺并不能打消相关控制权疑虑。中设股份仍需要说明相关不谋求上市公司控制权的承诺期限、是否可撤销,交易完成后交易对方是否计划向公司推荐董事或高级管理人员,是否会利用3%以上股东提案及自身持股比例优势形成对上市公司的控制。

同时,交易对手中还有几方未作出不谋求控制权的承诺,这引起深交所的重视。

对此,重组问询函要求上市公司全面核查交易对方间是否存在关联关系、一致行动关系或其他利益安排,标的公司是否存在或曾存在股权代持,前述情况对本次交易和交易完成后上市公司控制权的影响。

另外,悉地设计历史上进行了多次增资及股权转让。甚至在2020年8月,枞繁设计等还在进行悉地设计部分股份。

根据深交所要求,中设股份需要就股权转让的背景和详细原因进行说明,并解释相关股权转让是否为规避重组上市所作特殊安排。

悉地设计2019年部分财务指标占中设股份同指标比例情况

注:标的资产为悉地设计,上市公司为中设股份

数据来源:公司公告