光伏开年不利,阳光电源虎头蛇尾?(今年光伏怎么了)

来源:长桥社区

作者:长桥海豚投研

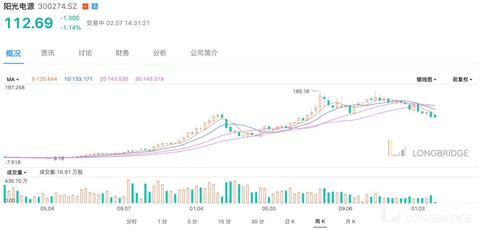

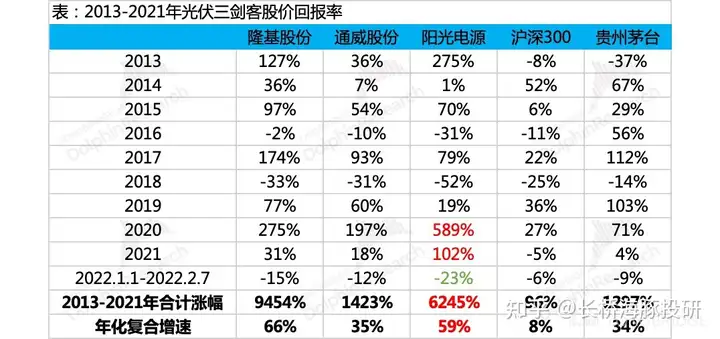

跻身光伏三剑客的$阳光电源.SZ ,广受资本市场的喜爱。在产业链价格上涨、下游装机需求被抑制的 2021 年,阳光电源的股价仍实现了超 100% 的增长。逆变器身处 “硅料 - 硅片 - 电池片 - 组件” 价格博弈最激烈的环节之外,单纯美滋滋地享受光伏装机需求的提升。并且依靠国内低成本的产业链红利和海外市场更大的利润空间,公司抓住机遇,实现了量利双丰收,阳光电源的投资逻辑很顺畅。

不过 2022 年光伏板块开年不利,公司股价已经回撤超 20%。长桥海豚君将分上下两篇,尝试判断阳光电源的投资机会。

数据来源:长桥证券(长桥 longbridge)

关于阳光电源,长桥海豚君核心关注以下问题:

1、阳光电源在广大股民心中贴的是光伏逆变器的标签,但初识阳光电源,公司业务范围不止于光伏逆变器,而是涵盖 “风光储电氢” 五大领域,妥妥地在新能源赛道撒了一张大网,走业业务多元化路线的公司,我们首先需要明确公司的业务重点和边际。

2、公司所处的光伏、风电、储能等主赛道未来的空间和成长性几何?竞争格局如何?

3、逆变器领域为何能走出光伏三剑客之一的阳光电源?逆变器业务是否和牢固的护城河?公司的核心竞争力来自哪里?

4、公司股价前高 180 元,2 年 20 倍,超越 “光伏茅” 隆基的涨幅,近期回调幅度超 30%,是否是合适的入场机会?公司价值几何?

本篇主要回答前两个问题,先上结论:

1、阳光电源的业务重点和边界

不论是光伏逆变器、风电及储能变流器,技术上一脉相承,这些产品本质上都属于电力控制设备,边界则向下延伸至电站投资开发(相当于光伏电站和风电场的建设包工)、储能系统(无电芯战略),其中电站投资开发从收入上讲是公司第一大业务,但因为薄利、前置投入大等特征,并不受资本市场追捧。至于制氢设备则是处于早期的培育项目。

2、阳光电源核心赛道风光储等主赛道的行业增速和竞争格局

光伏赛道长坡厚雪,2021-2025 年年均复合增速 15-20%,行业空间和成长性毋庸置疑。从格局来看,国内逆变器企业走向全球,阳光电源和华为是唯二的市占率在 20% 左右的玩家,市场优势明显。

风电赛道相比光伏,不算性感,新增装机预测并没有太高的增速,核心关注海风新增装机占比提升的结构性机会。从格局来看,风电变流器市场呈现第三方供应商与风机厂自供的 “二元” 竞争格局,国产替代的进行也基本走完,作为第三方风电变流器供应商,阳光电源的风电变流器业务看点有限。

储能成长潜力大、增速高。是实现双碳目标的三板斧之一,电化学储能是未来储能的主流方式,目前正处于行业发展初期,2021-2025 年有望保持年化 50% 的高增速发展。高成长性叠加低技术门槛,吸引了众多的潜在参与者,市场竞争格局尚未明晰,阳光电源依靠先发优势建立起来的市场领先地位也不稳固。

电站投资开发是苦差事。广义上属于建筑行业的领域,与其电力控制设备制造相去甚远,主要体现在利润薄且不稳定、重资产属性等。阳光电源的电站投资开发,本质上是赚取辛苦费和材料价差,而从公司整体业务布局来看,有利于公司逆变器、变流器等的出货。

以下为正文:

一、业务结构:风光储电氢多元化发展

众所周知,阳光电源是光伏逆变器行业龙头,但初识阳光电源,需要知道阳光电源不止于光伏逆变器。

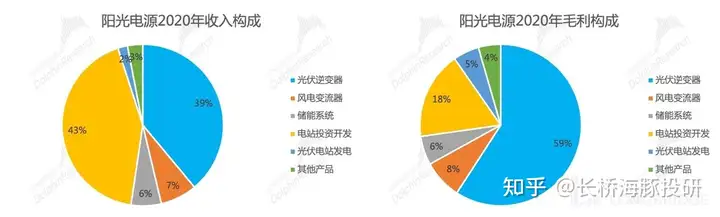

从收入结构来看,2020 年公司第一大业务是电站投资开发,收入占比达 43%,光伏逆变器是第二大业务。但因为电站投资开发业务盈利性较差,2020 年毛利率仅 10%,而光伏逆变器的毛利率高达 35%,毛利率的巨大差异导致了收入和利润结构的不同。从利润贡献的角度来看,光伏逆变器贡献了接近六成的毛利润。

除了光伏逆变器、风电变流器、储能系统、电站投资开发之外,公司其他业务中包含新能源车电控、充电桩、新能源制氢系统等产品,因此公司业务范围涵盖了 “风光储电氢” 五大领域,在整体战略选择上,阳光电源是明确的多元化发展战略,依靠产业链协同、技术协同等拓展新业务。

目前风光储是公司的主营业务,电控、充电桩、制氢设备等产品是边角业务,本次覆盖不重点介绍。

数据来源:公司公告,长桥海豚投研

数据来源:公司官网

二、光伏逆变器:阳光电源的拳头业务

光伏逆变器是光伏发电中连接光伏组件和电网的重要设备。火电、水电、核电、风电等都是通过发电机组发出来的电,可以直接发交流电,但光电是电池正负极发出来的电,只能是直流电,直流电不能直接并网,也不能直接供给用户端使用,因此必须经过直流到交流的转变,而直流变交流的装置就是逆变器。

逆变器除了直流变交流的功能之外,还会集成 MPP 跟踪组件,通过逆变器检测电流、配合控制支架寻找最优角度,从而提升发电量,因为光伏系统的电气特性会随太阳辐射的强度、方向、温度的变化而变化,因此逆变器起到了监管电流的 “管家角色”,也被称为光伏电站的大脑。

行业成长性方面,光伏逆变器需求受光伏新增装机量和更换两个因素驱动,光伏逆变器的寿命普遍在 10-12 年,意味着在光伏电站 25 年的寿命期间内,必然需要更换一次逆变器。

由于光伏是近几年才逐渐加快发展的,需求结构中主要由新增装机需求推动,因此光伏逆变器的行业规模一般由光伏电站新增装机容量推动,也是光伏逆变器公司的核心业绩驱动因素。

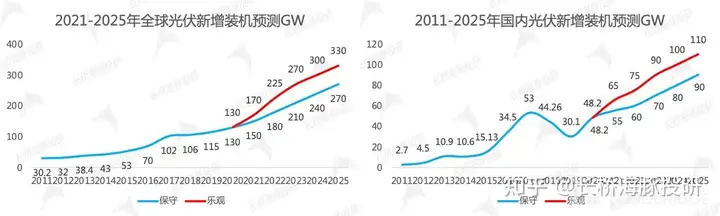

下图对全球及国内光伏新增装机的预测:碳中和是全球共识,为光伏行业铺好了长达 30 年的成长之路,而光伏行业自身又进入了平价时代,市场测算未来 5 年 2-3 倍,对应年化增速 15%-20%,而 2025 年并非光伏行业的终点,全球碳中和实现时间在 2050-2060 年,长坡厚雪,行业空间和成长性毋庸置疑,无需赘述。

数据来源:CPIA《中国光伏行业 2020 年回顾与 2021 年展望》,长桥海豚投研

竞争格局方面,光伏逆变器的主要技术已经成熟,大厂商在产品可靠性、转换效率等核心参数方面基本处于同一水准,龙头很难在技术上产生隔代的领先优势,而当前逆变器的差异化也只能体现在控制算法的设计、新兴应用场景的满足上。

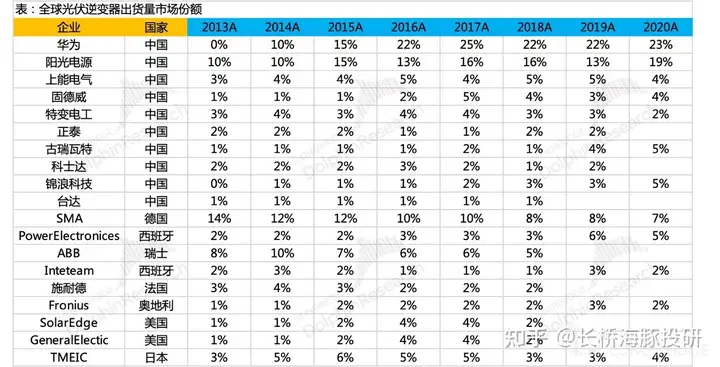

下图是主要逆变器厂商的全球市占率,国内逆变器企业依靠国内低成本产业链走向全球。

- 从绝对市占率来看,华为和阳光电源是全球逆变器绝对龙头,属第一梯队,市占率分别在 20% 左右,德国的 SMA、国内的锦浪科技、古瑞瓦特、固德威、上能电气等属于第二梯队(第二梯队中也不乏国内企业),市占率均为个位数。

- 从趋势上看,国内企业逐渐侵蚀海外企业的市场份额:华为近 5 年市占率稳定,阳光电源仍有上升势头,国内二线企业中锦浪科技和古瑞瓦特市占率提升,而海外企业市占率萎缩(龙头的 SMA 市占率从 2013 年的 14% 下滑到 2020 年的 7%,腰折)。

- 国内逆变器企业逐渐侵蚀海外逆变器企业的原因:(1)光伏逆变器技术成熟,曾经的海外龙头难以形成技术壁垒,此前国产逆变器性能确实不如海外逆变器,但国内企业近几年已经实现了技术追赶;(2)成本竞争方面国内制造企业享有优势,人工成本低,同时光伏逆变器的原材料(除 IGBT)基本来自中国,因此国内企业的降价空间更大。

数据来源:Wood Mackenzie,券商研报,长桥海豚投研

就阳光电源的光伏逆变器营收结构来看,2020 年公司光伏逆变器海外出货量占比超 60%,因为海外报价更高,光伏逆变器海外营收贡献超 80%。

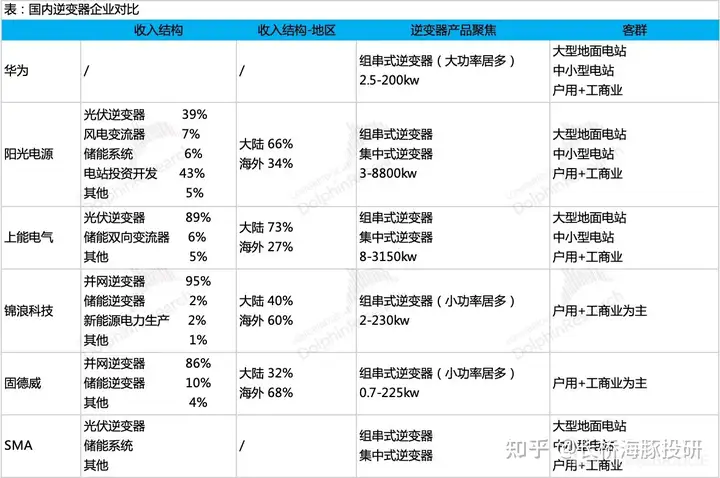

在国内逆变器企业在全球市场扮演重要角色的背景下,长桥海豚君还做了国内几家企业的横向对比,主要包括华为、阳光电源、上能电气、锦浪科技、固德威和海外的 SMA:

产品聚焦方面,阳光电源产品覆盖面最广,差异化竞争:(1)阳光电源和华为的区别在于,华为只做组串式逆变器,而阳光电源同时做集中式逆变器;(2)阳光电源和华为的产品更加聚焦大功率的大中小型电站领域,锦浪科技、固德威产品更加聚焦小功率户用和工商业应用领域,存在差异化竞争的空间;(3)上能电气产品覆盖面也比较广,但体量更小,所做逆变器的最大功率低于阳光电源;

业务结构方面,阳光电源和华为业务覆盖面更广:华为业务的宽广度无需赘述,阳光电源的业务布局是 “风 - 光 - 储 - 电站”,而其他公司业务基本都集中在光伏逆变器和储能领域。

地区分布上,都是国内和海外两个市场并行发展:(1)相比整体业务,阳光电源逆变器业务更加全球化,整体业务海外营收占比虽然只有 34%,但逆变器业务海外营收占比超 80%;(2)相对而言,上能电气的逆变器业务更加集中于国内市场。

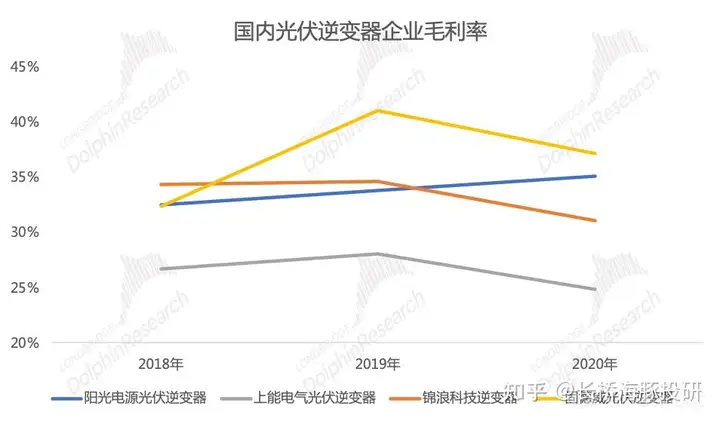

毛利率除了与各个企业的产业链整合能力有关之外,还与聚焦的产品领域有关:(1)同时布局了集中式逆变器和组串式逆变器的阳光电源和上能电气,阳光电源的毛利率明显更高;(2)锦浪科技和固德威聚焦的户用和工商业领域的逆变器,因为单价更高,其毛利率表现好于大中小型电站。

数据来源:各公司公告,公司官网,长桥海豚投研

数据来源:各公司公告,长桥海豚投研

三、风能变流器:政策目标明确,但预测增速并不喜人

风能变流器与光伏逆变器在技术一脉相承,产业链也协同。

风电变流器的作用本质,是在风机转速变化下的情况下解决发电恒频的问题。风力发电的一大问题在于,风资源的不稳定性决定了风机的转速是变化的,而并网则需要 50Hz 的恒频交流电。因此,需要一定频率变化手段去配合转速变化,才能实现风电频率变频为电网交流频率。而电力电子技术中的变频器技术(交流 - 直流 - 交流)为解决这一问题提供了可能,风电变流器属于变频器的一个分支。

总结来讲,在风电发电系统中,发电机实现了机械能到电能的转化,变流器实现了电能形式向 50Hz 电网交流电的稳定转化。

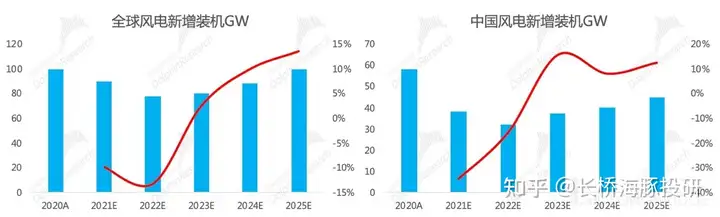

风电变流器的行业规模一般用风电机组装机容量来衡量,核心关注海风占比提升的结构性机会,主要是大型的海上风电设备对于单价更高的风电变流器要求更高。

风电相比光伏,虽然存在灵活部署、运维难度、降本空间等方面存在劣势,但在政策加持和海风平价时代到来的推动下,风电装机有望实现快速发展。

- 风电基数不大,发展空间大:2020 年全国风电新增并网装机 71.67GW,同比增长 179%,截至 2020 年底,全国风电累计装机 281GW,同比增长 34.6%,占电网发电装机容量的 12.8%;

- 海风装机占比低,但发展势头惊人:2020 年陆上风电新增 68.61GW、海上风电新增 3.06GW,海风新增装机约 4%;截止 2020 年底陆上风电累计装机 271GW、海上风电累计装机 9GW,海风累计装机占比约 3%。但2021 年风电新增装机达到 17GW,在经历 2020 年风电抢装透支 2021 年需求的情况下,海风新增装机实现了同比 400%+ 的增长,占比达到 36%,预示海风平价时代的到来,海风新增装机讲成为风电新增装机的重要增量。

- 政策目标明确,但增速似乎并不喜人:除了新能源发电整体支持政策之外,2020 年 10 月《风能北京宣言》提出,在 “十四五” 规划中,须为风电设定与碳中和国家战略相适应的发展空间,保证 2021-2025 年年均新增装机 50GW 以上;2025 年后中国风电年均新增装机容量应不低于 60GW,到 2030 年至少达到 800GW,到 2060 年至少达到 3000GW。

- 根据彭博新能源的预测,2021-2025 年风电新增装机的预测增速也并不高,因此核心海风占比提升的结构性机会。

数据来源:国家能源局,长桥海豚投研整理

数据来源:彭博新能源,长桥海豚投研

风电变流器市场格局:风电变流器市场呈现第三方供应商与风机厂自供的 “二元” 竞争格局,金风科技、远景能源、明阳智能等风电整机龙头均设有自己的变流器子公司。第三方供应商主要为阳光电源、禾望电气,外资的 ABB、阿尔斯通、爱默生等。

不过由于风电变流器并不属于技术壁垒高的行业,因此国内变流器企业也基本实现了国产替代。在行业增速受限、国产替代进程基本走完的背景下,风电变流器的赛道并不算性感。

阳光电源是从光伏逆变器做起,2019 年及之前风能变流器并非公司主流产品,2020 年公司风能变流器业务起量,实现营收 14 亿元,实现了 382% 的增长。为此公司微调了财报中的业务结构,将风能变流器做了单独披露。虽然营收占比仍不及 10%,但考虑到公司电站投资开发等薄利业务做大整体收入,预计风能变流器对公司利润的贡献在 10% 左右。

四、储能系统:低技术、大空间、高增速

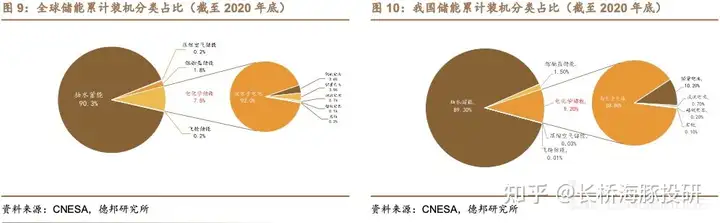

阳光电源所做的储能系统均属于电化学储能,当前抽水储能等机械储能占据主流,2020 年全球抽水储能在储能市场中占比 90%,电化学储能因为随地安装的便捷性、储能电池经济性的逐步凸显,必将成为未来储能的主流方式。从新增储能项目装机规模来看,电化学储能占比已经快速拉升。

电化学储能系统包括储能电池、光伏逆变器、储能变流器、储能充电器、EMS 系统、监控平台等部分,公司该业务采取的是 “无电芯战略”,除了储能电池之外,其他软硬设备都可以做,而储能变流器是公司在储能系统的核心。

- 储能电池是储能系统成本的大头,占比超 50%,公司与电池供应商保持良好的供应关系;

- 储能变流器与光伏逆变器技术同源,但储能变流器需要实现电池和电网之间的双边变流,因此功能更加复杂。储能变流器在储能系统成本中占比约 10-20%。

全球双碳目标下,光伏、风电等新能源的大幅介入对电力系统运行提出了更高的要求,“新能源发电 + 电力系统优化 + 储能” 成为实现双碳目标的三板大斧子。

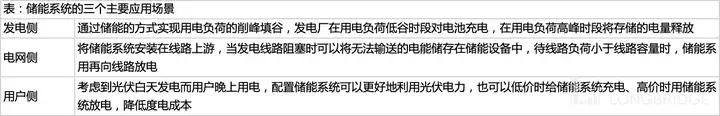

储能系统主要分发电侧、电网侧、用户侧三个应用场景,不同应用场景下,储能系统基本上都是扮演峰谷调节的作用。阳光电源目前主要的市场份额在电源侧市场,正在挖掘利润更厚的用户侧市场。

电化学储能是一个成长潜力大、天花板高、增速快的赛道

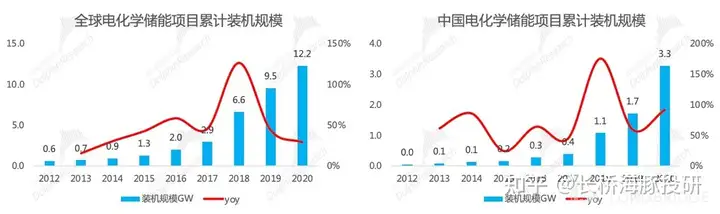

- 过去十年,电化学储能年化复合增速超 50%,呈现规模化发展的趋势,不过 2020 年全球电化学储能累计装机 14.2GW,首次突破 10GW 大关,但在整体储能市场中占比仅 7%,不足 10%,成长空间广阔;

- 政策支持:2021 年中国市场开始将储能列入新能源领域的重点扶持方向,首次明确 2025 年实现装机 30GW(60GWh)以上的装机规模。同时明确规定发电侧 15% 的配套储能挂钩比例、20% 以上挂钩比例的项目可以优先并网;用户侧则扩大峰谷电价价差,利好储能项目收益;

- 行业增速:国内 2025 年累计装机规模目标为 30GW,2020 年仅 3.3GW,5 年 10 倍,对应年化复合增速 55%,以此类推,未来 5 年全球电化学储能行业的增速将维持高速增长的态势。

数据来源:中关村储能产业技术联盟,长桥海豚投研

竞争格局尚未稳定,阳光电源处龙头地位

阳光电源是最早进入储能行业的企业之一,凭借先发优势已经在全球储能行业取得领先市场地位,公司在北美和澳洲的市场份额均超过 20%,也是国内市场储能变流器和储能系统领域的国内第一企业。

不过储能市场刚刚兴起,竞争格局并不稳定,新进入者层出不穷,而目前方式下的储能市场壁垒并不高,依靠领先优势建立起来的市场领先地位也不稳固。

数据来源:中关村储能产业技术联盟,长桥海豚投研

五、电站投资开发:薄利业务、资金密集属性

电站投资开发是阳光电源的第一大收入业务,同时涉及光伏电站和风电场。公司自 2013 年涉足电站业务,截止目前已近 10 年,董事长曹仁贤先生为电站业务倾注了较多心血。

电站投资开发包括设计方案、采购设备和建造交付,属于建筑行业的领域,类似是开发商盖房子时用的建筑承办商,其在业务特征上与设备制造相去甚远,主要体现在一下几个方面:

利润薄且不稳定:公司电站投资开发业务的毛利率常年在 20% 以下,近 2 年均保持在 15% 以下,相比逆变器动辄 30%+ 的毛利率,盈利性差距肉眼可见;再扣除三费及所得税之后,利润更加微薄;

电站投资建设的盈利性受上游材料成本影响,以光伏电站为例,其盈利性与光伏组件价格强相关,近 1 年由于硅料价格的猛涨,组件价格也呈现上扬趋势,侵蚀光伏电站的盈利,也同时影响了电站投资开发项目的工程进度;

资金密集属性:电站建设对运营资金的需求量比较大,而电站投资开发的主要竞争者包括发电企业、设备类企业和第三方投资商,其中不乏大型央企、国企,因此阳光电源在资金实力上并不具备优势;

阳光电源的电站投资开发,本质上是赚取辛苦费和材料价差,而从公司整体业务布局来看,也有利于公司逆变器、变流器等的出货。

近期传闻,阳光电源欲剥离电站业务单独上市,不过目前并未得到公司的正面确认。

阳光电源分拆电站业务上市,有助于解决前置投入较大的电站业务的融资问题,有助于理清各业务的经营决策和战略目标,同时有助于充分体现各业务的价值。

数据来源:公司公告,长桥海豚投研