财报分析-赣锋锂业(赣锋锂业一季度财报)

资产结构分析(单位:万元)

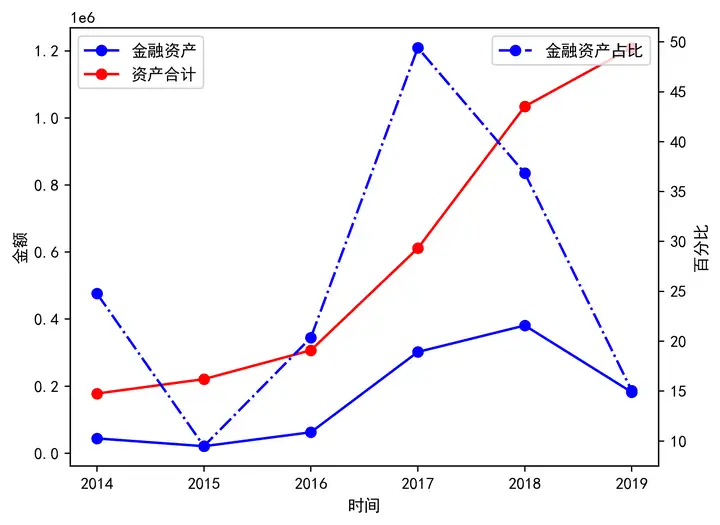

金融资产分析

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 |

| 金融资产 | 44,109.55 | 20,945.00 | 62,504.00 | 302,059.00 | 381,007.00 | 181,945.15 |

| 金融资产占比 | 24.79% | 9.48% | 20.36% | 49.41% | 36.84% | 15.05% |

| 资产合计 | 177,957.00 | 220,981.00 | 307,017.00 | 611,362.00 | 1,034,342.00 | 1,209,266.00 |

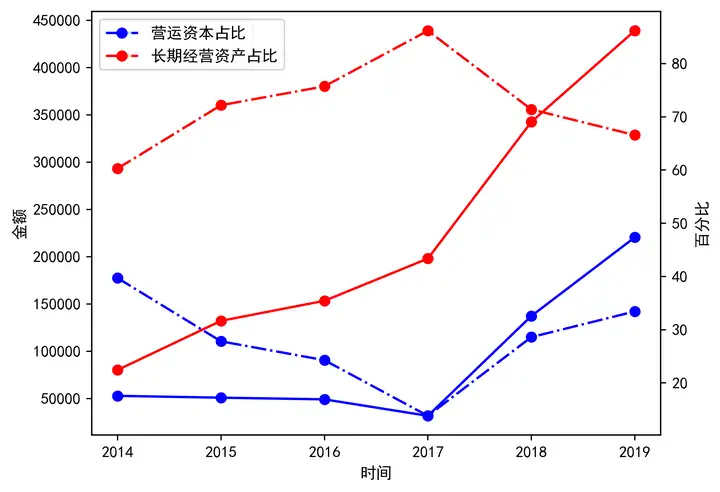

经营资产结构分析

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 |

| 营运资本 | 52,871.45 | 50,944.00 | 49,176.00 | 31,772.00 | 137,287.00 | 220,443.85 |

| 营运资本占比 | 39.70% | 27.82% | 24.28% | 13.83% | 28.61% | 33.43% |

| 长期经营资产 | 80,294.00 | 132,199.00 | 153,387.00 | 198,027.00 | 342,495.00 | 438,922.00 |

| 长期经营资产占比 | 60.30% | 72.18% | 75.72% | 86.17% | 71.39% | 66.57% |

| 经营资产合计 | 133,165.45 | 183,143.00 | 202,563.00 | 229,799.00 | 479,782.00 | 659,365.85 |

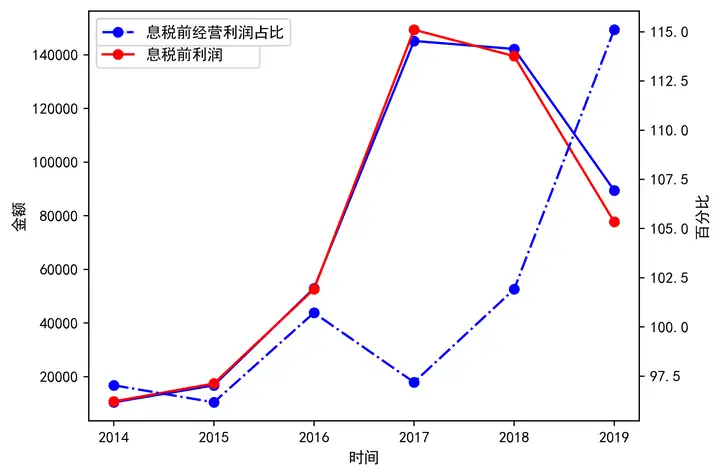

息税前利润结构

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 |

| 息税前经营利润 | 10,442.00 | 16,775.00 | 52,956.00 | 145,152.00 | 142,170.00 | 89,453.00 |

| 息税前经营利润占比 | 97.04% | 96.17% | 100.72% | 97.19% | 101.91% | 115.11% |

| 息税前利润 | 10,761.06 | 17,442.99 | 52,577.41 | 149,350.70 | 139,499.19 | 77,713.34 |

从上面几个表格可以看出,赣锋锂业的金融资产一直在增长,从2014年的4.4亿到2019年的18亿,占比随着总资产的增加逐年减少,特别是2019年减少到了15%左右,说明公司的金融资产已经不是很充足。

经营资产结构中以长期经营资产为主,所以赣锋锂业应该是属于重资产企业。

从息税前利润结构来看,赣锋锂业的利润还是以经营利润为主,占比都在90%以上,

成长性分析(单位:万元)

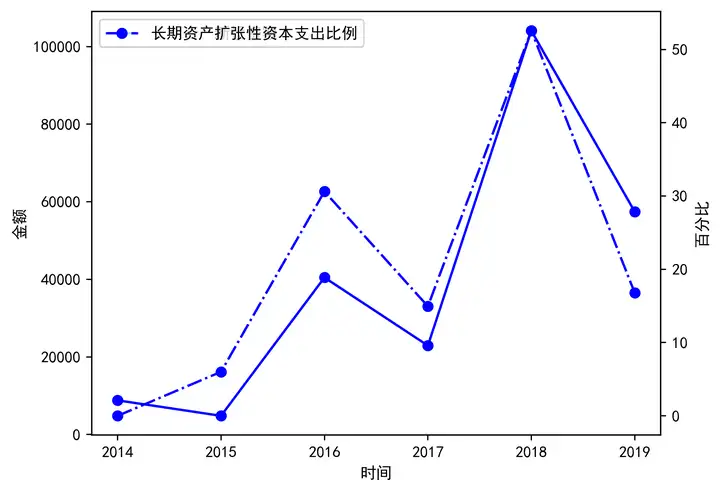

投资活动现金流量

| 投资活动产生的现金流量 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 |

| 长期资产新投资额 | 8,807.84 | 4,823.33 | 40,476.04 | 22,922.65 | 104,092.50 | 57,431.85 |

| 长期资产扩张性资本支出比例 | 0.00% | 6.01% | 30.62% | 14.94% | 52.56% | 16.77% |

| 处置子公司及其他营业单位收到的现金净额 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 |

| 取得子公司及其他营业单位支付的现金净额 | 0.00 | 23,261.00 | 0.00 | 1,915.00 | 0.00 | 0.00 |

从投资活动现金流量来看,赣锋锂业每年都有比较大比例的扩张性支出,同时有个别年份有一些并购的扩张性活动,以自身经营扩张为主,总体来看公司的经营策略比较积极的,是一个成长型的企业。

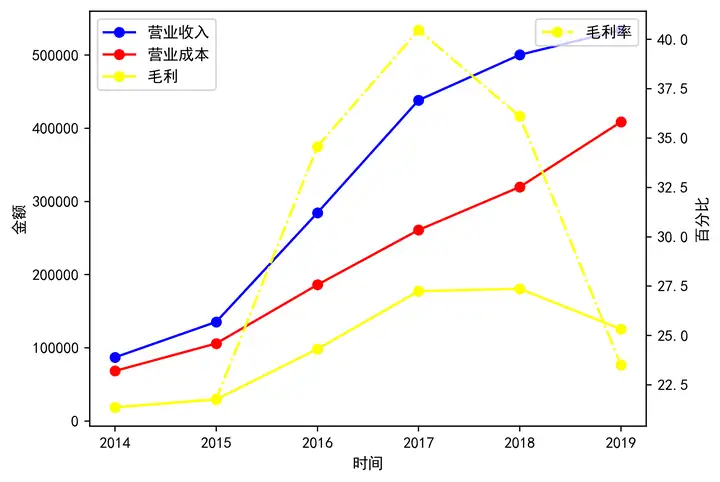

毛利率分析

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 |

| 营业收入 | 86,948.00 | 135,392.00 | 284,412.00 | 438,345.00 | 500,388.00 | 534,172.00 |

| 营业成本 | 68,375.00 | 105,899.00 | 186,090.00 | 260,942.00 | 319,728.00 | 408,621.00 |

| 毛利 | 18,573.00 | 29,493.00 | 98,322.00 | 177,403.00 | 180,660.00 | 125,551.00 |

| 毛利率 | 21.36% | 21.78% | 34.57% | 40.47% | 36.10% | 23.50% |

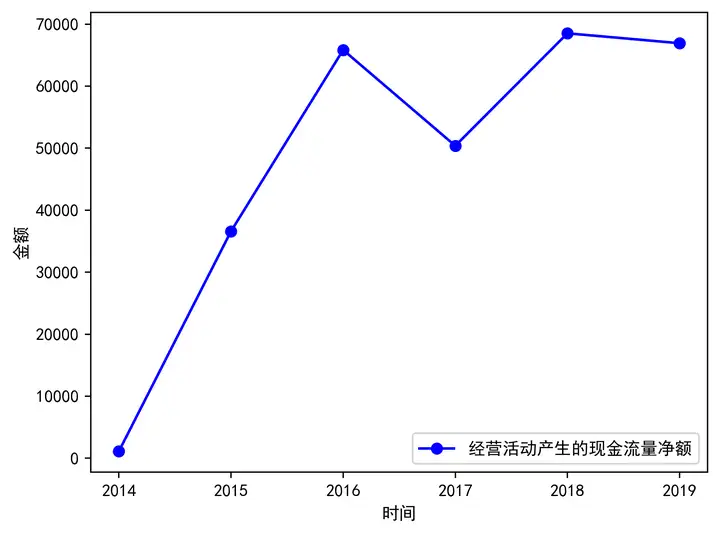

经营活动现金流量分析

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 |

| 经营活动产生的现金流量净额 | 1,111.00 | 36,597.00 | 65,847.00 | 50,387.00 | 68,523.00 | 66,929.00 |

赣锋锂业的营业收入与营业成本都呈现上升的趋势,但从2018年开始营业成本的增长明显高于收入的增长,所以毛利和毛利率从2018年开始掉头向下,但总体来看毛利率还是稍有增长的,成长性总体来说比较理想。

经营活动产生的现金总体呈现的是上升的状况,从2014年的1千多万上升到2019年的6.6亿左右,上升曲线与毛利的曲线比较吻合,说明营业收入转化成实实在在的现金的效率还是不错的,成长质量还是不错的。

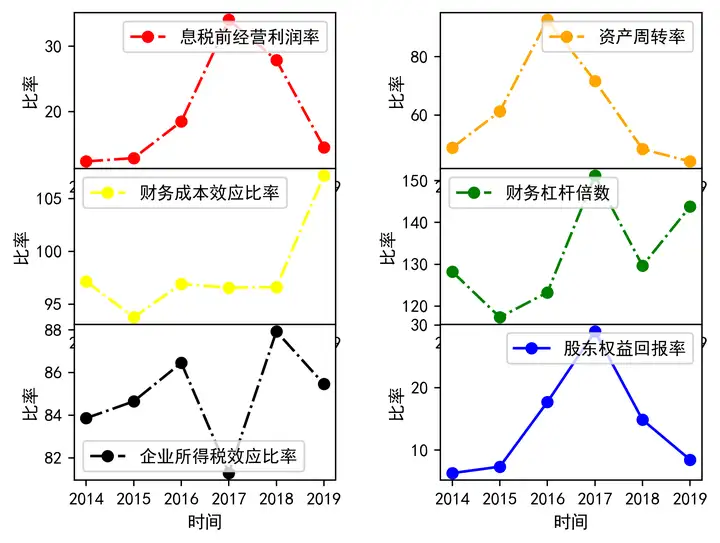

收益性分析(单位:万元)

股东权益回报率因素分析

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 |

| 息税前经营利润率 | 12.38% | 12.88% | 18.49% | 34.07% | 27.88% | 14.55% |

| 资产周转率 | 0.49 | 0.61 | 0.93 | 0.72 | 0.48 | 0.44 |

| 财务成本效应比率 | 0.97 | 0.94 | 0.97 | 0.97 | 0.97 | 1.07 |

| 财务杠杆倍数 | 1.28 | 1.17 | 1.23 | 1.51 | 1.30 | 1.44 |

| 企业所得税效应比率 | 83.86% | 84.65% | 86.46% | 81.29% | 87.93% | 85.46% |

| 股东权益回报率 | 6.32% | 7.35% | 17.69% | 29.00% | 14.86% | 8.46% |

赣锋锂业的股东权益回报率总体呈现先升事降的趋势,主要受到息税前利润率的影响,近两年的回报率相对来说比较低,特别是2019年已经下降到8%左右,处于下游水平。

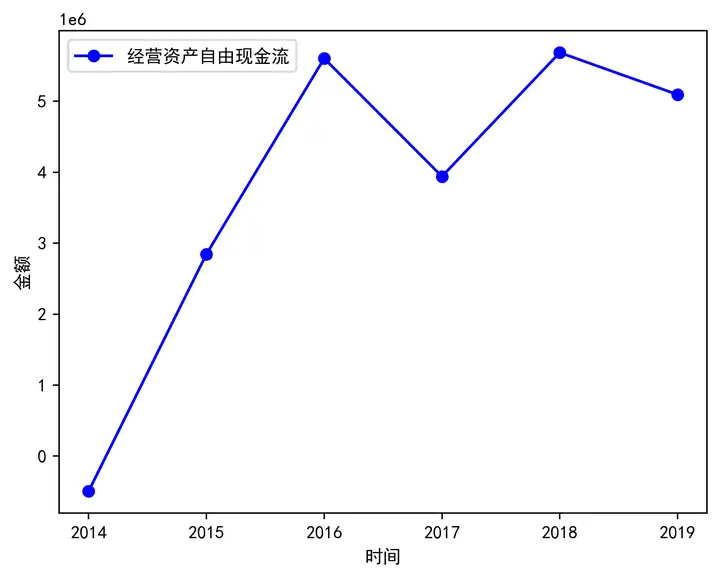

历史经营活动现金流和经营资产自由现金流分析

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 |

| 经营资产自由现金流 | -4,954.16 | 28,447.33 | 56,033.04 | 39,408.31 | 56,854.98 | 50,942.22 |

| 自由现金流增长率 | 674.21% | 96.97% | -29.67% | 44.27% | -10.40% |

赣锋锂业的自由现金流总体呈现的是上升的状况,从2014年的负4千多万到2019年的5亿左右,说明公司的自由现金流非常充足。

从盈利能力矩阵来看,赣锋锂业的资产回报率很低同时有充足的自由现金流,说明赣锋锂业的经营风险不高。

财务健康状况分析(单位:万元)

财务杠杆效应

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 |

| 财务杠杆倍数 | 1.28 | 1.17 | 1.23 | 1.51 | 1.30 | 1.44 |

债权人保障程度

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 |

| 息税前利润 | 10,761.06 | 17,442.99 | 52,577.41 | 149,350.70 | 139,499.19 | 77,713.34 |

| 利息费用 | 306.00 | 1,087.53 | 1,617.33 | 5,132.41 | 4,713.45 | -5,582.43 |

| 利息保障倍数 | 35.17 | 16.04 | 32.51 | 29.10 | 29.60 | -13.92 |

营运资本长期化率

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 |

| 长期资本合计 | 139,478.00 | 198,919.00 | 254,651.00 | 503,029.00 | 962,742.00 | 1,085,737.00 |

| 营运资本 | 52,871.45 | 50,944.00 | 49,176.00 | 31,772.00 | 137,287.00 | 220,443.85 |

| 营运资本长期化率 | 110.65% | 97.81% | 120.62% | 709.74% | 325.37% | 126.50% |

赣锋锂业的财务杠杆倍数基本处于比较稳定的情况,稳定在1.3左右,说明公司的有息债务比较稳定,利息保障倍数基本都比较高也比较稳定,2019年基是负的,因为其金融资产产生的利息收入超过了有息债务的利息支出,说明债权人的利息是有比较高的保障的。

营运资本长期化率总体呈现的是上升的状况,说明公司的流动性风险比较小。总体来说赣锋锂业的财务健康状况水平处于中上游水平。

股票估值(单位:万元)

| 两阶段模型 | |

| 2019年的自由现金流为基准 | 50,942.22 |

| 假设2020年-2024年每年增长 | 30.00% |

| 2025年后每年增长 | 6.00% |

| 折现率 | 7.55% |

| 营运类资产的价值 | 9248022.85 |

| 加:金融资产 | 181945.15 |

| 加:长期股权投资 | 367,955.00 |

| 减:企业债务 | 442,125.00 |

| 企业价值 | 9,355,798.001 |

| 少数股东比例 | 0.65% |

| 归属于母公司股东的价值 | 9,294,592.428 |

| 股本(万股) | 129,260 |

| 每股内在价值(元) | 71.91 |

由于赣锋锂业是一个成长型的企业,所以我偏向于用两阶段模型对其进行估值,最后得出的估值结果是71.91元,留出15%的安全边界,我觉得在61元以下买入比较合理。

后记

在整理这份分析报告时,赣锋锂业2020年第三季度的财报已经发布了,通过对第三季度的营业收入及现金流的大致分析,发现2020年赣锋锂业的经营资产自由现金流同比小幅下降,预计其2020年的自由现金流也会小幅下降,个人认为降低其估值。

总结

总得来说赣锋锂业的经营活动积极,采取的是扩张的策略,现金流比较充足,金融资产不是太充足,带给股东的回报率处于下游水平,财务健康状况良好。