财报分析-千禾味业-2020(千禾味业业绩预告2020)

资产资本结构分析

资产结构分析

资产结构分析

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 | 2020/12/31 |

| 金融资产 | 7% | 8% | 23% | 23% | 27% | 25% | 26% |

| 长期股权投资 | 0% | 0% | 0% | 0% | 0% | 0% | 0% |

| 经营资产 | 93% | 92% | 77% | 77% | 73% | 75% | 74% |

可以看出千禾味业的资产结构是以经营资产为主,金融资产的占比呈现上升的趋势,出金融资产还是比较充足的,说明公司不缺钱。

金融资产结构分析

金融资产结构分析

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 | 2020/12/31 |

| 货币资金 | 100% | 100% | 46% | 33% | 100% | 20% | 23% |

| 交易性金融资产 | 0% | 0% | 0% | 0% | 0% | 80% | 77% |

| 其它 | 0% | 0% | 54% | 67% | 0% | 0% | 0% |

可以看出千禾味业的金融资产在2018年及以前基本都是非常容易变现的货币资金,之后交易性金融资产的占比变多,交易性金融资产相对来说是比较不容易变现的。

经营资产结构分析

经营资产结构分析

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 | 2020/12/31 |

| 营运资本 | 14% | 19% | 24% | 25% | 36% | 17% | 21% |

| 长期经营资产 | 86% | 81% | 76% | 75% | 64% | 83% | 79% |

可以看出千禾味业的经营资产是以长期经营为主,说明千禾味业是一个传统意义上的重资产公司。

长期经营资产结构分析

长期经营资产结构分析

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 | 2020/12/31 |

| 固定资产 | 50% | 65% | 87% | 71% | 52% | 63% | 74% |

| 在建工程 | 38% | 22% | 0% | 16% | 39% | 17% | 12% |

| 无形资产 | 10% | 10% | 10% | 9% | 7% | 11% | 9% |

| 开发支出 | 0% | 0% | 0% | 0% | 0% | 0% | 0% |

| 商誉 | 0% | 0% | 0% | 0% | 0% | 6% | 0% |

| 其它 | 2% | 2% | 3% | 4% | 2% | 3% | 5% |

可以看出,千禾味业的长期经营资产中以固定资产和在建工程为主,两者相加基本维持在80%到90%之间。

营运资本结构分析

营运资本结构分析

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 | 2020/12/31 |

| 营运资产/营运负债 | 1.77 | 2.07 | 2.40 | 2.88 | 3.04 | 1.80 | 2.23 |

| 应收预付/应付预收 | 0.85 | 0.61 | 0.82 | 1.08 | 0.77 | 1.51 | 1.35 |

千禾味业的营运资产与营运负债的比例及应收预付与应付预收的比例老都在升高,这表明公司在上下游中的资金安排能力在变弱。

营运资产结构分析

营运资产结构分析

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 | 2020/12/31 |

| 应收账款票据 | 22% | 17% | 20% | 21% | 13% | 33% | 23% |

| 预付款项 | 9% | 0% | 0% | 0% | 0% | 0% | 0% |

| 存货 | 68% | 82% | 76% | 76% | 40% | 64% | 74% |

| 其它 | 1% | 1% | 4% | 3% | 47% | 2% | 2% |

千禾味业的营运资产中基本存货为主,这需要具体分析存货中具体是成品还是原材料占比居多,如果是成品居多则表明公司的产品有积压不是很好卖。

营运负债结构分析

营运负债结构分析

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 | 2020/12/31 |

| 应付账款票据 | 76% | 60% | 45% | 50% | 46% | 30% | 30% |

| 预收款项 | 7% | 12% | 14% | 7% | 4% | 10% | 9% |

| 其它 | 16% | 29% | 40% | 43% | 50% | 60% | 61% |

千禾味业的营运负债中应付账款票据的占比在减少,其它资产的占比在增加,这个其它资产具体是什么需要查看年报附注。

资本结构分析

资本结构分析

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 | 2020/12/31 |

| 财务杠杆比例 | 1.38 | 1.31 | 0.98 | 1.00 | 1.29 | 1.09 | 1.01 |

千禾味业的财务杠杆比例总体是下降的,说明公司的有息债务比例越来越少。

流动性分析

流动性分析

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 | 2020/12/31 |

| 营运资本 | 7,308 | 10,849 | 16,338 | 20,760 | 44,566 | 21,990 | 29,372 |

| 长期资本-长期资产 | -4,067 | 1,410 | 38,199 | 44,961 | 80,312 | 65,954 | 78,168 |

| 长期融资净值 | -11,375 | -9,439 | 21,861 | 24,201 | 35,746 | 43,964 | 48,796 |

| 营运资本长期化率 | -56% | 13% | 234% | 217% | 180% | 300% | 266% |

千禾味业的长期融资净值从2016年及以后都是负的,之间都是负的,说明公司的融资策略在2016年及以后变得比较稳健,营运资本长期化率在2016年以后的变得比较高,说明公司的流动性风险比较小。

利润分析

利润结构分析

利润结构分析

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 | 2020/12/31 |

| 息税前经营利润占比 | 100% | 100% | 98% | 101% | 100% | 96% | 99% |

| 长期股权收益占比 | 0% | 0% | 0% | -1% | 0% | 0% | 0% |

| 金融资产收益占比 | 0% | 0% | 2% | 0% | 0% | 4% | 1% |

千禾味业的利润结构中以息税前利润为主,占比在95%以上,说明公司专注于自身的经营,是一个经营主导的企业。

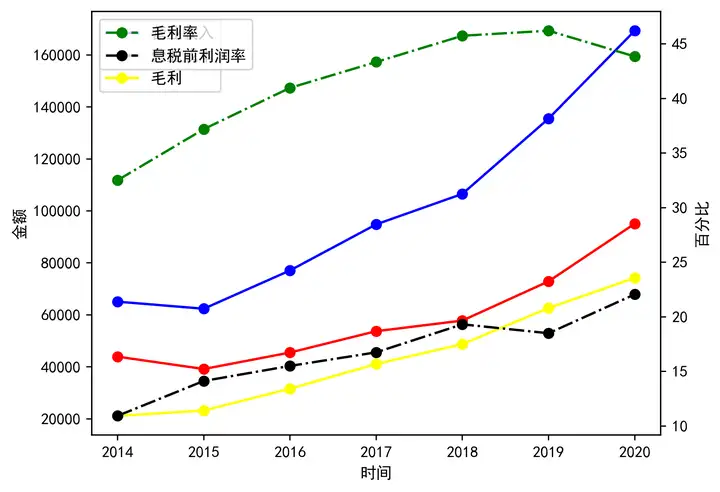

毛利分析

毛利分析

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 | 2020/12/31 |

| 营业收入 | 65,078 | 62,359 | 77,086 | 94,817 | 106,545 | 135,515 | 169,327 |

| 营业成本 | 43,919 | 39,167 | 45,504 | 53,726 | 57,806 | 72,899 | 95,082 |

| 毛利 | 21,159 | 23,192 | 31,582 | 41,091 | 48,739 | 62,616 | 74,245 |

| 毛利率 | 33% | 37% | 41% | 43% | 46% | 46% | 44% |

| 息税前利润率 | 11% | 14% | 16% | 17% | 19% | 18% | 22% |

千禾味业的营业收入与营业成本及毛利呈现的是快速上升的趋势,毛利率也基本呈现同样的态势但2020年略有下降,息税前利润率除了2019年略有下降外其它年份都是持续上升的,增长曲线非常漂亮。

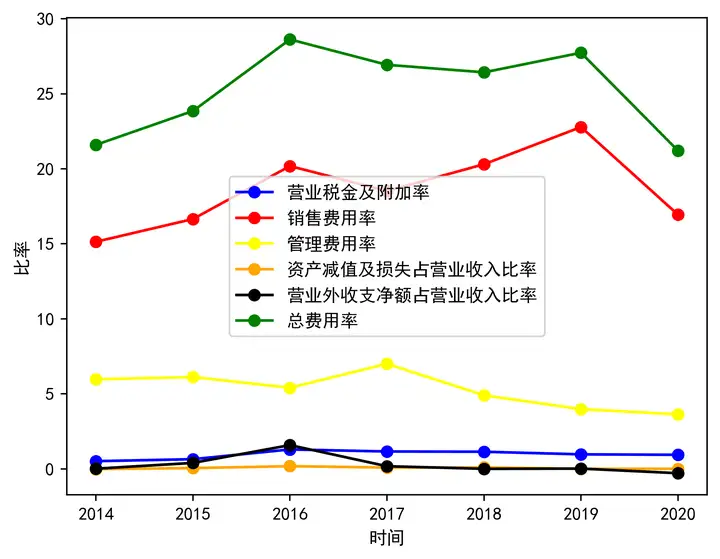

营业费用分析

营业费用分析

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 | 2020/12/31 |

| 营业税金及附加率 | 1% | 1% | 1% | 1% | 1% | 1% | 1% |

| 销售费用率 | 15% | 17% | 20% | 19% | 20% | 23% | 17% |

| 管理费用率 | 6% | 6% | 5% | 7% | 5% | 4% | 4% |

| 资产减值及损失占营业收入比率 | -0% | 0% | 0% | 0% | 0% | 0% | 0% |

| 营业外收支净额占营业收入比率 | 0% | 0% | 2% | 0% | -0% | 0% | -0% |

| 总费用率 | 22% | 24% | 29% | 27% | 26% | 28% | 21% |

千禾味业的总费用率呈现先升后降的态势,这与其销售费用率的趋势基本一致,因为公司的销售费用率占比非常高,说明公司在推广产品方面的费用比较舍得投入,管理费用率总体是下降的。

现金流量分析

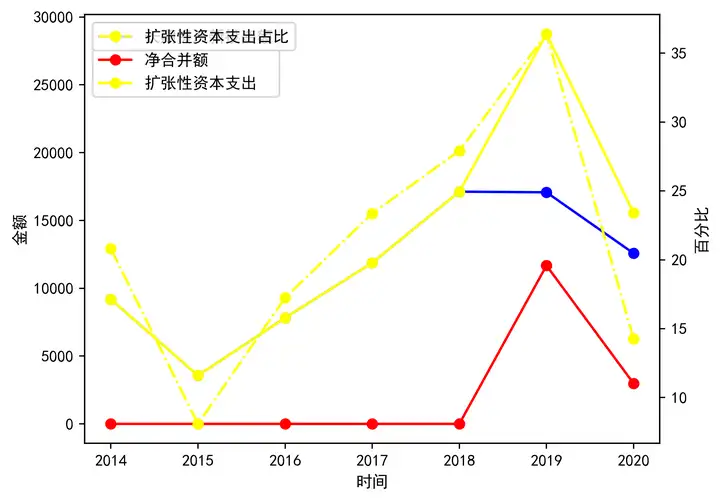

投资活动现金流量分析

投资活动现金流量分析

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 | 2020/12/31 |

| 长期资产新投资额 | 9,189 | 3,572 | 7,819 | 11,881 | 17,123 | 17,075 | 12,575 |

| 净合并额 | 0 | 0 | 0 | 0 | 0 | 11,675 | 2,978 |

| 扩张性资本支出 | 9,189 | 3,572 | 7,819 | 11,881 | 17,123 | 28,750 | 15,553 |

| 扩张性资本支出占比 | 21% | 8% | 17% | 23% | 28% | 36% | 14% |

千禾味业的扩张性资本支出比例常年都维持在一定的比例,大部分年份都超过了20%,说明公司的投资活动是非常积极的。

筹资活动现金流量分析

筹资活动现金流量分析

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 | 2020/12/31 |

| 现金自给率 | 85% | 121% | 62% | 105% | 160% | 54% | 157% |

| 筹资需求 | 0 | 5,205 | 671 | 20,977 | 33,678 | 29,343 | 56,641 |

| 股东筹资净额 | 0 | -1,600 | 31,407 | 1,236 | -6,991 | -6,087 | -6,191 |

| 债务筹资净额 | 4,975 | 432 | -13,586 | -163 | 9,704 | -10,184 | -748 |

千禾味业的现金自给率不是太稳定,有时小于100%,有时大于100%,但总体来看现金自给率还是比较低的,说明公司经营活动产生的现金流量净额比较难满足公司投资性扩张的资金需求,好在公司的金融资产比较充足,所以其筹资需求仍然是正的,从实际筹资活动来看公司也比较少的利用到外源筹资。

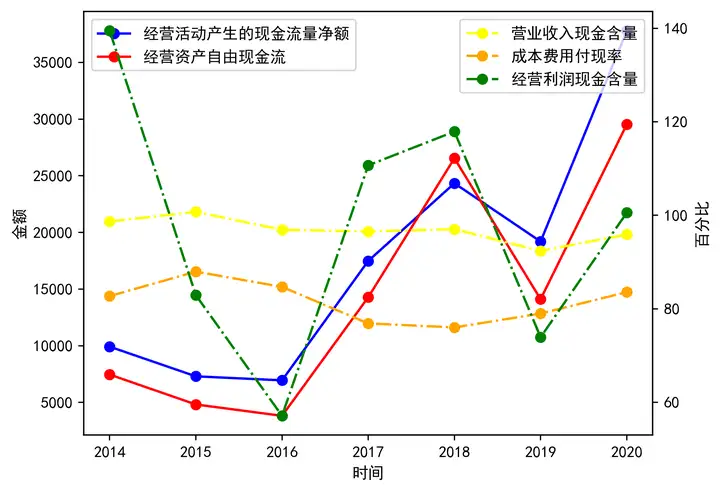

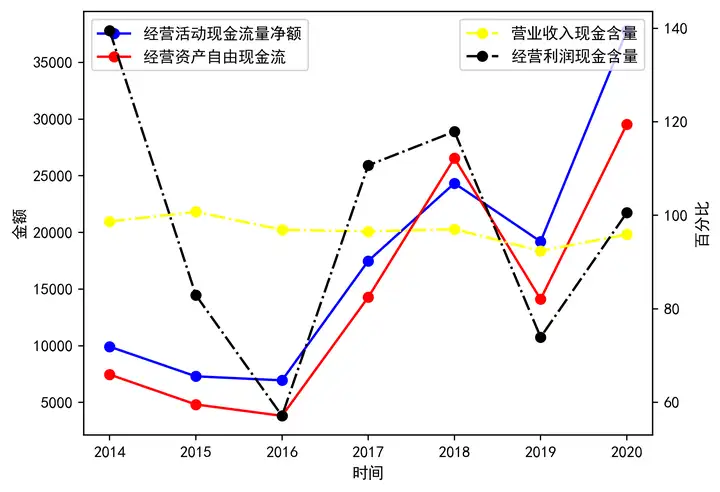

经营活动现金流量分析

经营活动现金流量分析

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 | 2020/12/31 |

| 经营活动产生的现金流量净额 | 9,922 | 7,303 | 6,949 | 17,484 | 24,341 | 19,199 | 37,803 |

| 经营资产自由现金流 | 7,461 | 4,820 | 3,818 | 14,280 | 26,546 | 14,105 | 29,535 |

| 营业收入现金含量 | 99% | 101% | 97% | 97% | 97% | 92% | 96% |

| 成本费用付现率 | 83% | 88% | 85% | 77% | 76% | 79% | 84% |

| 经营利润现金含量 | 139% | 83% | 57% | 111% | 118% | 74% | 101% |

千禾味业在的现金流呈现波浪式向上的态势,总体是上升的,说明公司的自由现金流还是比较充足的,公司的营业收入现金含量接近于1,成本费用付现率小于1都说明公司处于平稳运行阶段,但公司的经营利润现金质量不是太稳定,这好象是大多数企业的共同的问题,这个指标从实际来看保持稳定不是太容易。

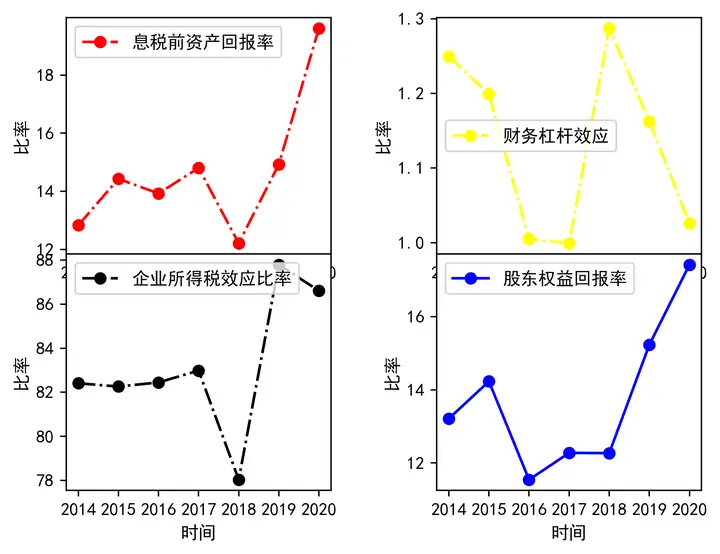

股东权益回报率分析

股东权益回报率分析

股东权益回报率分析

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 | 2020/12/31 |

| 息税前资产回报率 | 13% | 14% | 14% | 15% | 12% | 15% | 20% |

| 财务杠杆效应 | 1.25 | 1.20 | 1.01 | 1.00 | 1.29 | 1.16 | 1.03 |

| 企业所得税效应比率 | 82% | 82% | 82% | 83% | 78% | 88% | 87% |

| 股东权益回报率 | 13% | 14% | 12% | 12% | 12% | 15% | 17% |

千禾味业的股东权益回报率总体是上升的,回报率处于中游水平,波动趋势受到息税前资产回报率,财务杠杆效应,企业所得税效应比率的综合影响。

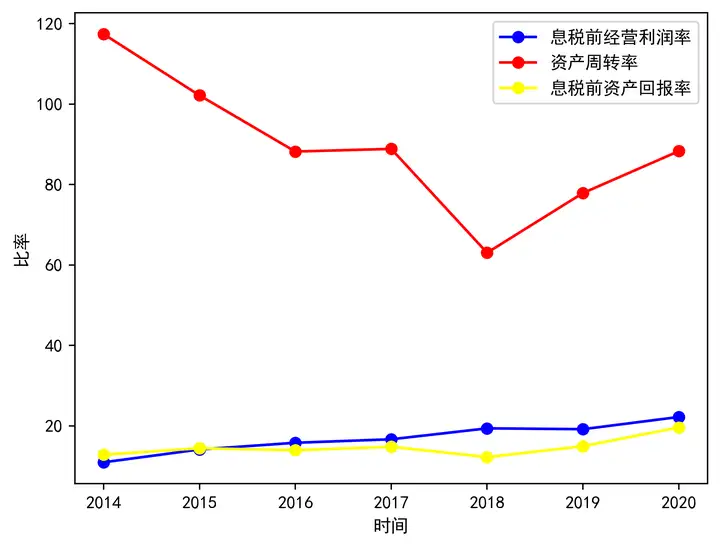

息税前资产回报率分析

息税前资产回报率分析

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 | 2020/12/31 |

| 息税前经营利润率 | 11% | 14% | 16% | 17% | 19% | 19% | 22% |

| 资产周转率 | 117% | 102% | 88% | 89% | 63% | 78% | 88% |

| 息税前资产回报率 | 13% | 14% | 14% | 15% | 12% | 15% | 20% |

千禾味业的息税前资产回报率受到息税前经营利润率与资产周转率的综合影响,这期间息税前经营利润率是持续上升的,但资产周边率是总体下降的,所以息税前资产回报率呈现的是先降后升的态势,但总体来看是上升的。

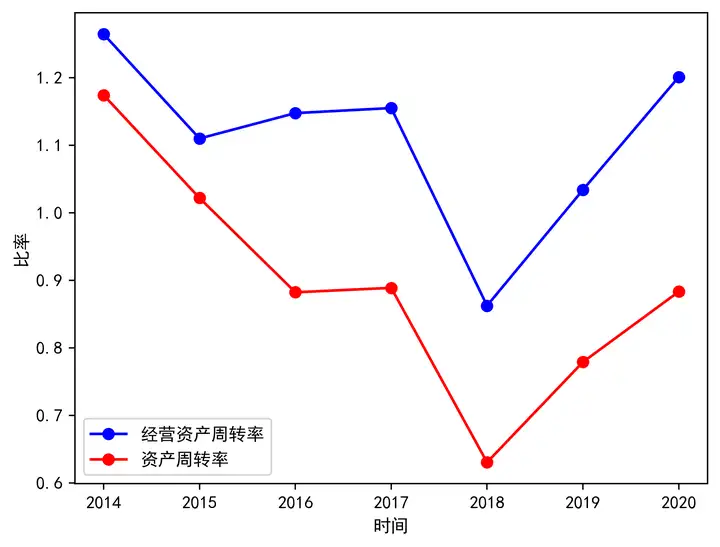

资产周转率分析

资产周转率分析

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 | 2020/12/31 |

| 经营资产周转率 | 1.26 | 1.11 | 1.15 | 1.15 | 0.86 | 1.03 | 1.20 |

| 资产周转率 | 1.17 | 1.02 | 0.88 | 0.89 | 0.63 | 0.78 | 0.88 |

千禾味业的资产周转率与经营资产周转率的趋势比较一致,说明公司的资产周转率主要受到经营资产周转率的影响。

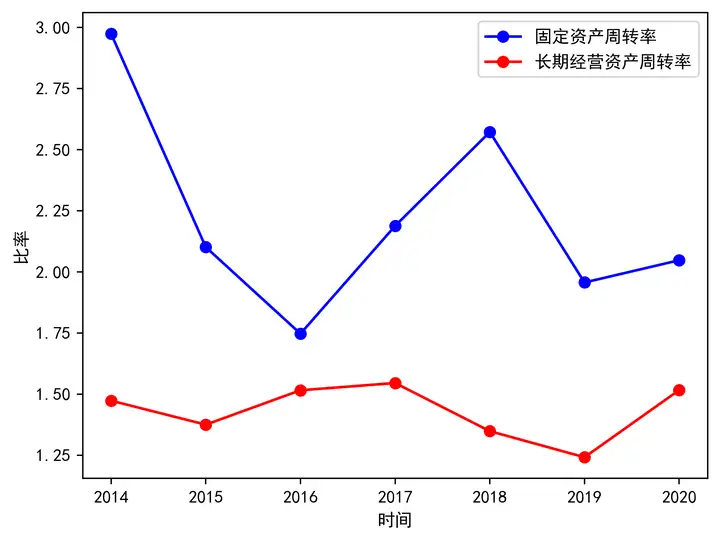

长期经营资产周转率分析

长期经营资产周转率分析

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 | 2020/12/31 |

| 固定资产周转率 | 2.97 | 2.10 | 1.75 | 2.19 | 2.57 | 1.96 | 2.05 |

| 长期经营资产周转率 | 1.47 | 1.38 | 1.52 | 1.55 | 1.35 | 1.24 | 1.52 |

千禾味业的长期经营资产周转率和固定资产周转率的波动趋势不太一致,这说明公司的长期经营资产周转率受到了除固定资产以外的其它资产的干扰比较大,这个需要另外进行分析。

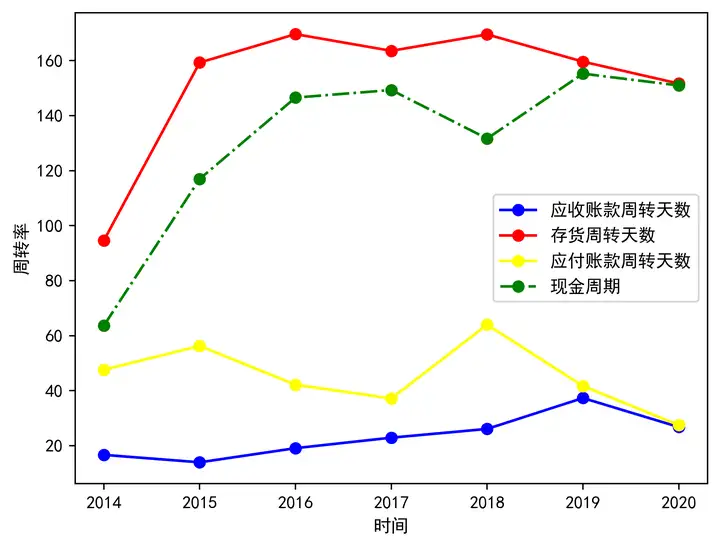

营运资本周转率分析

营运资本周转率分析

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 | 2020/12/31 |

| 应收账款周转天数 | 16.66 | 13.96 | 19.11 | 22.92 | 26.09 | 37.32 | 26.79 |

| 存货周转天数 | 94.61 | 159.28 | 169.61 | 163.54 | 169.52 | 159.61 | 151.65 |

| 应付账款周转天数 | 47.60 | 56.28 | 42.17 | 37.16 | 63.96 | 41.69 | 27.49 |

| 现金周期 | 63.67 | 116.96 | 146.55 | 149.29 | 131.65 | 155.24 | 150.95 |

千禾味业的现金周期是上升的,说明公司的营运效率近年来有所下降,这主要家到其存货周转天数的影响。

各类资产的回报率分析

各类资产的回报率分析

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 | 2020/12/31 |

| 经营资产回报率 | 11% | 14% | 16% | 17% | 19% | 19% | 22% |

| 长期股权投资回报率 | 0% | 0% | 0% | 0% | 0% | 0% | 0% |

| 金融资产回报率 | 0% | 0% | 1% | 0% | 0% | 2% | 0% |

可以看出,千禾味业的经营资产回报率是最高的并且相对来说比较稳定,其它两类资产的回报率都非常低并且都不太稳定,这是经营主导的公司普遍存在的现象。

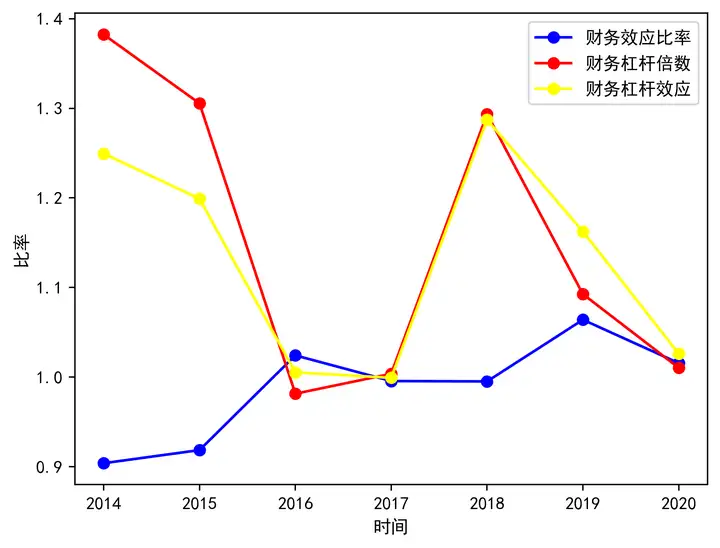

财务杠杆效应分析

财务杠杆效应分析

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 | 2020/12/31 |

| 财务效应比率 | 0.90 | 0.92 | 1.02 | 1.00 | 1.00 | 1.06 | 1.02 |

| 财务杠杆倍数 | 1.38 | 1.31 | 0.98 | 1.00 | 1.29 | 1.09 | 1.01 |

| 财务杠杆效应 | 1.25 | 1.20 | 1.01 | 1.00 | 1.29 | 1.16 | 1.03 |

千禾味业的财务杠杆效应与财务杠杆倍数的变化频率基本是同步的,说明财务杠杆效应主要还是受到财务杠杆倍数的影响,这也是比较正常的现象。

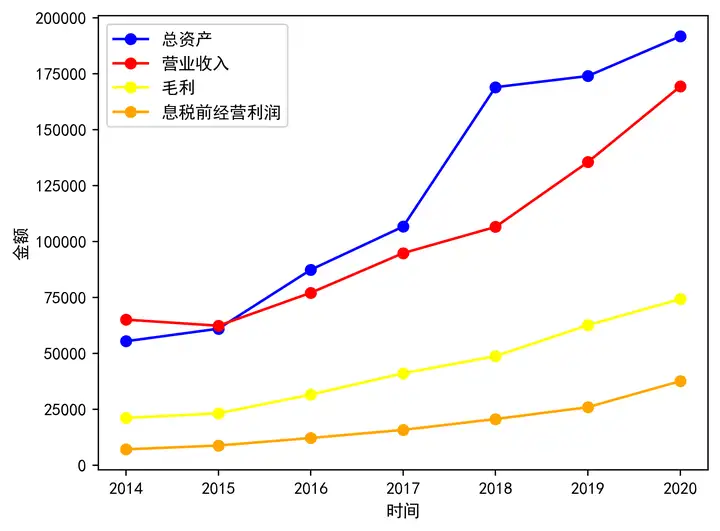

成长性分析

成长性分析

成长性分析

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 | 2020/12/31 |

| 总资产 | 55,429 | 61,031 | 87,386 | 106,689 | 169,007 | 173,995 | 191,741 |

| 营业收入 | 65,078 | 62,359 | 77,086 | 94,817 | 106,545 | 135,515 | 169,327 |

| 毛利 | 21,159 | 23,192 | 31,582 | 41,091 | 48,739 | 62,616 | 74,245 |

| 息税前经营利润 | 7,113 | 8,807 | 12,170 | 15,796 | 20,643 | 25,973 | 37,596 |

| 营业收入增长率 | 0 | -4% | 24% | 23% | 12% | 27% | 25% |

| 营业收入平均增长率 | 0 | -4% | 10% | 14% | 14% | 16% | 18% |

千禾味业的总资产,营业收入,毛利,息税前经营利润都呈现快速增长的态势,说明公司的成长性是非常不错的,是一个成长型的企业。

成长质量分析

成长质量分析

| 项目 | 2014/12/31 | 2015/12/31 | 2016/12/31 | 2017/12/31 | 2018/12/31 | 2019/12/31 | 2020/12/31 |

| 经营活动现金流量净额 | 9,922 | 7,303 | 6,949 | 17,484 | 24,341 | 19,199 | 37,803 |

| 经营资产自由现金流 | 7,461 | 4,820 | 3,818 | 14,280 | 26,546 | 14,105 | 29,535 |

| 营业收入现金含量 | 99% | 101% | 97% | 97% | 97% | 92% | 96% |

| 经营利润现金含量 | 139% | 83% | 57% | 111% | 118% | 74% | 101% |

| 自由现金流增长率 | 0 | -35% | -21% | 274% | 86% | -47% | 109% |

| 自由现金流平均增长率 | 0 | -35% | -28% | 73% | 76% | 51% | 61% |

千禾味业的经营活动现金流量净额,经营资产自由现金流都呈现不断上升的趋势,公司的自由现金流充足,营业收入现金含量接近于1,说明公司的收入都有转化成实实在在的现金并且效率非常高,成长质量非常不错。

估值

| 两阶段模型 | |

| 2020年的自由现金流为基准 | 29,535.00 |

| 假设2021年-2025年每年增长 | 18.00% |

| 2025年后每年增长 | 7.00% |

| 折现率 | 9.00% |

| 营运类资产的价值 | 2485020.75 |

| 加:金融资产 | 50746.00 |

| 加:长期股权投资 | 0.00 |

| 减:企业债务 | 0.00 |

| 企业价值 | 2,535,766.748 |

| 少数股东比例 | 0.00% |

| 归属于母公司股东的价值 | 2,535,766.748 |

| 股本(万股) | 66,568 |

| 每股内在价值(元) | 38.09 |

千禾味业是一个成长型的企业,并且成长性和成长质量都非常不错,我们偏向于用两阶段模型对其进行估值,最终得出的估值为38.09元,留出30%的安全边界,我觉得在26元以下买入比较合理。

总结

千禾味业的资产结构和资本结构都比较合理,融资策略近年来也比较稳健,流动性风险比较小。

千禾味业的利润结构以息税前经营利润为主,这是经营主导公司的普遍特征,毛利率较高并且整体来看是上升的,营业费用方面总体来看是比较平稳,销售费用率占本非常大,管理费用率总体看来是下降的。

千禾味业的投资活动非常积极,现金自给率略显不足,但公司的金融资产比较充足,所以比较少的利用外源筹资,经营活动现金流量净额不断上升,公司的币现金流比较充足。

千禾味业的股东权益回报率不高,处于中游水平,但总体看来有所上升。

千禾味业的成长性非常不错,成长质量也非常好。

我的其它自媒体公众号

微信搜索公众号:羊爸羊儿

雪球:https://xueqiu.com/u/1356084753