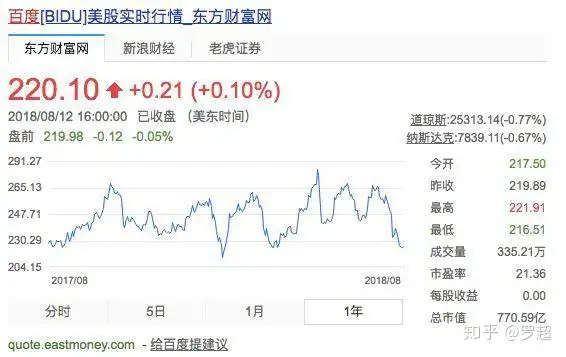

股价横盘一年,抄底百度的最佳时机到了?(横盘一年的股票能买吗)

8月10日百度收于220.10美元,市值770.59亿美元。一年前的8月11日,百度股价223.49美元,跟今天比几乎一样。在过去的一年里,百度股价最高284.22美元,市值最高995.08亿美元,最低207.74美元,市值最低727.31亿美元,从股价数据来看,虽然有波动,市值也在700-1000亿美元间徘徊,但时间放长至一年,则没有大涨,也没有大跌。

显而易见,百度横盘了。横盘又称盘整,“一只股票的价格在一段时间内波动幅度小,无明显的上涨或下降趋势,该阶段的行情震幅小,方向不易把握,是投资者最迷惑的时候。”我想,投资者当下对于百度这只横盘的股票是充满疑惑的,甚至对整个科技股都是比较迷茫的。

资本市场大环境波诡云谲,一边是昔日“股王”腾讯已不再坚挺,甚至被踢出摩根士丹利亚太除日本外、环球新兴市场以及中国/香港的关注名单,现象级公司小米上市后的表现也不及各界预期;另一边则是苹果市值终于突破万亿美元,亚马逊股价一年大涨70%,科技资本市场可谓是冰火两重天。如何消除疑惑?我认为,价值投资还是要回到价值本身,一切判断都应该以企业价值为依据。

从资本市场规律来看,横盘不会一直持续,一只股票横盘一段时间后,结果无非有两个:一个是大涨,一个是大跌。百度最终能否突破千亿美元天花板一路向上,甩开中国互联网超级独角兽代表的第二梯队回归第一阵营,就要结合百度现有市值和布局来看。

百度市值770亿美元,已被4666亿美元的阿里和4386亿美元的腾讯拉开距离,从市值来看,百度确实是掉队了。然而,在我看来,百度770亿美元的市值是被资本市场严重低估的,投资者被类似于高管离职、谷歌回归这样的传言消息干扰,在资本大环境不景气时风声鹤唳,给了百度消极反馈。如果我们真正回归价值层面就能发现,百度远远不止值770亿美元。

1、从财务基本面来看,百度被低估。

我们先不考虑编织未来的战略布局,只看互联网公司最关键的数据。

百度2017财年总营收为人民币848亿元(约合130.3亿美元),同比增长20%;运营利润为人民币157亿元(约合24.1亿美元),同比增长56%;净利润为人民币183亿元(约合28.1亿美元),同比增长57%。不计入股权奖励支出(不按照美国通用会计准则),净利润为人民币223亿元(约合34.2亿美元),同比增长68%。

阿里巴巴2018财年(从2017年二季度到2018年一季度)的收入是 2502.66 亿元,同比增长 58%;净利润614.12亿元,同比增长49%。腾讯2017年全年收入2377.6亿元人民币,同比增长56%;全年净利润为715.1亿元,同比增长74%。

阿里和腾讯收入大约是百度的3倍,净利润大约是3倍,营收增速比百度高一倍,利润增速相当。

从财务数据来看,百度市值确实应该跟阿里、腾讯有距离。问题是,距离是不是有这么远?从市盈率可以看到,百度市盈率27.33倍,阿里市盈率46.09倍,腾讯市盈率39.62倍,百度远低于阿里、腾讯,也低于互联网公司40倍左右的平均水平,因此百度是被低估的,合理估值应该比阿里腾讯少一些,但不会有6、7倍的差距,如果市盈率相当,百度市值应该在1500亿美元左右。

有人说,百度和阿里、腾讯的业务属性不同,市盈率没有可比性,不妨看看和百度最相似的谷歌:市盈率高达68.76倍,市值达到8029亿美元。

2、百度AI新业务布局,在估值上没有体现。

我们再看业务布局。科技公司的本质是要解决问题,而且一定要比对手更快地找到更好的解决方案,否则就会遇到发展危机,科技公司要做的,就是延长产品周期的同时,开拓新产品周期。

搜索引擎作为互联网生命周期最长的应用之一,一直帮助人们解决信息获取的问题,如今遇到了挑战,毕竟,人们用PC和浏览器越来越少,上网不一定从搜索开始,信息流、社交媒体、社会化问答、短视频等等新信息获取形式层出不穷。不只是百度,Google也遇到了挑战,2017年总收入为1108亿美元(约合人民币6960.7亿),同比增长23%,跟百度几乎一样。

然而百度在延长产品周期和开拓新产品上,都比谷歌做得更早、做得更好,百度这几年战略聚焦到“夯实移动基础、决胜AI时代”上,前者负责延长搜索周期,而后者则负责寻找新产品周期。

在中文搜索业务上,Statcounter公司的数据显示2018年7月中国搜索市场百度以73.84%的份额遥遥领先,老大地位依然稳固。尽管有谷歌入华等不确定性因素,然而正如此前各界分析,谷歌入华不可能改变搜索市场格局,搜索仍然是主流互联网业务,可以带来充沛的现金流,此外百度通过信息流、短视频等新的内容分发业务让搜索进化。二季度财报显示,6月份百度APP平均日活用户达到1.48亿,比去年同期增长17%,用户使用时长同比增长超过30%。而搜索之外(信息流+AI)收入同比增长超过150%。可以看到,百度在延长内容分发这个原有产品周期上,成果是很明显的,而谷歌寄望于Android可以让其在移动端继续占据搜索入口,实际上却没有如愿,在延长传统产品周期上,它没有实质性动作。

百度更值得一说的是对新产品周期的开拓。百度比谷歌更早战略聚焦到AI上,一方面潜心投入深度学习、知识图谱、NLP等人工智能基础技术,在百度所有业务上应用;另一方面,通过百度大脑、DuerOS、Apollo等平台将AI开放到各行各业,让EveryoneCan AI,通过做生态来获取AI时代的话语权,目前DuerOS、Apollo公布了全新3.0版本,截至 2018年7月底,DuerOS智能设备激活数量已突破1个亿,Apollo合作伙伴数量已达119家,搭载Apollo的自动驾驶客车阿波龙已量产并商用。短时间内,AI开放还没有给百度带来规模化收入,不过正如李彦宏此前就Apollo接受专访时所言,百度AI开放要做的无非是通过平台给合作伙伴提供技术、产品和服务,在这个基础上商业化将水到渠成。

如果我们只认为百度是搜索引擎,对标谷歌以及阿里、腾讯,从财务模型来看,百度770亿美元估值是偏低的。如果我们算上信息流、Apollo(自动驾驶)、DuerOS(AI操作系统)等新兴业务,百度估值应该有更大的提升。

单单是信息流业务,主打信息流的今日头条被传最新估值已达到750亿美元,竟然跟百度接近,然而其2017年营收150亿,大约只有百度的1/6,百度信息流收入也已达到数十亿元,如果这样看,百度信息流业务估值几何?

自动驾驶、AI系统这些业务的价值同样不容小觑,比如单单是自动驾驶业务,根据摩根士丹利发布的报告显示,Waymo的估值将超过传统的汽车公司以及特斯拉等,至少达到700亿美元,潜在估值达到1750亿美元,百度无人车技术水平逼近Waymo,且率先开放将Apollo平台做成型,86Research最近对百度的研究报告中就指出,百度目前处于被严重低谷的状态,而且百度AI业务的领头羊地位没有在股市当中表现出来,其中Apollo估值应该在105亿美元左右。

杂七杂八算上,百度新业务在整体估值中几乎没什么体现。

3、 百度有大量的投资布局,且都充满潜力。

我们还不能忽视百度有大量的投资布局,单单就已上市公司来说,百度是爱奇艺大股东,是携程股东,这两家公司都是各自领域的NO.1,市值本身就不小(分别是208亿美元和218亿美元)。百度金融也已成功拆分并独立融资,往金融科技方向发展,有望成为金融科技开放的第一大平台,目前估值224-240亿人民币。这些百度系公司将给百度带来丰厚的投资回报,以及贡献核心财务数据。

基本面好、新业务强,投资也有不少成功case,算下来,百度770 亿美元真的是太便宜了。

特别是当我看到挖矿设备商比特大陆上市的消息,更加坚定百度被严重低估的看法。有消息称,比特大陆已启动高达190亿美元的首次公开募股(IPO),估值达到500亿美元,竟然超过了京东和小米,接近滴滴和美团。然而,这家公司不论是从营收还是利润来看,都跟百度不在一个级别(据说比特大陆去年营收 25 亿美元),更重要的是,这家公司究竟给社会带来了什么价值?挖矿设备这个事是否可以持续?这家公司本身是否有核心技术?都是值得思考的问题。如果比特大陆都值500亿美元,百度770亿美元,是不是太低了?百度不只是满足中国用户的信息获取需求,还在推动AI在各行各业的落地,赋能行业,虽然很多人对其颇有微词,但不可否认,它在努力改变世界。

多家投行也认为百度被低估了。此前,纽约老牌投资公司Oppenheimer(奥本海默)在2018百度AI开发者大会结束后,对百度维持“跑赢大盘”的评级,并给出294美元的目标股价。百度二季度财报利好,德意志银行最近已将百度的目标股价上调至337美元,谷歌入华百度股价大跌则给很多资金入场构建了机会。同花顺数据显示从8月2日至8月9日,短短一周内,百度机构数量从836家上升至846家,累计持股数量上涨36万。

我认为,当前资本市场波诡云谲,被低估的不只是百度,很多优质股票没有得到应有的价值体现。在牛市可以随大势赚钱,然而牛市总是有周期的。在价值投资导向的资本市场,要通过投资股票赚钱,唯一的方法就是秉持价值投资的理念,如果你看好一个公司,就买入并长期持有,不再被市场上的各种消息左右。随着公司的成长,你的投资一定会得到回报。

注:本文仅为个人观点分享,不构成任何投资建议。