华为、小米系也投了,裕太微年收入2.5亿,估值能否打到52亿?(小米好跳槽吗)

得到华为系、小米系投资,年收入2亿多元,持续亏损中,裕太微以募资13亿、50多亿估值向科创板冲刺,适逢大盘波动较大,主承销商海通证券是否也感受到压力?

10月26日,裕太微电子股份有限公司(简称“裕太微”)通过科创板上市委审核。

裕太微拟发行2000万股,拟募集资金13亿元,分别用于车载以太网芯片(2.9亿元)、网通以太网芯片(3.9亿元)、研发中心建设(2.7亿元)和补充流动资金(3.5亿元)。

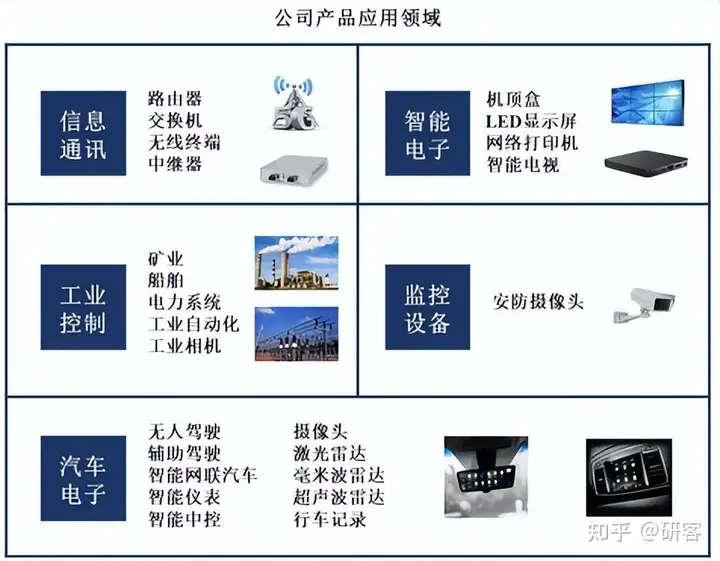

裕太微专注于高速有线通信芯片研发、设计和销售,目前主要销售产品集中在百兆和千兆产品,车规级芯片仍处于市场开拓期,2.5GPHY芯片、车载千兆芯片、交换芯片和网卡芯片尚未实现销售。

2019年至2021年,公司营收为132.6万元、1295.1万元和2.54亿元。其中,芯片产品收入分别为90万元、1206万元和2.44亿元,芯片产品的销售收入占主营业务收入比例分别为67.7%、93%、98%。2021年,芯片产品贡献几乎公司全部收入。

全球主要以太网物理层芯片主要集中在境外,博通、美满电子、瑞昱和德州仪器为全球排名前十芯片公司。2021年,高通、博通和德州仪器收入336亿美元、274.5亿美元和183亿美元,净利润90.4亿美元、77.7亿美元和67.36亿美元。与国际巨头相比,裕太微尚处于起步阶段,在营业收入、净利润规模等方面均明显较小。

裕太微募资13亿元,其中9.5亿元用于其主打产品的开发和产业化,及加强研发力量,但要和国际巨头缩小差距,尚需多年努力。

裕太微发行2000万股,募资13亿元,则发行价大约为65元/股。发行前,裕太微总股本为6000万股,发行完成后总计约8000万股,按照65元发行价测算,其发行市值大约为52亿元。

对应裕太微2021年度总营收2.54亿元,其发行市销率大约为20.5倍。

A股“半导体产品”有130余家上市公司,截至10月26日,市销率(PS)平均值为11.5倍,中值为6.4倍。如果将范围缩小到科创板公司,半导体产品公司市盈率平均值为19倍,中值为11倍。裕太微发行估值,和科创板半导体产品公司估值的平均水平大抵相同。

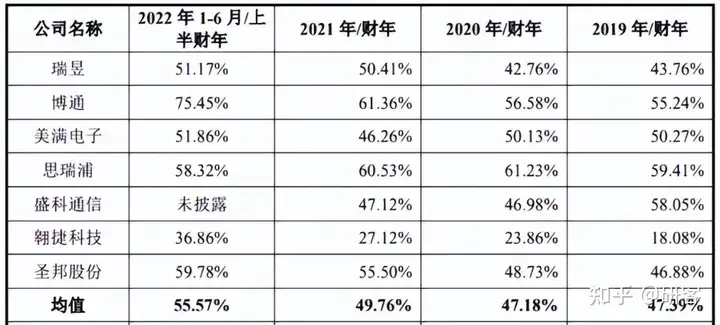

2019年至2022年上半年,裕太微主营业务芯片产品毛利率分别为26.7%、23.2%、31.6%、44.3%。且不说公司毛利率与博通、美满电子、瑞昱等同行业可比公司相比,明显较低。和A股公司圣邦股份相比,其同期毛利率分别为46.9%、48.7%、55.5%、59.8%,也是大大领先裕太微。

营收处于爬坡阶段,未能实现盈利,毛利率是市场给科创板公司估值的重要参考。圣邦股份2021年度毛利率比裕太微高出76%,市销率不到26倍,要高大约27%,这是否意味着裕太微在二级市场的估值要受到较大考验?

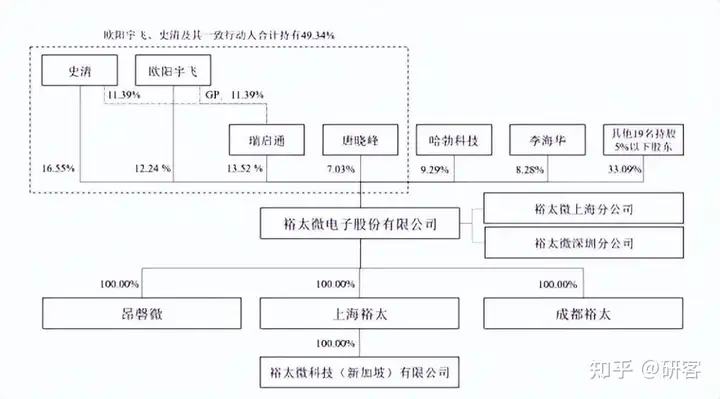

裕太微由史清、欧阳宇飞等共同投资设立。史清出任董事长兼首席技术官,欧阳宇飞出任总经理,两人都是技术出身,共同经历在高通(上海),史清曾担任过研发总监,欧阳宇飞担任高级经理。

史清和欧阳宇飞和都出生于1978年,分别直接持股16.55%、12.24%。欧阳宇飞还是瑞启通GP,合计控制25.76%。欧阳宇飞及史清直接持股及通过瑞启通合计控制42.31%。

欧阳宇飞、史清、瑞启通与唐晓峰为一致行动人,合计持股49.34%。公司重大事项各方经协商无法达成一致,以欧阳宇飞意见为准,其为最后话事人。

此外,华为投资全资子公司哈勃科技持有裕太微9.29%股份,为第四大股东;小米基金持有裕太微1%股份。

实控人亲属在上市前股权转让中套利,引起关注。

2021年4月8日,史清、欧阳宇飞分别将其持有的15.56万元注册资本(占2%)以237.86万元对价转让给塔罗思,转让价格15.28元/注册资本。该转让价格大幅低于2020年9月股权转让价格(127.23元/注册资本)。塔罗思由欧阳宇飞配偶汪芬和史清父亲史达武,分别持股50%。

2021年4月23日,塔罗思将股份转给高创创投等,对价为385.54元/注册资本。塔罗思成立于2021年1月,2021年8月被注销。

仅仅半个月时间,史清、欧阳宇飞直系亲属套利过亿,提前在一级市场收割,是否会考验二级市场投资者的信心?