爱旭股份直指通威股份哄抬价格,光伏产业链开撕?(华润光伏股票)

来源:经理人传媒旗下《商讯公司金融》杂志

日前,爱旭股份(600732.SH)一封公开举报信流传于网络,并在光伏行业,一石激起千层浪,引发广泛热议。

举报信中,爱旭股份表示,当前,多晶硅价格的持续上涨,是部分企业刻意营造多晶硅、硅片短缺,囤积居奇、哄抬物价所致。并直接点名A股光伏概念板块中,市值达千亿的通威股份(600438,SH)。

此事,引发监管关注。6月14日,上交所分别向通威股份、爱旭股份发出监管工作函,监管函中的处理事由,均未就媒体报道相关事项明确监管要求。

《商讯·公司金融》注意到,光伏行业上游的晶硅价格,在上半年出现大幅上涨的背景下,中游电池片生产商爱旭股份自然经营承压,再加上去年以来大规模扩产能,与原材料大幅上涨一道,让公司经营难以顺利进行。

不过,对于此次爱旭股份公开举报的做法,投资者态度不一,而作为目前晶硅产能居行业第一的通威股份,自然被指。如此局面,似乎都非各方所愿看到。至于,监管工作函所指,投资者也希望看到上市公司的公然表态。

两上市公司,同时收监管函

6月14日,上交所分别向通威股份、爱旭股份发出监管工作函,工作函中的处理事由,均为“就媒体报道相关事项明确监管要求”。

据《商讯·公司金融》了解,A股两大光伏公司同时收到监管工作函,源自爱旭股份的一封公开举报信引起的。此前,6月10日,爱旭股份在光伏行业热点难点问题座谈会上的《关于光伏行业热点、难点问题座谈会的汇报材料》(以下简称“汇报材料”)流传于网络。

爱旭股份在汇报材料中表示,当前多晶硅价格持续上涨,是当前部分企业刻意营造多晶硅、硅片短缺,囤积居奇、哄抬物价。并称多晶硅价格月内飙涨37.2%、硅片价格飙涨23.5%,公司已无法安排生产。

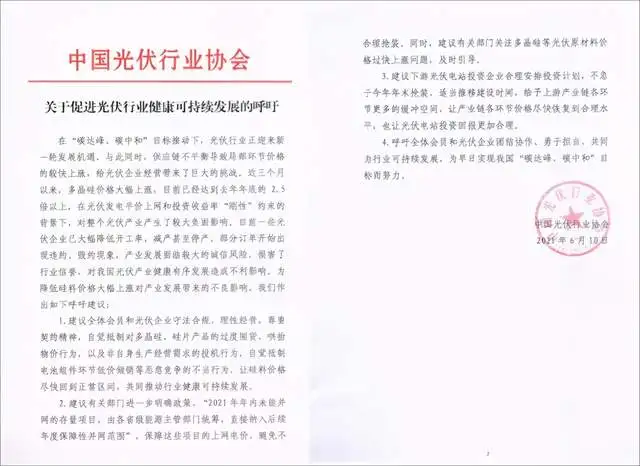

当天,中国光伏行业协会也发文呼吁,建议抵制对多晶硅、硅片产品的过度囤货、哄抬物价行为;建议有关部门关注多晶硅等光伏原材料价格过快上涨问题,及时引导。

爱旭股份在汇报材料中表示,今年以来,多晶硅价格已经上涨149%、硅片价格上涨56%。4月份开始,有光伏原料多晶硅厂家,刻意营造多晶硅、硅片短缺现象,助推中间贸易商、产业链各环节囤积居奇、哄抬物价。今年4月份开始,受上游原材料供应不足影响及硅料、硅片价格高频率、大幅度上涨影响,公司开机率大幅下降到60%左右。

并称,通威集团旗下的永祥股份觉得“月度定价”涨得太慢,要求改为“周度定价”,使得多晶硅价格月内飙涨37.2%、硅片价格飙涨23.5%,公司已无法安排生产,严重影响行业发展。在汇报材料中,爱旭股份指出。

同时,爱旭股份在汇报材料中,矛头直指几家多晶硅生产大厂,甚至直接点名硅料供应商通威集团、新特股份;并认为,当前行业供需错配仅是表象,实际是由于部分企业刻意营造多晶硅、硅片短缺,囤积居奇、哄抬物价所致。并强烈建议将产品价格恢复到今年4月24日之前的区间。

对于这样做的目的,爱旭科技董事长陈刚表示,递交汇报材料出发点是为了电站投资商、组件、电池、硅片所有企业,也包括上游材料厂商。数百万中国光伏人,需要相对稳定的预期来安排自己的工作。如果行业现状持续到下半年,整个行业都会出现剧烈的雪崩,但现在还有时间,正视这个问题,让大家恢复对未来的预期,正常稳定可预期的发展,是爱旭的出发点。

对此,通威股份也于日前通过媒体做出了回应称,(我们)公司没有出货给任何中间贸易商,也不存在哄抬价格、囤积居奇的情形。无论哪个行业,产品价格是供求关系的表现,是产业布局结构是否合理的问题。我们倡导产业链各环节,回归理性,把握投资节奏,合理布局产能,以利于产业和企业的稳定发展。“

此次,多晶硅价格的上涨使下游企业的遭遇无法开工的困境,以至于爱旭股份不得不采用这种方式来表达,可见也是无奈。《商讯·公司金融》了解到,投资者也对此也是褒贬不一,有的质疑爱旭股份“打铁需自身硬”,存在甩锅的嫌疑,有的则是对爱旭股份勇于“捅破窗户纸”的行为点赞,也有认为通威股份等行业龙头不地道,只顾自己赚钱,不管他人死活。

爱旭股份大规模扩张,引监管问询

资料显示,爱旭股份主要从事太阳能电池的研发、生产和销售,拥有业内领先的PERC电池制造技术和生产供应能力,是全球PERC电池的主要供应商之一。目前,拥有广东佛山、浙江义乌和天津三大高效PERC电池生产基地,深耕国际市场,2019年电池出口量全球第一。

其实,爱旭股份的前身是地产企业上海新梅,2019年9月,爱旭股份借壳ST新梅完成A股上市,变身为光伏企业。

2019年9月,爱旭股份完成重大资产重组,并签订《业绩承诺补偿协议》。爱旭股份做出的承诺为广东爱旭在2019-2021年度实现的净利润分别不低于4.75亿元、6.68亿元和8.00亿元,相关净利润为经审计的扣除非经常性损益后归属于母公司股东的税后净利润。

实际上,爱旭股份目前仅完成了2019年的业绩承诺。2019年,广东爱旭 2019 年度扣非净利润为4.93亿元;2020年,广东爱旭扣非净利润仅为5.49亿元,距离6.68亿元的目标差额为1.19亿元。

爱旭股份在2020年年报中表示,鉴于2020年新冠肺炎疫情蔓延和爆发,市场环境以及公司生产经营遭受到不可抗力的冲击,为促进公司稳健经营和可持续发展,本着对公司和全体投资者负责的态度,经与业绩承诺各方的沟通和协商,公司及业绩承诺各方拟将原业绩承诺指标进行调整,即将2020年度业绩承诺的扣非后归属于母公司股东的净利润调减1.30亿元,调至“不低于5.38 亿元”;同时将2021年度业绩承诺的扣非后归属于母公司股东的净利润调增1.30亿元,调至“不低于9.30亿元”。

2021年一季报显示,爱旭股份一季度实现营业收入30.07亿元,同比增长64.09%;实现归属净利润1.01亿元,同比增长25.70%;实现扣非净利润为0.51亿元,同比减少5.74%。如果,爱旭股份在未来的三个季度,要完成实现扣非净利润为8.79亿元的业绩承诺,按一季度完成程度来看,爱旭股份完成2021年的业绩承诺并不乐观。如果再加上多晶硅成本的上升,净利润完成的难度将更大。

不仅如此,公告显示,2020年,爱旭股份通过非公开发行A股股票募集资金25亿元,投资建设了“全球光伏联合创新中心项目”和“义乌三期年产4.3GW高效晶硅电池项目”。同时,通过自筹资金新建“天津二期年产5.4GW高效晶硅电池项目”和“义乌第四、第五期年产10GW高效晶硅电池项目”。相关项目计划投资总额约105.92亿元,目前累计投资额约为60.95亿元。

据了解,其中,义乌第四、第五期年产10GW高效晶硅电池项目为《义乌年产36GW高效太阳能电池及配套项目》。2020年8月,爱旭股份下属全资子公司浙江爱旭太阳能科技拟与义乌信息光电高新技术产业园区管理委员会签订《爱旭36GW高效太阳能电池项目投资协议》,计划在义乌市苏溪镇信息光电高新技术产业园区内投资建设年产36GW高效太阳能电池及配套项目。项目总投资额预计为人民币200亿元(含流动资金),建设周期预计为7年,将采取分期投资方式实施。

上述项目一为计划投资40亿元,在当前浙江爱旭厂区建设义乌第四、第五期共计10GW 高效太阳能。项目二为计划投资160亿元,在义乌市光电信息高新技术产业园区新地块建设义乌第六、第七、第八、第九、第十期共计 26GW 高效太阳能电池及配套项目。预计项目全面达产后,将新增 36GW 全球领先的高效太阳能电池产能,在义乌累计形成约50GW 的高效太阳能电池产能。

除此之外,爱旭股份在今年上半年还有一大手笔。2021年4月24日,爱旭股份发布《爱旭股份关于与珠海市人民政府签署投资框架协议的公告》称,拟在珠海建设年产26GW 新型高效太阳能电池项目,总投资约为180亿元。

据上述投资不完全统计,不到一年时间,爱旭股份宣布的项目投资金额(包括天津项目等)合计超过400亿元。对于爱旭股份是否有能力顺利推进建设,备受市场质疑。

爱旭股份的大规模募投项目,引来了监管层的注意。在爱旭股份发布2020年报不久,上交所就发来了一纸问询函。

上交所要求爱旭股份说明,最近三年电池片生产线固定资产配置情况,包括但不限于资产明细、设计产能、实际产能、对应收入、期末余额、计提折旧及减值金额;并结合资产购置、在建工程转固等情况,说明固定资产规模持续大幅增长与收益的匹配。

截至目前,爱旭股份尚未对上交所问询进行答复。值得一提的是,爱旭股份大幅扩张虽然带来了产能的增长,经营数据趋于良好,但同时也承受了债务的压力。

年报显示,截至2020年末,爱旭股份的总资产为127.02亿元,同比增长55.55%,净资产58.34亿元,同比增长127.36%。同时,爱旭股份的负债总额为68.68亿元,资产负债率为54.07%。其中,流动负债金额为48.13亿元,占负债总额的70.07%。短期债务为19.23亿元,同比增长1.65倍,占债务总额的66.26%。

虽然,爱旭股份的总资产处于增长态势,但面临的债务压力不小。截至2020年底,爱旭股份货币资金为12.55亿元,短期借款11.53亿元、一年内到期的非流动负债7.70亿元,合计为19.23亿元。货币资金对短期负债的覆盖比例为65.26%,现有的货币资金已不足以覆盖短期借款。而且在12.55亿元货币资金中,还有3.30亿元因为银行承兑汇票保证金、信用证保证金、远期外汇合同保证金,及上述受限货币资金利息等因素。

对于爱旭股份的偿债能力,上交所在问询函中表示,要求核实并补充披露货币资金存放及受限的具体情况,是否存在货币资金被他方实际使用的情况,是否存在潜在的合同安排或限制性用途;结合经营开展及投资资金需求、融资成本、银行授信、债务到期情况和偿付安排等情况,说明公司新增大规模有息负债并承担较高财务费用的原因及合理性,并充分评估公司资金压力及应对措施。

另外,上交所也注意到了爱旭股份调整承诺业绩的问题。上交所要求爱旭股份全体董事和独立财务顾问应当勤勉尽责,充分关注并核查公司业绩承诺实现情况及各项会计处理的合规性,结合业绩承诺人的资金状况、资信情况等实际履约能力,制定切实可行的履约保障措施,以保证及时履行业绩补偿承诺,切实保护公司和中小投资者利益。

2020年,爱旭股份实现营业收入96.64亿元,同比增长59.23%,净利润8.06亿元,同比增长37.80%;受疫情影响,全年平均毛利率和净利率分别为14.9%和8.34%,较2019年度分别降低了3.17和1.30个百分点。

通威股份是行业龙头

光伏行业各环节包括上游的硅料、硅片,中游的电池片、电池组件,下游的应用系统环节(光伏电站)。在上游硅料不断涨价的情况下,中游环节也会被迫随之涨价。

实际上,自今年初以来,多晶硅的价格直线上涨。据统计,单晶复投料涨幅达到了141.89%,单晶致密料涨幅达到了145.77%,单晶菜花料涨幅达到了150.24%。

对于硅料价格的不断上涨,有业内人士分析称,供需失衡是主因。近两年光伏行业发展迅速,而硅料的投产周期较长,跟不上硅片端的扩产速度,导致硅料短缺。上下游之间的不平衡,造成了硅料价格快速上涨。有悲观情绪认为,硅料及组件价格上涨的压力,将进一步传导至下游的光伏电站企业,并抑制终端电站需求。

由于被爱旭股份处于光伏产业链中游,主要是买进晶硅材料,加工成电池片出售,去年开始的大规模上产能的情况下,遭遇原材料大幅上涨,自然难有面对这样的局面。因此,在经营压力巨大的情况下才采取这样的方式表达自身的难题,希望能获得相关企业的支持。

而通威股份、隆基股份等晶硅生产商恰是行业的龙头公司,产能巨大,对晶硅原材料的价格有着绝对的影响力。

公开资料显示,通威股份成立于1995年,主营业务分为农业和光伏新能源业务,在农业方面,公司的主营业务为水产饲料、畜禽饲料等产品的研究、生产和销售;新能源业务以高纯晶硅、太阳能电池等产品的研发、生产、销售为主,同时致力于“渔光一体”终端电站的投资建设及运维。

年报显示,2020年,通威股份的实现营业收入442.00亿元,同比增长17.69%;实现归属净利润36.08亿元,同比增长36.95%,扣非净利润24.09亿元,同比增长4.06%。受益于硅料价格的上涨,通威股份2020年光伏板块营收首次超过农牧板块,成为最主要的营收来源。

2020年,通威股份实现高纯晶硅销量8.66万吨,同比增长35.79%。电池及组件出货量为22.16GW,同比增长66.23%,单晶电池毛利率为16.78%。据PVInfoLink公布的数据,2020年通威股份太阳能电池出货量继续位居全球第一,光伏板块为通威股份贡献了225.02亿元营收,同比增长26.41%。2020年,通威股份实现饲料销量为524.92万吨,农牧业务营收突破200亿元大关,达到209.36亿元,同比增长11.96%。

这也是通威股份光伏板块营收首次超过农牧板块,同时,通威股份在年报中表示,截至2020年末,公司已形成高纯晶硅年产能 8 万吨,太阳能电池年产能 27.5GW,其中单晶电池年产能 24.5GW。并在2020年内启动了高纯晶硅乐山二期、保山一期、包头二期合计年产15万吨的项目建设,预计乐山二期、保山一期合计10万吨项目将于2021年底前投产,届时公司将形成超过18万吨的高纯晶硅产能,包头二期5万吨项目预计2022年建成投产。

太阳能电池方面,在2020年内投产了眉山一期7.5GW 21X大尺寸电池项目,启动了眉山二期7.5GW、金堂一期7.5GW及与天合光能合作的金堂15GW 21X 大尺寸电池项目,均将于2021年投产,届时产能将超过55GW,其中166及以上尺寸占比超过90%,产品结构进一步优化。

另一方面,与天合光能合作的单晶拉棒和切片项目已于 2020 年内相继启动,项目分两期,每期各7.5GW,预计分别于2021年和2022年投产,进一步保障大尺寸硅片的供给。

另外,通威股份一季报显示,公司2021年一季度实现总营收106.18亿元,同比增长35.69%;实现净利润8.47亿元,同比增长145.99%。