欧普康视(300595)年报点评:业绩好于我们预期,持续夯实未来增长基础【东吴医药朱国广团队】(欧普康视半年报)

原标题:欧普康视(300595)年报点评:业绩好于我们预期,持续夯实未来增长基础【东吴医药朱国广团队】

点击蓝字 关注我们

投资要点

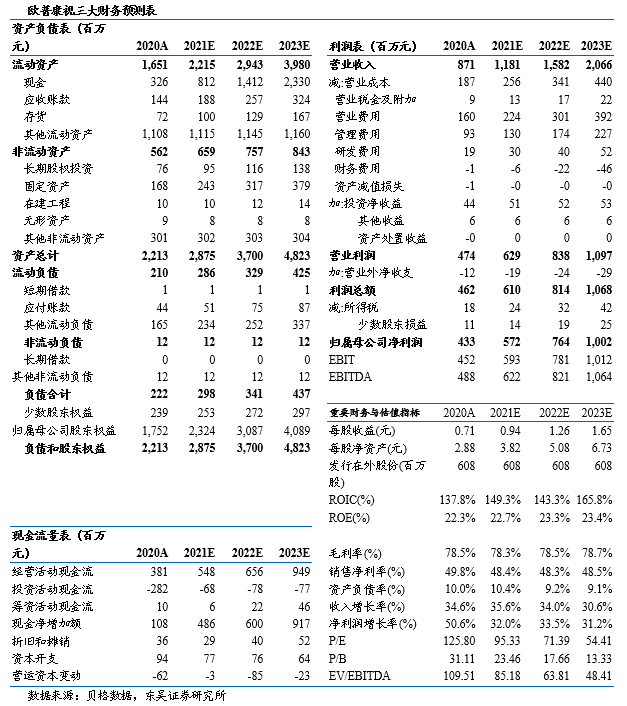

事件:2020年实现营业收入8.7亿元,同比增长34.6%;实现归母净利润4.3亿元,同比增长41.2%;实现扣非后归母净利润4亿元,同比增长48.6%,业绩好于我们预期。公司拟每10股派发现金红利0.93元,股息率为0.1%。

Q4业绩加速增长,期间费用率有所降低:分季度看,公司Q4单季度实现收入2.6亿元,同比增长63.1%;实现归母净利润1.6亿元,同比增长101%;实现扣非后归母净利润1.4亿元,同比增长116.7%,业绩加速增长。2020年公司销售费用为1.6亿元,同比增长22.7%,销售费用率为18.42%,同比下降1.78个百分点;管理费用为7362万元,同比增长22.2%,管理费用率为8.46%,同比下降0.85个百分点。

核心业务保持稳健增长,其他业务收入快速提升:2020年公司核心业务角膜塑形镜业务继续保持快速增长,全年实现销售收入5.2亿元,同比增长19.2%,其中高端占比不断提升;普通角膜塑形镜2020年实现收入2010万元,同比增长38.6%,硬性角膜塑形镜整体销售数量达到47万片,同比增长14.5%。护理产品实现收入1.5亿元,同比增长44.5%;普通框架镜及其他业务收入1.1亿元,同比增长25.4%。另外,2020年公司新增医疗服务6304万元。

内生外延不断开发新产品,持续拓展终端市场:2020年公司硬性接触镜润滑液和超高透氧角膜塑形镜两个产品完成临床备案,进入临床试验阶段,并推出了“顺滑型”硬镜冲洗液,智能硬镜试戴片组消毒盒、新一代抗菌双联盒、智能温控眼部雾化仪等新产品。硬镜材料开发项目及近视防控用滴眼液开发项目均取得了重要进展。此外,公司在2020年先后参股和控股了11家技术类公司,涉及眼科光学仪器、护眼产品、基因药等,有望在未来持续丰富公司产品线,发掘新的利润增长点。渠道方面,2020年公司新增合作终端近200家,并通过投资和并购增加了70多家自有视光终端。公司计划21年继续拓展不低于70家自营视光终端,为公司后续增长夯实基础。

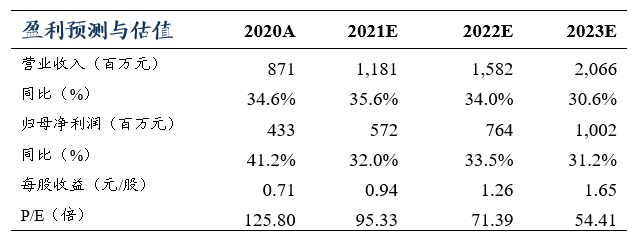

盈利预测与投资评级:我们预计随着公司持续拓展终端市场,角膜塑形镜高端占比不断提升,盈利水平有望进一步提高,我们将2021-2022年的EPS从0.86元/1.13元上调至0.94/1.26元,预计2023年EPS为1.65元。当前股价对应估值分别为95倍、71倍、54倍。考虑到角膜塑形镜市场前景广阔,公司作为细分领域龙头有望持续受益于行业高景气度,参考可比公司估值和增速,维持“增持”评级。

风险提示:行业竞争加剧风险,医疗事故风险等。

分析师承诺:本报告署名分析师具有中国证券业协会授予的证券投资咨询执业资格并注册为证券分析师,报告所采用的数据均来自合法合规渠道,分析逻辑基于分析师的职业理解,通过合理判断得出结论,独立、客观地出具本报告。分析师承诺不曾因,不因,也将不会因本报告中的具体推荐意见或观点而直接或间接获取任何形式的补偿。

免责声明:

本公众号所载的信息仅面向专业投资机构,仅供在新媒体背景下研究观点的及时交流。

点“在看”给我一个小心心 返回搜狐,查看更多

责任编辑: