估值的奥秘(一):你的股票买贵了吗?

又是反弹的一周,本周无任何操作,昨天还发微博感慨可算等来回调了,没想到今天又给涨上去了。网上有很多牛人(褒义)都在预测今年股市成分如何(到底是不是牛市启动年),如果今年是牛市启动年,那么之前的2440点今年必须要跌穿;如果不是牛市启动年,或者说认可之前的2440点是本轮周期的最低点,那么牛市早就已经启动了——注意,启动和高潮是两码事。就像2013年6月25日上证综指盘中低点1849点一样,这里就是牛市启动的位置——虽然盘整了将近一年,但距离2015年6月12日的5178点不到两年时间。下一篇文章讲指数估值的时候我会详细对比历次牛市启动点到牛市最高点的时间周期,如果2019年初的2440点今年无法击穿,那么到了明年,我们是不是可以畅想一下了?

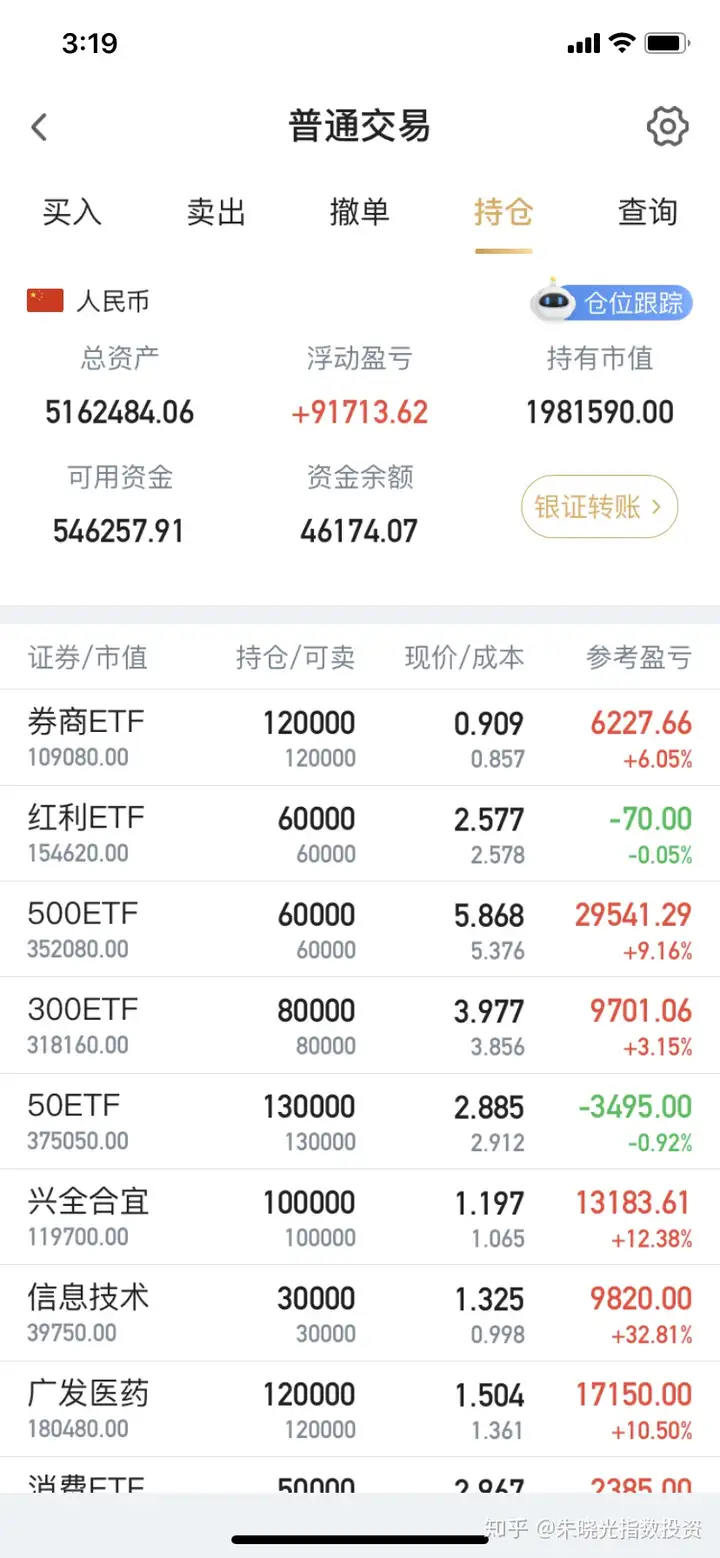

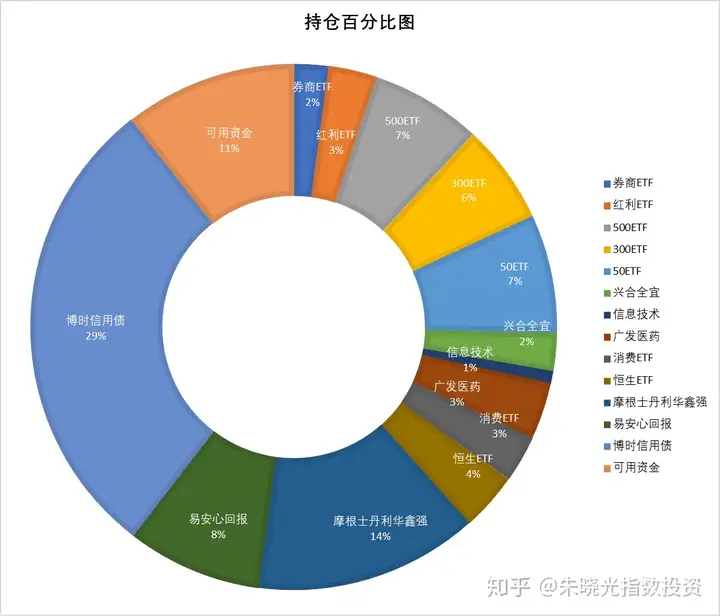

先上一下本周的仓位图:

你认为一件商品的市场价格反映它的价值了吗?

对于价值的衡量是偏主观的,比如战乱年代,你迫切的想吃一口白面馒头,纵然你手里有无数黄金,但此时在你心里馒头的价值要高于黄金。而价格的衡量却是十分客观的,它是由无数市场参与者共同交易所产生的。

本周乃至以后几个星期我们要讲的,就是如何估算金融工具的合理价值。

有人可能要问了,你不是说价值的衡量是偏主观的吗?没错,比如同一家企业在不同的人眼里价值肯定不一样,所以我们是估算。

既然是“估算”,那一定会涉及到一个数学概念——区间。

举个例子诸位就懂了。

2016年初,某上市公司(为了避嫌不说名字)总股份21亿股,实时股价6.32元/股,它的市值为21*6.32=132亿。注意,这个股价是股市参与者交易出来的价格,那么如何估算这家上市公司的价值呢?或者说如何确定它到底值不值6.32/股?我们需要看一下它的财务报表。

翻阅财报我们得知,这家企业的总资产为126亿,其中主要包括现金74亿、应收票据17亿、应收款11亿、预付2.2亿、存货6亿、固定资产10亿。嗯,轻资产、重现金流,好企业。再来瞅一眼负债:总负债69亿,主要包括短债1亿、应付票据16亿、应付款25亿、预收6亿、其他流动负债16亿。

简单说一下这家企业的负债,其中应付票据+应付款共计41亿,这部分属于供应商占款,是没有任何利息的。打个比方,你的月薪为5000元,你开了一张额度为1万元的信用卡(有1个月的免息期),你在T0期收到第一个月月薪5000元,同时信用卡消费5000元,理论上讲,只要你的收入一直不间断,你可以永远保留第一个月的月薪,而你的卡债可以用T1期的工资还清(后付),之后的生活再借助信用卡,周而复始。这就是无息负债的好处。对这家企业而言,有息负债占比很小,财务状况相当健康。

总资产减去总负债,得净资产57亿。而市场给它的定价为132亿(市值),这多出来的132-57=75亿是咋回事?

因为这家企业每年还有盈利啊。翻阅财报可知,该上市公司2015年全年净利润为9.2亿,产品的市场占有率为25%左右。有人可能又发问了,利润不应该算在总资产里吗?没错,分配之前应该算在总资产里面,可是人家把这些利润作为股息分红给分掉了。

就算它每年挣9亿净利润好了,要挣够这“多出来”的75亿需要8.3年时间,也就是说你按照市场定价132亿去全资收购这家企业,不考虑折旧、经营恶化等潜在风险,你大概要8.3年完全收回投资成本:挣了75亿现金然后变卖57亿净资产。

这“多出来”的75亿在资产定价里叫利润贴现——暂时没有这么多钱,但我可以在未来挣到这么多钱。那么为什么贴现的利润是75亿,而不是50亿、100亿呢?这又回到咱们最开始讲的,“价值”是偏主观的东西,这家企业的净资产值57亿,这是实实在在的57亿,但这家企业的“盈利能力”值多少钱,见仁见智。有人认为它未来的盈利能力会恶化,保守点给它50亿的估值;有人认为它的盈利不仅不会恶化还会每年增长,激进点给它100亿的估值。反映在股价上就是每天跌一跌再涨一涨,最终博弈的结果就是这6.32元/股的价格。

有人可能又要问了,你这解释了半天最终还是没得出个结论啊?

别着急,它的具体价值虽然没办法衡量,但是我们可以得到一个“估值区间”。

既然这家企业的净资产为57亿,在有息负债极低的情况下(这点非常重要),我们可以把它的净资产假定为它的市值下限,由此得到它的股价下限为57/21=2.71元。当股价跌破2.71元(跌破净资产)时全资收购它,变卖净资产即可轻松收回投资成本。当出现经营问题时(比如发生亏损),我们可以随时调整它的净资产来重新估算它的价格下限。

问题来了,港股有许多股价跌破净资产的公司(PB小于1),是不是可以按照收购的套路来投资呢?

肯定不行,要是能稳赚的话它们早就不存在了(私有化了)。上市公司进行清算需要的时间周期很长(若干年),每多用一年时间你的资金成本就要抬高一年,因为你本可以用你的资金去投资其他企业赚取收益。比如上述例子中市值跌到40亿,而净资产还是57亿,这笔交易纸面盈利是17/40=42.5%,但是清算周期假设5年,实际年化收益只有8.5%。而这些跌破净资产的港股们都有一个特点:没什么盈利,也就意味着净资产不是以现金的方式存在,清算周期大了去了。一旦不具备私有化套利的价值,那么不好意思,PB估值就不再适用你了。

总结一下,适合用净资产来衡量估值下限的企业,一般有如下特点:高现金流,现金占了资产的大头,有息负债少(清算周期内还需要偿还利息会大大降低套利收益),而高现金流、低有息债往往对应着非常盈利的业务模式。所以即便走到清算那一步,也只有优秀企业才有这个价值。

有人又该提问了,优秀的企业股价跌破净资产这不是天方夜谭么?两次金融危机,08年、18年期间,跌破净资产的指数都有何况单个企业。

那么估值的上限该如何确定呢?靠想象力。

主要取决于这家企业的盈利增长能力,教科书上讲的一些诸如同类型企业估值锚定一类的太脱离实际,比如现在大热的新能源车(特斯拉)领域,你相信这是未来趋势并且坚信相关产业链企业会受益,在3、5年后利润翻个十倍,你现在就可以溢价来买。但是要注意,你选择的股票当前价格有没有透支未来5年甚至更久的利润,具体算法也很简单,按照每年利润增长是当前利润的2、4、6、8、10倍计算(超高增长了),假设当前净资产50亿,当年净利润5亿,未来利润按照100%贴现,则未来利润的最高贴现额为5*30=150亿,也就是说当前市值最高不能超过200亿,超过200亿就属于高估。当然如果你看好它连续十年利润保持超高增长,即便贴现了5年超速增长的利润也属于低估。一言以蔽之,还是看你的想象力。

怎么样,有没有觉得投资股票好麻烦?如果把股票换成“指数”,估值的难度会直线下降,我们下期再讲。

个人微博:@朱晓光指数投资