中远海控——号称周期之王的航运龙头,业绩爆炸,股价真的能躲过周期魔咒?

不负众望,海王2021年交上了一份令人满意的答卷。

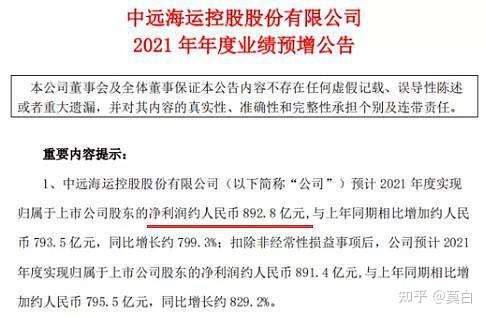

1月24日晚间,集运龙头中远海控发布业绩预告,公司预计2021年净利约893亿元,同比增约8倍,约合每日净赚2.4亿元。这将是公司历史上年度最佳业绩。

中远海控净利预增近8倍,日赚2.4亿元

延续2021年前三季度的高增长,中远海控最新业绩预告显示,公司2021年预计盈利892.8亿元,同比增长799.3%;预计2021年扣非后净利891.4亿元,同比增长约829.2%。2020年,中远海控全年净利润为99.3亿元。

截至2021年末,中远海控预计母公司资产负债表未分配利润约277.8亿元,为顺利实施2021年度现金分红奠定了基础。公司此前曾表示,预计2021年年底前将具备现金分红条件,具体的分红预案将与2021年年报一并对外披露。

整体来看,中远海控2021年已创下历史最好业绩,平均日赚高达近2.45亿元。

2021年,在疫情反复、需求增长、供给有限等多重因素的影响下,全球物流供应链持续受到港口拥堵、集装箱短缺、内陆运输迟滞等复杂局面的挑战和冲击,集装箱运输供求关系持续紧张。

在此背景下,2021年,中国出口集装箱运价综合指数(CCFI)均值为2615.54点,同比增长165.69%。

实现量价齐升,是中远海控业绩飙涨的主要原因。

1998年,魏家福正式就任中国远洋(中远海控前身)总裁,当时的中国远洋正处于内忧外患中。

对外,这是东南亚金融危机爆发后的第二年,外贸运输业正处于低谷,运力供大于求,运费收入甚至不够抵消成本开支;对内,此前中国远洋扩张过快,不仅搞航运,还搞房地产,甚至还有航空货运公司,资金链岌岌可危。

当年,魏家福邀请以李泊溪教授为组长的一批国务院发展研究中心的专家,花了8个月时间,专门为中国远洋制定了一份未来10年的发展规划。

规划的核心是两个战略转变:第一要从全球航运承运人向以航运为依托的全球物流经营人转变;第二要从跨国经营向跨国公司转变。

不得不说,这一决定奠定了中国远洋发展的基石,与其他竞争对手相比,中国远洋除了拥有船队之外,还拥有不少的港口码头和物流设施。

2000年,魏家福在《财富》世界500强高峰会上首次提出,中国远洋要进入世界500强。为此,中国远洋加快打造干散货船队与集装箱船队。他早年接受采访时表示,中国远洋要比肩马士基航运和日本邮船(这两家企业分别是集装箱与干散货航运的龙头)。

为了方便理解,在这里简单介绍一下干散货运输。与集装箱运输不同,干散货主要指像谷物、铁矿石、煤炭等大量的、可以容易的以散装的形式处理和运输的物质,一般干散货是可以装满一船或一舱的。

之后几年便是中国经济发展奇迹的顶峰,大宗商品自然同样迎来爆发期。以铁矿石为例,2001年中国铁矿石消费占全球比例为20%,这一数字三年后就变成了40%。随之而来的便是中国乃至全球干散货航运市场的蓬勃发展,中国成为主导全球干散货行情的最重要因素。

2004年,中国远洋就控制了375艘干散货船队,规模一举超越了有120年历史的昔日龙头老大日本邮船。2007年,中国远洋以154亿美元的收入,排名世界500强第488位,首次跨入《财富》世界500强。

A股亏损王?

航运业发展的改变,源自集装箱的出现。

集装箱出现后,全球90%以上的贸易运输是通过海运进行,集装箱海运成为世界经济的重要推动因素。而中国作为全球贸易链条中的重要参与者,已经成为集装箱发货量最大的国家。

中远海控,就是中国集装箱运力规模排名第一、全球排名第三的上市公司。

2006年,以中国远洋运输公司为核心的中远集团,已经成为世界上第二大综合性航运企业,拥有、控制各类船舶715艘,合计4219万载重吨。

2007年,中远海控的前身中国远洋登陆A股,当时的主营业务为集装箱航运。

转折出现在2008年,当年,波罗的海干散货运价指数创下11,793点历史新高。9月雷曼倒闭、金融危机爆发,BDI指数于12月5日跌至663点、创历史新低。

BDI历史高点与历史低点出现在同一年,相隔不到7个月内,落差达1万1千点,真是活久见。

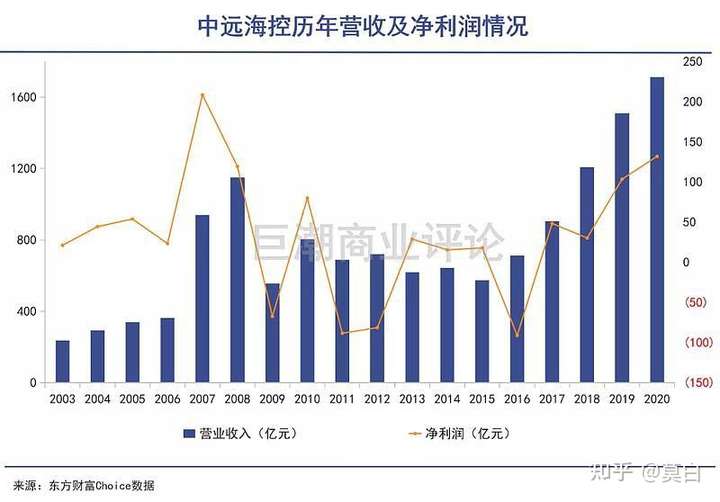

从2009年开始,中国远洋随国际航运大盘进入衰退期,股价随业绩狂泻。

2015年,中远集团和中海集团重组,上市公司中国远洋改名为中远海控,在全球运力排名第四。

2017年,中远海控又以484.56亿港币收购当时全球排名第7的东方海外国际,国际排名升至第三。同年,其股价一度攀升至68.4元后,国际航运开始转向低迷。

但在2009年、2011年、2012年和2016年,中远海控分别亏损67亿元、88亿元、81亿元和91亿元,合计亏损328.14亿元。

对应年份中,其亏损金额在A股数千家上市公司中均排进了前三,一度被称为A股的亏损王。

作为第一、王者,为什么还会出现亏损的情况?

主要是因为第一对市场反应速度慢半拍;第二运力过剩成为大趋势。

造一艘船的时间在1-2年,如此长的周期,会导致船只订单的调整难以准确跟上航运业务的变化。

随之而来的还有一些意外...

重回风口

2015年,中国远洋发布重组方案,以人民币11.4亿元收购中海集运33家经营网络,租入并经营中海集运集装箱船舶和集装箱;以人民币67.7亿元出售干散货航运资产予中远集团,成为专注于集装箱航运服务的上市平台。

次年,中国远洋更名为中远海控。

此次重组,中远海控最核心的动作便是剥离干散货运输业务,整合集装箱运输。截止2016年底,中远海控已成为全球第四大集装箱航运公司,自营运力312艘、168.88万标准箱,运力规模同比增长85.9%。

集运业务的特点,使得其对经济波动的反应会小得多。

一方面,集运业务的买方极为分散,多为各地发货人,而卖方为掌握着大多数运力的集装箱班轮公司,产业话语权集中于卖方;另一方面,集运有极高的进入门槛,需要布局航线以及与港口签订靠船合同等,头部企业的优势很难被替代。

但值得注意的是,经济波动对集运业务也并不是全无影响。最典型的表现则是马士基的股价依然呈现明显的周期性变化。

因此,2016年之后的几年内,中远海控的利润表现也并没有太大亮点。

不过,集运行业近年同样出现了一些关键变化。最突出的一点则是行业发生了多起大规模并购重组,集中度明显提升,集运联盟自律性增强。比如,通过空白航行(承运人取消的航行,取消某些港口的停靠,以削减供应)等方式防止了海运费暴跌。

举个例子。2019年旺季时,由于持续的中美关税争端,联盟预计会带来旺季的疲软,因此协调各承运人利用跨太平洋的空白航行提前削减了运力,防止了运价暴跌。

之后的故事想必大家都很熟悉了。新冠疫情爆发后,集运行业呈现一箱难求的态势。现任中远海运集团董事长许立荣这么形容道:2020年全年集运市场表示是:上半年无货可运,下半年一箱难求。

这一现象今年也并未好转,中远海控2021年前三季度的净利润为730亿元,超过前十年的利润总和,甚至直到现在,中国出口集装箱运价指数依然没有出现下滑的态势。

被青睐的中远海控

众所周知,航运属于典型的周期性行业,当前运价上涨,未来就一定会下跌的一天。

但在不确定景气周期何年何月到来的情况下,目前能看的,只有实力。

2021年Q1,茅台、宁德时代净利润分别为139亿、19亿,最新市值分别为2.75万亿和1万亿。

中远海控净利润155亿,市值2600亿。虽说赛道不同,难以直接比较估值,但中远海控显然有很大提升空间。

在目前,中远海控仍坚持巨额投入,集装箱舰队规模稳居世界第三。

股价行至高处,市场对中远海控分歧加大,多家机构看高中远海控并调高其目标价。

6月9日,中信建投预计中远海控2021/2022/2023年净利润分别实现775亿元、620亿元、533亿元,上调目标价至38元。

6月16日,美银证券认为第三季行业将取得强劲表现,因需求急速增长,以及目前物流业瓶颈持续,预计运费仍有上升空间,推动市场提升预期。上调中远海控目标价至24港元。

虽说,未来不可预知,但机遇青睐有准备的头脑,周期也是如此。