个股分析:中远海控

中远海控企业分析

摘要:

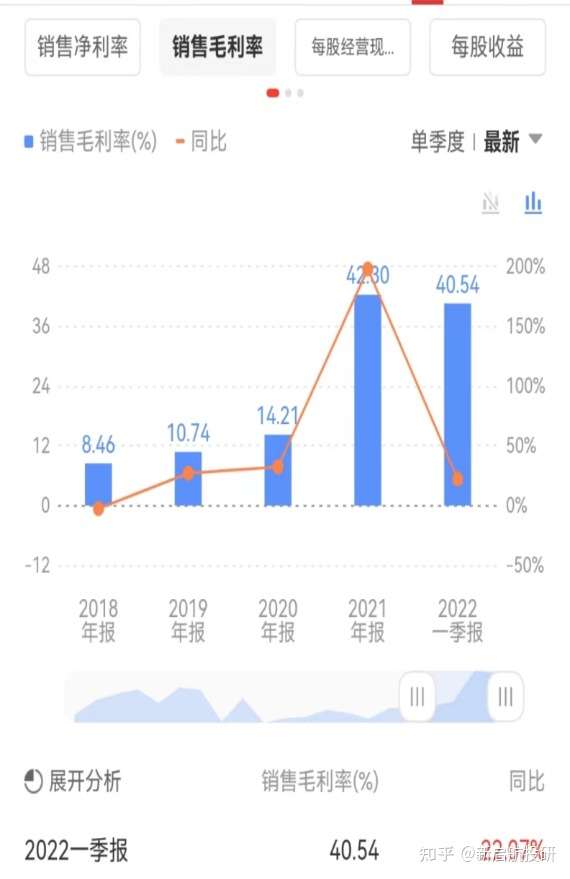

大家好,本周带给大家的企业是中远海控,一家致力于海上集装箱运输的海上霸主,有中远海运集运和东方海外货柜两大集装运输服务品牌,中远海控在航运行业总资产、营业收入、净利润国内排名均为第一 ,装箱船队规模稳居世界第三。一季度营业总收入为1055亿,同比增长62.75%,归母净利润276.2亿,同比增长78.73%,销售毛利率为40.54%,同比增长22.07%,ROE为18.82%,同时也是有一定周期性的企业,目前价格处于底部有反弹迹象,祝您股市长红!

1 企业综合分析

1.1.1企业概况

中远海运控股股份有限公司(简称中远海控)是中远海运集运业务和码头业务的上市旗舰企业和资本平台。2007年6月26日在上海证券交易所成功上市(股票编号:601919),公司注册资本人民币12,259,529,227元,注册地:天津市天津空港经济区中心大道与东七道交口远航商务中心12号楼二层,法定代表人:万敏。信永中和会计师事务所(特殊普通合伙)为本公司出具了标准无保留意见的审计报告。据 Alphaliner (注:阿尔法内衬)统计中远海控集装箱船队规模稳居世界第三。

1.1.2主要产品及服务

(一)集装箱航运业务

中远海控主要通过全资子公司中远海运集运和间接控股子公司东方海外国际,经营国际、国内海上集装箱运输服务及相关业务,截止2021年,挂靠全球约139个国家和地区的548个港口。

(二)码头业务

中远海控主要通过中远海运港口从事集装箱和散杂货码头的装卸和堆存业务。截至2021年,共营运367个泊位,总目标年处理能力达 1.41 亿标准箱。中远海运港口致力在全球打造完善的码头网络布局,从而为客户提供于成本、服务及协同等各方面具有联动效应的完善网络。

1.2 行业分析

1.2.1行业规模及所处阶段

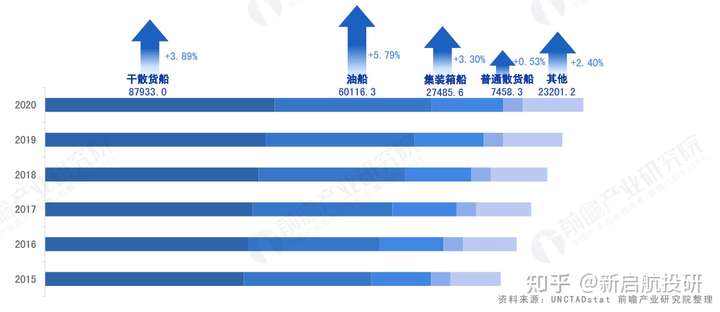

根据公开数据显示,国际贸易总运量中的2/3以上,中国进出口货运总量的约90%都是利用海上运输。海运是国际间商品交换中最重要的运输方式之一,货物运输量占全部国际货物运输量比例约80%以上。综合来看,油船和干散货船是海运的主要运输船舶类型,且以较快增速不断增长中。

集装箱运输特征主要体现在高效益、高效率、高投资、高协作、适用于多式联运等方面。

2020 年以来的疫情加速全球经贸格局变迁,对全球产业链、供应链产生系统性影响。 Alphaliner(注:阿尔法内衬) 数据显示,公司集装箱船队运力规模继续稳居行业第一梯队。

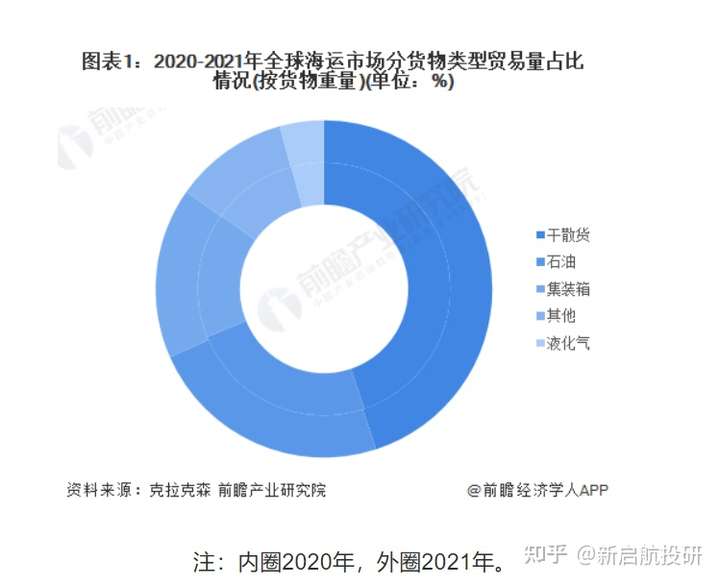

2021年随着全球经济逐渐复苏,集装箱海运市场发展较快。2021年全年全球海运集装箱贸易总量达到19.59亿吨,占全球海运贸易市场总量的17%左右,比2020年提升了1个百分点。

从贸易量增速来看,2021年,集装箱运输是整个海运市场增长最快的细分领域,增幅达到5.8%,高于海运市场整体增速2.2个百分点。

1.2.2行业竞争格局

国内竞争格局:

中远海控在航运业务前三名的是中远海控、中远海发和招商轮船,中远海控在总资产、营业总收入和净利润上远高于其他竞争对手。

可以看出,中远海控保持国内龙头地位,有着强大的竞争优势。

国际竞争格局:

全球海运市场中,马士基、地中海航运、达飞公司、中国远洋和赫伯罗特船舶在集装箱吞吐量、船舶拥有量和市场份额占比中均位列前五。马士基是集装箱吞吐量最大的公司,也是拥有船舶数量最多的公司,其份额达分别为16.9%和11.6%。地中海航运仅次于马士基,其份额分别为16.7%和10.0%。整体来看,海运行业内龙头企业聚集,CR5集中度(注:行业集中度指数)达到65.1%,CR10集中度(注:行业集中度指数)达到84.8%,行业内规模效应十分显著。

1.3企业护城河

1.3.1品牌优势的护城河

中远海控拥有中远海运集运和东方海外货柜两个集装箱运输服务品牌。双品牌携手海洋联盟其他成员,顺利发布了覆盖面更广、品质更优、交货更快、服务更稳的 DAY5 航线产品,涉及联盟 39 条航线、 410万 TEU运力。

1.3.2文化优势的护城河

中远海控致力于打造陆海一体化运营模式,全力保障全球产业链、供应链稳定畅通,为客户提供更为可靠、更有保障的端到端服务。

1.3.3独特资源优势护城河

在多个国家和地区实现了无纸化放货,大大简化了数据交换方式,确保了客户服务体验,稳步提升了行业影响力。

到2035年,全面建成海运业高质量发展体系,绿色智能水平和综合竞争力居世界前列;世界一流港口建设取得重要进展,主要港口绿色、智慧、安全发展实现重大突破,地区性重要港口和一般港口专业化、规模化水平明显提升。

1.4 企业团队

1.4.1公司现任董事、监事、高级管理人员

公司高管均在公司及集团相关单位任职,资历深,对公司的忠诚度高,具有较强的凝聚力和丰富的行业经验,这有利于公司未来的发展。

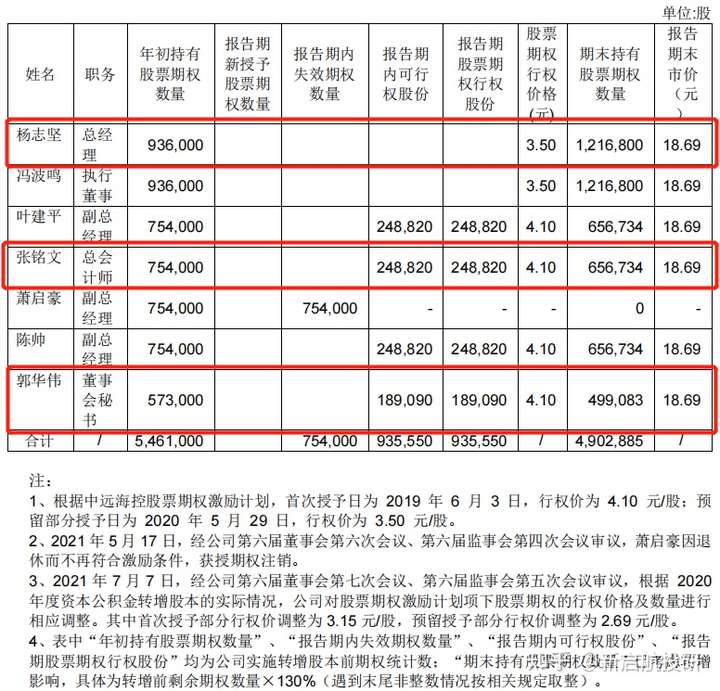

1.4.2 高管人员薪酬和持股情况

从公司高管薪资及持股可以看出,管理层薪资丰厚且个人利益与公司高度绑定。

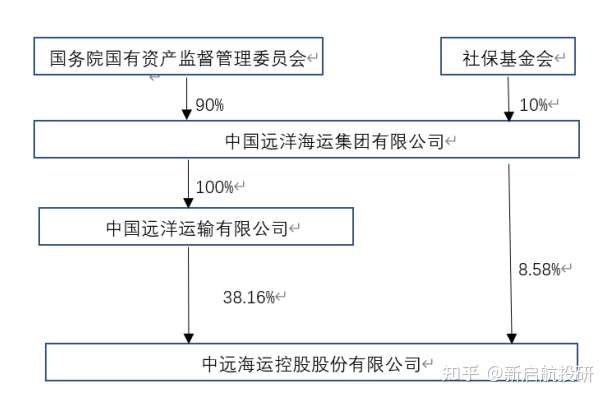

1.5 股权结构

控股股东:中国远洋运输有限公司(持有比例:37.00%)

实际控制人:国务院国有资产监督管理委员会(持有比例:41.14%)。

2财务报表分析

2.1 五大财务指标

2.1.1 ROE看归母净利润,了解公司的整体盈利能力及持续性

中远海控 2017 、2018年 ROE小于15%,后三年的 ROE 均大于 19%,比较优秀。归母净利润复合增长率为140.66% ,未来持续盈利的能力较强。

2017年归母净利润增长率为负的原因是2016年的归母净利润为-99.06亿元,其增长率为126.87%。

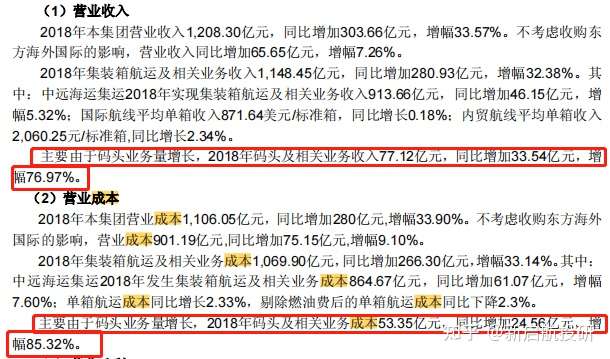

2018年归母净利润和ROE下降的原因分析如下;

同行对比:

中远海控ROE除了2018年外国内行业最高,中远海发和招商轮船2017-2020年ROE都很低,属于行业特征,三家公司归母净利润增速方面近三年均大于20%,且增速较快,说明该行业为周期性行业。

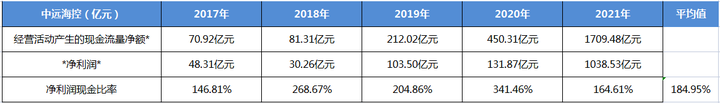

2.1.2 净利润现金含量

看净利润,了解公司的经营成果及含金量

中远海控过去5年的平均净利润现金比率为184.95%,大于100%,净利润含金量高。

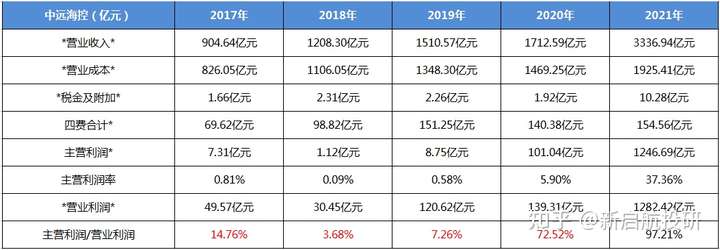

2.1.3 毛利率

了解公司的产品竞争力及风险

中远海控连续四年的毛利率小于40%,需要做同行对比,看看是否为行业特征。五年中,中远海控除2018年外毛利率波动均大于10%,财务造假的有一定的风险,需要做同行对比,看看是否为行业特征。

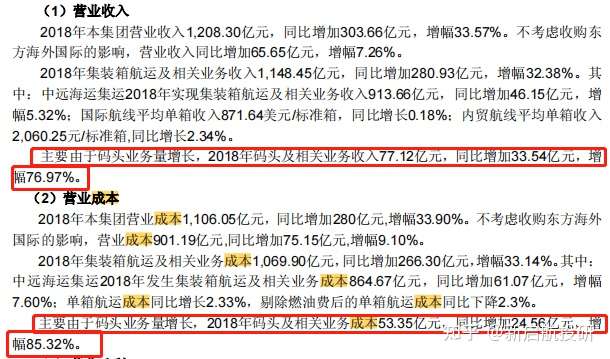

在财务报表中找到毛利率下降的原因:由于码头业务量增长,成本增长比例大于营业收入增长比例, 因此毛利率下降。同时,研发投入加大、利息支出等四费整体上涨幅度大于营业收入幅度,导致销售净利润和净利率下降。

同行对比 :

毛利率波动幅度大于 10% ,在国内属于行业特征,需要进一步观察。

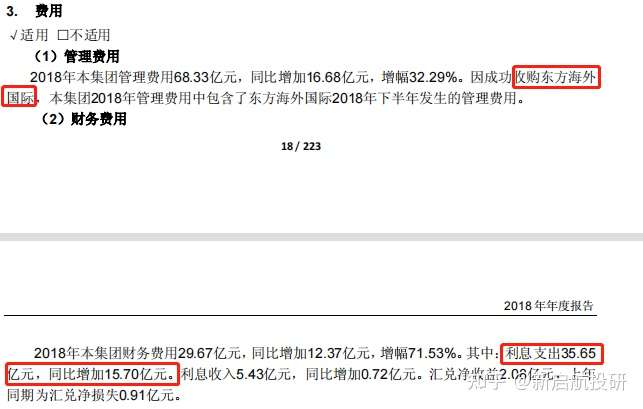

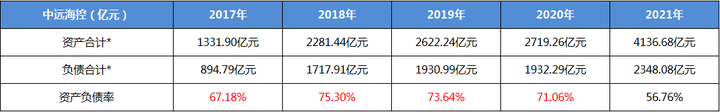

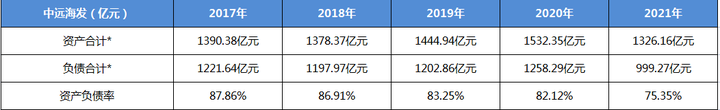

2.1.4 资产负债率

中远海控连续五年的资产负债率在 56%到 75%之间,资产负债率较高,有较大的偿债风险,需查明原因。

从上图中可以看出,中远海控的准货币资金与有息负债的差额2017-2020年均为负数,有一定的偿债风险。但近三年来其短期借款、长期借款均在逐年下降。

从长期借款分类中可以看出,抵押借款和保证借款均在逐年下降,这是好事!

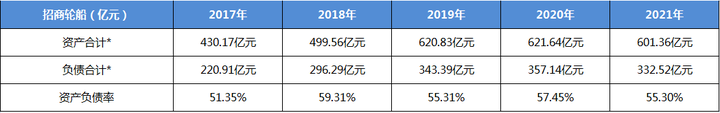

同行对比 :

招商轮船的资产负债率较好,中远海控次之,中远海发的资产负债率均大于70%,有较大的偿债风险。

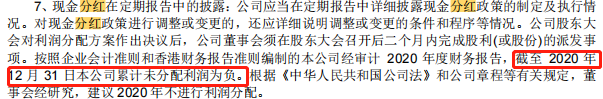

2.1.5 派息比率

从上表可以看出,中远海控前几年都没有分红,从年报中查明原因为公司累计未分配利润为负,股利支付率小于20%,管理层对股东不慷慨,分红持续性较弱。

同行业对比:

1.中远海发:

2.招商轮船:

中远海发和招商轮船派息比例合理稳定可持续,中远海控不稳定,后期需进一步关注 。

2.2 其他财务指标

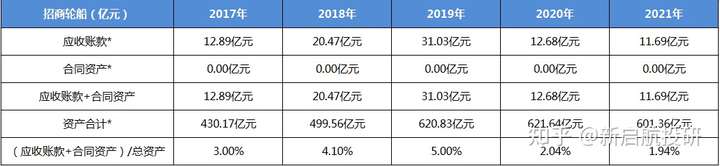

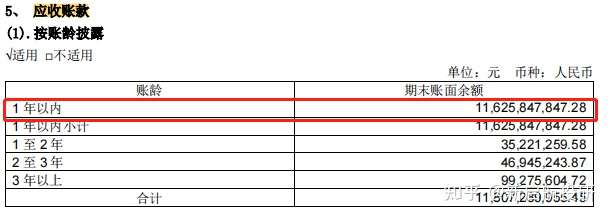

2.2.1看应收账款、合同资产,了解公司的产品竞争力

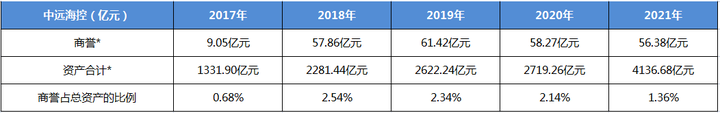

中远海控近5年的(应收账款+合同资产)占总资产的比例呈持续下降趋势,且均小于5%,说明公司的产品比较畅销,证明回款能力很强。

同行对比 :

从上面的数据可以看出,三家公司的(应收账款+合同资产)占资产的比例均较低,中远海控最高,这是行业特征。

通过对比多年的应收账款计提标准,中远海控近几年计提标准较严格,另一方面1年内应收账款比例较高 (90%以上) ,所以财务造假的可能性小。中远海发的计提标准比中远海控严一些,而招商轮船计提标准跟中远海控差不多。

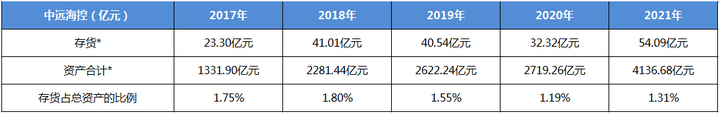

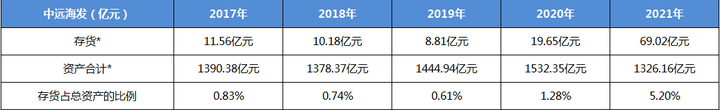

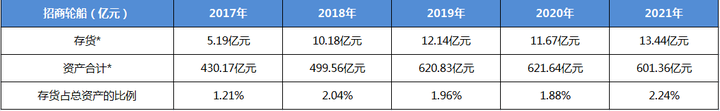

2.2.2看存货、商誉,了解公司未来业绩爆雷的风险

中远海控过去 5 年存货占总资产的比率均小于15%,应收账款+合同资产占总资产的比例小于 5% ,存货不存在爆雷风险。

同行对比:

从上面的数据可以看出,存货低是行业特征。

2017 年-2021 年,中远海控的商誉占总资产的比率均小于 10%,中远海控商誉没有爆雷的风险。

2.2.3看营业收入,了解公司的行业地位及成长性

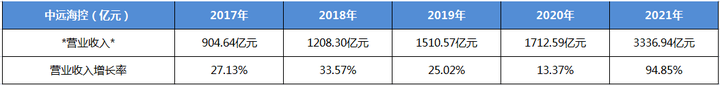

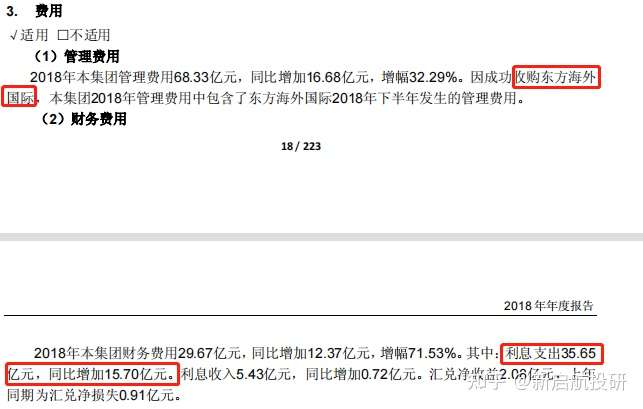

2017 年-2021 年,中远海控营业收入复合增长率为38.59%,说明中远海控成长较快,2021年,营业收入规模超过3336.94亿,在国内航运行业排名第一,说明中远海控实力较强,行业地位较高。

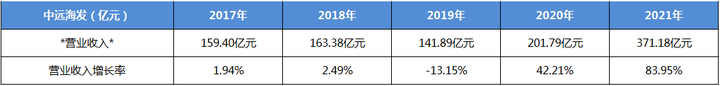

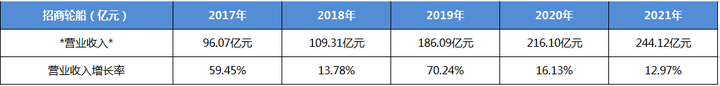

同行对比:

中远海控营业收入增长率明显高于中远海发和招商轮船,行业地位及实力很强。

2.2.4看毛利率,了解公司的产品竞争力及风险

中远海控的毛利率连续四年小于40%,需要做同行对比,看看是否为行业特征。五年中,中远海控除2018年外毛利率波动均大于10%,财务造假的有一定的风险,需要做同行对比,看看是否为行业特征。

在财务报表中找到毛利率下降的原因:由于码头业务量增长,成本增长比例大于营业收入增长比例, 因此毛利率下降。同时,研发投入加大、利息支出等四费整体上涨幅度大于营业收入幅度,导致销售净利润和净利率下降。

同行对比 :

毛利率小于 40%是行业特征。2017-2021年中远海发基本保持在19%-29%之间;其次招商轮船在17%-24%之间,中远海控相对较弱,2017-2020年一直低于 15%,2021年毛利率大幅提升至42%,有待进一步观察。毛利率波动幅度大于 10% ,在国内属于行业特征,需要进一步观察。

2.2.5看期间费用率,了解公司的成本管控能力

中远海控的期间费用率占毛利率的比例均大于40%,说明其成本管控能力有待提高,2021年为10.95%,毛利率大幅上升导致,能否持续需引起进一步关注。

同行对比:

从上面的数据可以看出,招商轮船的成本管控能力较好,中远海控次之,中远海发相对较弱,但2021年三家公司的期间费用率均小于40%,说明行业在变好,后期需继续关注。

2.2.6看主营利润,了解公司主业的盈利能力及利润质量

中远海控2017-2020 年的主营利润率均小于15%,说明公司主业盈利能力不够强。2017-2020 年主营利润占营业利润的比例均小于 80% ,说明公司利润质量较差。中远海控2021年的主营利润率为37.36%,主营利润占营业利润的比例为97.21%,说明中远海控的主营业务在变好。

同行对比:

通过对比,招商轮船的主营利润率比另外两家好一些,主营利润率比较低是行业特征;招商轮船利润质量最高,然后是中远海控,中远海发相对较弱。

2.3 一季报指标解读

中远海控一季度营业总收入为1055亿,同比增长62.75%,归母净利润276.2亿,同比增长78.73%,销售毛利率为40.54%,同比增长22.07%,ROE为18.82%,经营效益较好

2.4 财报总结

优势:中远海控在航运行业总资产、营业收入、净利润国内排名均为第一 ,公司实力强,企业成长性较好;两头吃的能力在不断加强;专注于主业;无商誉暴雷风险。销售风险小;净利润现金含量高,在国内处于行业领先位置;归母净利润复合增长率高于50% ,持续盈利的能力在增强,造血能力较强。

劣势:资产负债率较高,有一定的偿债风险;属于重资产型公司;毛利率较低,成本控制能力较一般、主业盈利能力不够强,是行业特征,ROE 波动较大,是行业周期特征,近两年因行业转好增速较快。

3 估值

3.1合理市盈率

中远海控具有品牌优势护城河,文化优势护城河和独特资源优势护城河,公司成长性较好,处在扩张之中。公司持续盈利的能力较强、净利润含金量较高,但属于周期性行业;

3.2净利润增速

2017-2021年净利润增长情况:

根据雪球网2017年-2021年净利润增长情况可计算出中远海控过去五年复合年化收益率为140.66%。

根据萝卜投研给出的未来三年净利润增长率预测数据分别:28.64%,-41.00%,-42.03%。平均增速-18.13%。

3.3估值价格

中远海控周期性较强,而市盈率法适用于经营稳定的成熟企业,对中远海控的适用性较差,市净率法适用于经营不稳定的周期性企业和资本密集企业,以市净率方法进行估值较为贴切。

估值及好价格

4总结

4.1 优势总结

一、发挥双品牌规模优势,优化全球网络布

为了有效应对运输需求强劲增长与运力供给短缺的失衡局面,双品牌携手海洋联盟其他成员,顺利发布了覆盖面更广、品质更优、交货更快、服务更稳的 DAY5 航线产品,涉及联盟 39 条航线、410万 TEU 运力。同时,公司不断提升双品牌船队营运效率。2021 年,跨太平洋航线平均周运力同比增幅约 26%,亚欧航线平均周运力同比增幅约 6%;公司加大对第三国市场、新兴市场和区域市场的开发力度,报告期内,双品牌在新兴市场的箱量同比增幅达到 9%。

二、发挥产业链经营优势,提升端到端服务能力

公司致力于打造陆海一体化运营模式,全力保障全球产业链、供应链稳定畅通,为客户提供更为可靠、更有保障的端到端服务。报告期内,双品牌不断加强欧洲腹地货源开发,中欧陆海快线箱量同比增长 23%;新增海铁内外贸通道 29 条,湘粤非铁海联运、大湾区-西部陆海新通道顺利投入运营。

三、发挥技术升级优势,引领数字化生态多元合一

报告期内,由公司下属中远海运集运、东方海外货柜、中远海运港口及其他 5 家国际知名班轮公司和港口运营方共同发起的全球航运商业网络核心产品(Global Shipping Business Network,简称GSBN)已在国内外 11 个港口投入生产应用,并在中国香港、新加坡和泰国等多个国家和地区实现了无纸化放货,大大简化了数据交换方式,确保了客户服务体验,稳步提升了行业影响力。

2021 年,公司外贸电商平台(Syncon Hub)覆盖范围已推广至欧洲、北美、东南亚、澳洲等区域,并完成了全程可视化功能升级,推出了全程可视化物流产品。2021 年,外贸电商平台成交量同比增长 187%。

4.2 风险总结

一、政治政策风险

部分国家或地区内部的政治结构的变化、国家或地区间地缘政治格局的变化,甚至可能出现的外交或军事冲突等,对公司 2022 年全球化经营网络的持续发展及稳定经营、个别航线或码头相关区域市场的稳定性以及本地化市场经营可能带来的不确定性影响。

二、行业监管政策风险

全球经贸与政治格局持续呈现复杂的局面,国际组织及主要国家或地区对贸易、投资、税收、环保、反垄断、航行安全、航运技术、物流经营等政策进行调整,加大以合规监管为手段的执法力度。

三、经济波动风险

全球宏观经济复苏缓慢、重要行业或地区的投资、贸易或消费停滞或下行,使得物流需求总量增长不及预期。

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。